【导读】一半募资拟用于还贷和补流,成都高速公路公司IPO终止!

中国基金报记者 南深

6月4日晚,在港上市的成都高速公告,考虑到资本市场现行审核政策的调整,结合公司自身未来业务战略定位,拟向上交所申请撤回A股上市申请。几乎同时,上交所也在官网披露,因成都高速及其保荐人中信建投撤回申请,根据有关规定,终止其发行上市审核。

成都高速在2022年9月宣布启动A股上市,在2023年3月获受理。根据招股书,成都高速原计划募资12亿元,募资额的一半用于偿还银行贷款和补充流动资金,金额分别为3.6亿元和2.4亿元。记者注意到,报告期内,公司的银行存款和银行借款都维持较大规模。

另外,公司计划4.5亿元用于从控股股东手中收购已经控股的子公司成名高速剩余49%的股权。但报告期内,成名高速持续亏损或微利,本次收购估值却较2019年4月时的交易价格上升。为此,上交所反复「拷问」,要求公司说明收购是否为满足公司控股股东资金需求,是否存在利益输送。

经营7条高速、23座加油站

竞争格局被问询

根据成都高速的招股说明书,公司主要从事四川省成都市及周边地区高速公路(含附属服务区)的运营、管理及发展,成品油零售业务,并同时拓展天然气经营业务。

公司拥有5条高速公路,其中成灌高速是通往风景名胜的最主要道路;成彭高速是成都连接至四川省北部地方的主要线路;成温邛高速直接连接温江、崇州、大邑、邛崃等成都市重要区域;邛名高速是成温邛高速的延伸线,连接云南省和西藏自治区;成都机场高速是从成都市中心前往成都双流国际机场的唯一高速公路;此外,公司运营管理天府机场高速、蒲都高速2条高速公路。

成品油业务方面,公司正在经营23座加油站,正在建设3座加油站及4座加气站,此外受托运营管理3座加油站,大多位于成都三环路周边以及成都高新南区,区域优势明显。

财务数据来看,报告期各期(2019年到2021年,以及2022年上半年),公司主营业务收入分别为23.11亿元 、20.24亿元、26.52亿元和13.45亿元,归属于母公司股东的净利润分别为4.81亿元、3.41亿元、6.15亿元和2.92亿元。不难发现,公司经营和业绩整体稳定,但存在一定波动。

首轮问询中,上交所要求公司结合所拥有的5条高速公路沿线的高铁、其他高速公路、免费公路、水路分布情况及近年变化情况,及结合沿线各路线分布变化、5条高速公路的通行车辆类型和车流量变化情况等,说明其他通行方式对公司业务的影响,公司所拥有高速与前述通行路线在性价比等方面的优劣势。

公司的成品油零售业务主要供应商为几大央企石油巨头,上交所要求公司说明向中国石油、中国石化等企业采购成品油的情况下,如何与前述企业加油站进行竞争,是否存在价格方面劣势;说明成都市三环路周边以及高新南区加油站及加气站新建或退出规划情况,是否加剧该地区油气销售市场竞争。

银行存款和借款「双高」

一半募资用来还贷和补流

此次成都高速IPO拟募资12亿元,规划了五方面用途,而最大的两个使用方向,是偏运营资金方面的需求:偿还银行贷款3.6亿元、补充流动资金2.4亿元。上述两项合计已经占到募资总额的一半。

根据申报材料,报告期各期末,公司货币资金金额较大且较为稳定,分别为17.6亿元、18.87亿元和18.89亿元,主要构成是银行存款。而报告期各期末,公司加权借款金额亦较大,分别为27.43亿元、31.07亿元和27.5亿元。

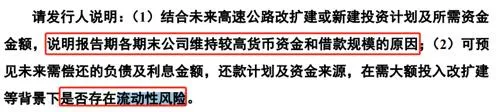

上交所要求公司结合未来高速公路改扩建或新建投资计划及所需资金金额,说明报告期各期末公司维持较高货币资金和借款规模的原因;说明可预见未来需偿还的负债及利息金额,还款计划及资金来源,在需大额投入改扩建等背景下是否存在流动性风险。

除去一半募集资金拟用于还贷和补流,公司另拟使用4.5亿元,从控股股东手中收购目前已经控股的子公司成名高速剩余49%的股权。但值得注意的是,2020年至2022年,成名高速净利润分别为-3480.54万元、8.46万元和-1835.94万元,处于亏损或微利状态。

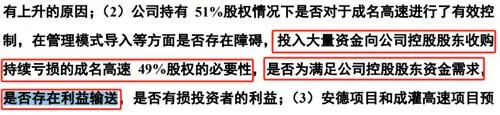

上交所要求说明成名高速开通以来至2020年的收入及利润情况,近年来持续亏损及存余经营期限缩短的情况下,本次估值较2019年4月交易价格仍有上升的原因;说明在已经持有51%股权情况下,投入大量资金向公司控股股东收购持续亏损的成名高速49%股权的必要性,是否为满足公司控股股东资金需求,是否存在利益输送,是否有损投资者的利益。

编辑:小茉

审核:许闻