中新经纬5月30日电 (张澍楠)对于普通大众而言,辅助生殖领域颇具神秘色彩。究竟「造一个娃」要多少钱?「造娃」公司又有多赚钱?锦欣生殖揭开这门「幸福」生意的冰山一角。

初期疯狂扩张只为牌照

辅助生殖行业虽有着较高壁垒,但仍被市场看作是高成长的代表。辅助生殖行业壁垒主要来自严监管下的牌照壁垒与高难度的技术壁垒。

据西南证券2023年3月份研报,我国辅助生殖机构牌照按每300万人口设置1个机构,牌照审批标准严格、流程长。目前我国批准开展人类辅助生殖技术的医疗机构共523家,辅助生殖机构以公立医院为主,民营医院附属或民营资本注入的机构仅有42家,占比不足10%。

天风证券研报称,申请辅生牌照可分为三条路径,第一条是从零开始组建,但集齐人工授精、试管婴儿一、二、三代牌照共需要10.5年;第二条是与公立医院合作;第三条为收购民营医院牌照。

上市公司一般选择收购具有辅助生殖牌照的医院实现快速切入。资本开路,锦欣生殖手握的牌照就是并购而来。

锦欣生殖的第一家医院是成都西囡医院,2016年9月,锦欣生殖开始营运成都西囡医院。该医院是四川省率先开展辅助生殖技术的专业医院,由锦欣集团创建。2012年,医院获批开展辅助生殖技术服务。

2019年,成都西囡医院搬迁新址,面积较以前扩大近10倍。随着成都西囡医院继续扩大,锦欣生殖引入投资者为公司「输血」,分别引入Warburg Pincus LLC、信银投资、Ever Excelling、红杉资本中国、WuXi AppTec等投资者。

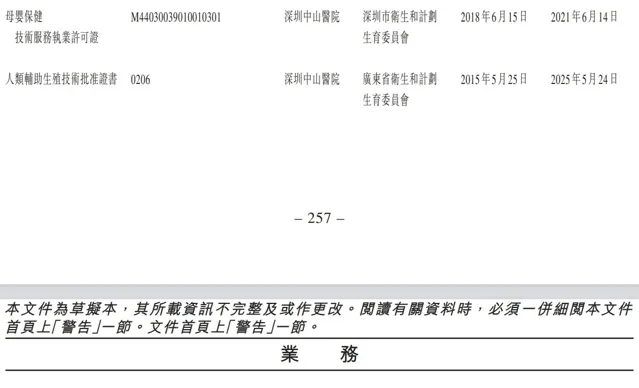

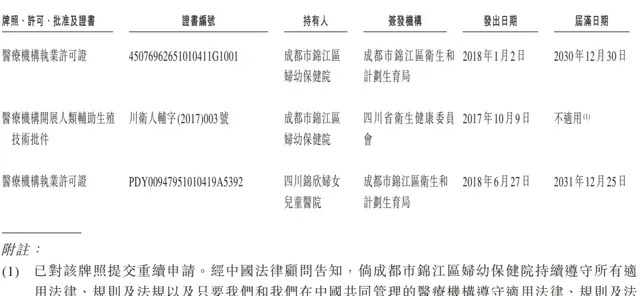

2017年1月,锦欣生殖收购深圳中山医院,将版图从四川扩张到广东。该医院2008年获得辅助生殖技术牌照。2016年,在46家持有体外受精(IVF)牌照的广东省辅助生殖机构中,深圳中山医院是其中八家私营医疗机构之一。2018年12月,锦欣生殖收购位于美国加州的不孕不育医院HRC Medical,成功将版图扩张到海外。2022年7月中旬,锦欣生殖完成收购九洲医院及和万家医院股权,耗资9.54亿元,两家医院均具有IVF许可证。

锦欣生殖聆讯资料截图

锦欣生殖彼时在聆讯资料中提到,于2017年及2018年12月31日,牌照的账面值分别为4.14亿元及4.01亿元。

2023年财报显示,锦欣生殖业务覆盖云南、深圳及大湾区、武汉及昆明、美国、老挝,并表示「公司将一直积极寻找机会拓展我们的业务网络,并根据不同国家或地区的市场环境采取不同的扩张策略」。

冻卵业务贡献收益

经过多年发展和并购,锦欣生殖战略布局迅速铺开,市场地位不容小觑。

辅助生殖机构主要是以治疗周期数来判断产能。锦欣生殖称,根据弗若斯特沙利文报告,公司中国网络内的辅助生殖医疗机构于2018年在中国辅助生殖服务市场中排名第三,进行了20958个IVF取卵周期,市场份额约为3.1%;在非国有辅助生殖服务供货商中占据首位。

同样根据弗若斯特沙利文报告,锦欣生殖2018年中国网络内的辅助生殖医疗机构成功率较高,达54%,全国平均水平为45%。

这也成为锦欣生殖收益的主要来源。财务数据显示,2016年至2019年,锦欣生殖辅助生殖服务的收益分别为3.22亿元、5.29亿元、8.01亿元、9.32亿元,占同期收益总额93.1%、79.7%、86.9%、56.5%。

再据聆讯资料显示,2016年至2018年,西囡医院集团、深圳中山医院每个IVF取卵周期的平均支出小有波动,大体呈上升趋势。西囡医院集团每个IVF取卵周期的平均支出由2016年的37982元升至2018年的41935元,深圳中山医院该数字由2017年的43731元升至2018年的48983元。就披露数据看,成功率在52%-54.3%之间。

IVF只是整个辅助生殖周期里的一环,以「试管婴儿」为例,前期准备工作很复杂,体外受精、胚胎移植的技术含量高,后期监测与保胎同样花费不菲。显而易见的是,如果经历多个周期,或胎停之后从头再来,费用就会叠加上涨。

2020年,受疫情等影响,锦欣生殖收益减少13.5%至14.26亿元,辅助生殖服务收益却没有降低,当年达到9.79亿元,占同期收益总额68.7%。同期,HRC Medical收益由2019年的5.44亿元降至3.42亿元。

随后三年(2021年-2023年),锦欣生殖收益重回升势,期间经调整纯利表现飘忽不定,分别为4.55亿元、2.74亿元和4.71亿元。

锦欣生殖认为,随着辅助生殖技术越来越被接受,在生育年龄推后的必然趋势下冻卵、冻胚胎、接受辅助生殖技术应是大势所趋。公司此前收购的香港生育康健中心及香港辅助生育中心2023年开始推广冻卵医疗服务,冻卵数量较2022年同期增长145%。

这也直接帮助锦欣生殖香港业务收益增长。2023年,公司香港业务贡献的收益同比增加12.3%,主要由于香港诊所进行的冻卵周期数增加所致。

从股价表现来看,2021年高点之后,辅助生殖赛道几乎是掉头直下。锦欣生殖股价最高为24.29港元,眼下仅3.14港元/股,跌超87%;总市值也由最高近670亿港元跌至仅剩87亿港元。

市场规模逼近千亿

据弗若斯特沙利文预测,至2025年辅助生殖服务市场规模将增长至854.3亿元,逐步逼近千亿市场大关。锦欣生殖年报中提到,由于因生活方式的改变、父母首次生育的平均年龄上升、人们对健康的认知度日益提升、环境污染导致不孕症患病率增加,中国辅助生殖市场的增长尤其具备更高的潜力。

为何黄金赛道里的锦欣生殖不被二级市场认可?股价巨大落差的背后是辅助生殖赛道价值消失了?其中原因或许跟渗透率相关。

与辅助生殖技术在欧洲及美国约30%的市场渗透率相比,其在中国的市场渗透率仍然相对较低。锦欣生殖聆讯数据显示,即使辅助生殖服务市场快速增长,2018年辅助生殖技术于中国的渗透率低至7%,彼时预计2023年将增长至9.2%。

同殡葬业一样,辅助生殖也属于刚需业务。如今,多地将原本属于自费的辅助生殖纳入医保报销范畴,某种程度上会加速市场渗透率的提升。

今年以来,上海、江西、山东、内蒙古、甘肃等地宣布,部分辅助生殖所产生的费用纳入医保支付范围。

北京较早将辅助生殖项目纳入医保。2023年6月,北京相关部门发布通知明确,将促排卵检查、宫腔内人工授精术、体外受精胚胎培养、胚胎移植术等16项治疗性辅助生殖技术项目纳入医保、工伤保险支付范围,同年7月1日起执行。近一年后,上海相关部门发布通知明确,将取卵术等12个辅助生殖类医疗服务项目纳入医保支付范围,同年6月1日起执行。

中央财经大学副教授刘春生告诉「V观财报」(微信号ID:VG-View),渗透率确实是一个重要因素,尽管有着非常庞大的不孕不育夫妇群体,但真正选择接受辅助生殖技术的比例不高,可能是由于对辅助生殖技术的认识程度不足、经济压力等多种原因造成。

刘春生认为,辅助生殖技术也存在一定的不足和挑战,加之锦欣生殖如果以并购来作为公司主要成长路线,那在国内市场的并购空间有限,也就限制了公司业务扩张的速度和规模,投资者对公司业绩和增长前景持怀疑态度。

刘春生还表示,辅助生殖项目纳入医保肯定会加速市场渗透率,一方面减轻不孕不育夫妇的负担,降低其成本,从而鼓励更多患者选择这一技术。另一方面,将进一步推动辅助生殖技术的普及和发展。

Wind显示,目前A股市场中辅助生殖概念股有22家上市公司,业务涵盖辅助生殖基因技术、辅助生殖医疗服务、孕激素类药物等,总市值超过2000亿元。

在促排卵相关药物方面,丽珠集团的重组人促卵泡激素注射液已进入Ⅲ期临床试验,长春高新等也有布局。一些高值耗材,比如导精管等细分市场,昌红科技等A股公司有所涉及。另外,麦迪科技通过收购玛丽医院进入辅助生殖领域;汉商集团日前拿下华科生殖医院控股权,以期构建辅助生殖产业生态圈。

德邦证券认为,近年来,我国辅助生殖服务形成了比较完善的产业链。随着市场需求的释放与医疗保障体系的健全,辅助生殖领域或将呈现市场扩容与国产替代并行的趋势。

西南证券研报称,政策助推行业发展,开启黄金发展十年。随着多地将辅助生殖纳入医保,降低患者负担,极大提升我国辅助生殖的渗透率。辅助生殖差异化需求未被满足,客单价未来有望持续提升。(中新经纬APP)

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。