中新经纬9月13日电 题:创新药的追赶步伐前行不止

作者 刘泽凡 广开首席产业研究院生物医药研究员

随着生命健康需求快速增长和生物前沿技术飞速发展,全球生物医药产业进入爆发阶段。作为生物医药行业最重要的组成部分,创新药这一细分赛道已成为各经济体科技竞争的重点领域。自2015年国务院发布【国务院关于改革药品医疗器械审评审批制度的意见】开始,我国创新药行业与国际全面接轨,正式步入高速发展阶段。2024年,「创新药」一词首次被写入政府工作报告中,明确成为我国战略新兴产业发展的重要发力点。

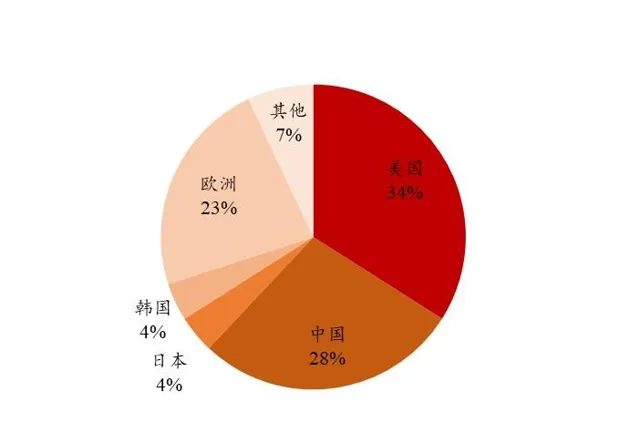

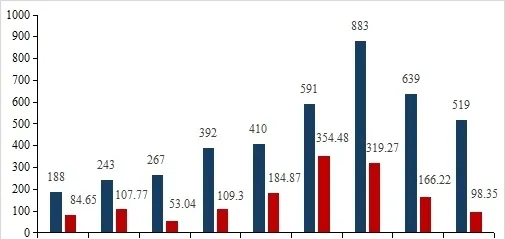

创新药产业始于创新,成于资本,每一款具备临床价值的药物都离不开资金持续不断的投入。近年来,尽管外部环境起伏不定、行业内竞争压力加剧、行业投融资遇冷已经成为国内创新药企业不得不面对的突出问题,但中国生物医药产业的创新脚步前行不止。中新经纬研究院9月12日发布的【上市药企研发销售费用分析报告(2024)】显示,中国药企在研发投入上已具明显成长性。同时,报告也指出,与全球头部医药公司相比,尚有一定差距。根据广开首席产业研究院数据,2023年,我国创新药临床试验管线占全球比重约为28%,仅次于美国,位居第二;同年批准上市创新药40个,5年内累计批准创新药138个,年复合增长率超63%。从研发投入来看,2023年中国医药上市企业研发突破1000亿元(约1192亿元),排名前十的企业研发投入规模约为423亿元。其中从成立之初就确立「高举高打」战略的百济神州2023年研发投入125.97亿元,成为目前国内唯一年研发投入过百亿的创新药上市企业。

整体上,国内创新药产业参与者可大致分为三类:一是传统大型医药企业通过升级转型介入创新药行业;二是拥有成熟技术平台和商业化管线的优质Biotech(生物科技);三是管线位于研发初期初创企业。不同于2019-2021年生物医药行业投融资火热时各类企业研发投入热情高涨,当下国内医药企业研发投入占总营业收入比重呈枣核型分布(高投入和低收入的企业数量较少),也即研发投入绝对值较高的药企多是拥有成熟稳定的商业化产品的传统大型药企,例如恒瑞医药、石药集团、中国生物制药等。大型医药企业是目前中国医药工业的中坚力量,依赖自身「研产销」三位一体优势,不断扩大其市场影响力,在「资本寒冬」背景下也拥有稳定的现金收益,在创新药的研发投入中也更具底气。

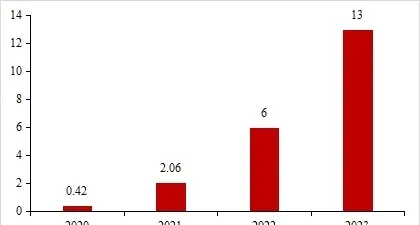

除传统大型药企外,本土的Biotech的创新脚步也未停滞。过去十多年,中国创新药产业在政策扶持、人才集聚、资本注入的联合推动下实现了蓬勃发展。在此基础上国内诞生了一批对全球创新药物行业产生深远影响的本土Biotech。Biotech自诞生初就专注源头创新,致力于研发同类首创或同类最优的创新药物。其中百济神州开发的泽布替尼(百悦泽)于2019年在美国获得FDA加速批准上市,2020年获批在中国上市并纳入国家医保。百济神州2023年年报数据显示,泽布替尼全球销售额13亿美元,成为国内创新药中首个破10亿美元的「大单品」。

尽管国内医药行业的研发投入与海外仍有差距,行业投融资遇冷使企业研发投入增速有所下降,但也需要看到国内生物医药研发费用使用效率正在不断提升。创新药商业化成功的核心最终还是落到产品具备优秀的临床价值,而过去一段时间内,国内创新药研发「内卷」情况严重。从申请临床试验药物的靶点和适应症来看,大量管线项目集中于成熟靶点和肿瘤治疗领域。在充裕的资本推动下,部分企业大幅扩张管线项目,大量资金涌入同质化竞争严重的领域,真正创新产品产出数量有限。从最能代表原始创新能力的FIC(首创药物)药物数量来看,2012-2023年全球获批的FIC药物有261款,中国研发的占比不足5%。

然而,随着投融资环境的变化,越来越多的企业不得不开始重新考虑商业模式。通过优化管线配置和调整临床成本,在减少现金流压力的同时,聚焦核心管线的持续投入。这种高效审慎的研发策略不单是企业求投入与收益的平衡,也是行业泡沫逐步出清、发展日渐理性的重要体现。目前,国内创新药产业正处在提质换挡的关键时期,随着从中央到地方全链条支持创新药产业发展政策的逐步落地和国内创新药企业研发投入结构和效率的不断优化,创新药产业有望迎来新一轮的发展机遇。(中新经纬APP)