银行,又又又新高了!

昨天,A股银行股逆市走高, 工农中建交五大行,再次齐刷刷历史新高 。

统计数据显示,年初至今,中证银行指数年内涨幅已经超21%,涨幅位居行业指数第一。

交通银行,年初至今上涨49%,历史新高。

工商银行,年初至今上涨46%,历史新高。

农业银行,年初至今上涨46%,历史新高。

中国银行,年初至今上涨37%,历史新高。

建设银行,年初至今上涨37%,历史新高。

高股息逻辑持续演绎

为啥银行股持续上涨?众所周知, 高股息逻辑一直是这波银行股上涨的重要原因之一 。

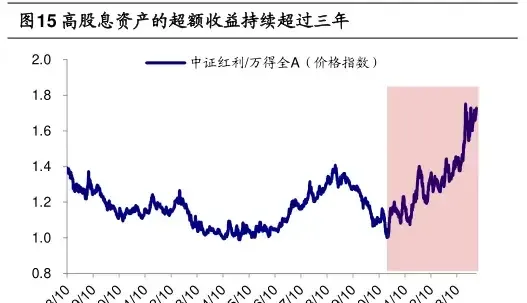

据海通证券研报数据,从2021年起 高股息&高分红策略已经连续三年跑赢基准指数 。从超额收益看,2021年2月以来,高股息策略维持超额收益,截至24/7/11日,中证红利指数相对万得全A的超额收益超过40个百分点。

为啥高股息资产受追捧?

海通证券认为,主要是国债利率与股息率之间的比价效应助推了高股息风格走强。2021年以来利率和股息率的走势出现明显背离,一面是利率整体下行和国债固定票息收益降低,另一面政策引导分红促使A股分红增多、股息率上升。比价效应作用下,高股息资产的吸引力显著提升。

而银行是否具备高股息特征呢?答案不言而喻。

近年来银行业一直保持较高的分红比例 。据华福证券研报数据,2023年A股上市银行平均现金分红比例为26.5%,其中超半数银行现金分红比例达30%以上。如果看近3年,不同类型上市银行现金分红情况如下:

1)国有大行保持稳定的高现金分红比例, 近3年现金分红比例均超30% 。

2)股份制商业银行近3年平均现金分红比例逐年提升, 2023年达到29.4%。

2)城商行近3年平均现金分红比例有所下滑, 2023年平均现金分红比例为24.8%。

4)农商行现金分红比例为各类银行中最低, 2023年平均现金分红比例为22%。

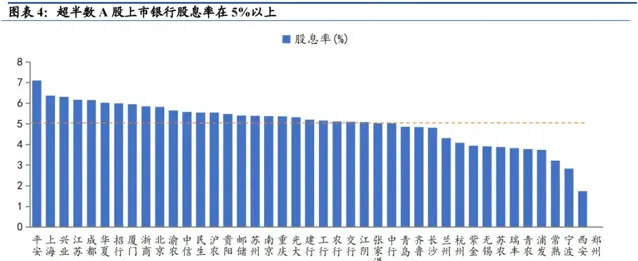

再一个,从股息率来看,对比A股各板块股息率,银行板块的股息率水平位列第1;个股层面,如下图, 超半数A股上市银行股息率在5%以上 ,远高于当前的10年期国债到期收益率(2.167%)。

增量资金逻辑也不容忽视

事实上,银行之所以能那么多次连续创新高,除高股息逻辑外, 增量资金逻辑也是一重大推动因素。

兴业证券指出,银行股持续上涨背后,一方面是今年追求高胜率和确定性环境下,市场对红利低波方向的追逐,但更重要的是增量资金的变化——今年银行板块 主导性的增量资金 主要有两块: 保险资金+ETF被动资金 ,这两块资金对银行均有较高比重的配置,成为银行上涨的重要驱动。

具体来看:

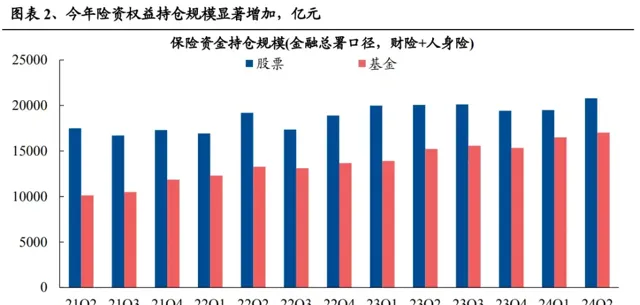

第一, 保费高增带动险资大幅流入,为市场尤其是其重仓的银行板块带来资金增量。

根据国家金融总数公布的数据,截至2024年6月,今年保险公司保费收入累计同比增长10.65%,保险资金运用余额也较年初增长9.62%,带来险资大量的配置需求。

截至2024年6月, 财险+人身险(占险资总规模的96.6%) 合计持有的股票和基金规模分别 较年初增加1369亿和1693亿元 ,成为今年市场难得的增量。

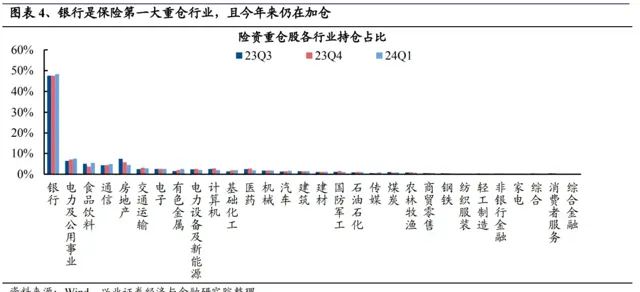

而这其中, 银行作为险资的第一大重仓方向 ,也显著受益于保险资金的持续流入、增配。

险资买银行甚至到什么地步?

资料显示,今年1月11日,无锡银行发布公告称,截至本公告披露日,长城人寿持有该行股份1.08亿股,占该行总股本的5.00%。根据相关规定, 长城人寿持股比例已达到举牌条件 。

值得一提的是,这是 时隔8年后,险资再度举牌A股银行股 。根据中国保险行业协会官网披露的信息,险资上一次举牌A股银行股是在2015年底,中国人民财产保险举牌华夏银行。

此外,截至2024年一季报,险资重仓股中银行持仓占比高达48.3%,较年初提升0.8%,显示银行仍是险资配置的重镇。

第二,ETF成为今年市场重要的边际增量,而银行正是其持仓占比最高的方向,高达13.2%。

今年ETF资金大幅流入并主要加仓沪深300,银行作为沪深300第一大权重行业,同样显著受益。

根据兴业证券的估算,截至8月16日,年内股票型ETF净流入约6293亿元,其中宽基类ETF净流入6359亿元,宽基类ETF是核心增量来源,且其中流入最多的为跟踪沪深300指数的ETF产品,年内净流入约4477亿元,占全部宽基净流入规模的70%以上。

中泰证券也表示,今年的银行股行情, 资金面分析是股价主因,基本面是次因, 被动基金是今年推动银行上涨的重要力量;保险和银行理财的资金是银行股的基本盘,近年来保险资金和银行理财的资金规模整体持续提升,该类资金都面临「资产荒」,高股息的银行股对该类资金具有较强吸引力。

银行中,为啥涨得最好的是四大行?

聊完了推动整体行业上涨的原因,咱们再把视角稍微细化一下到银行内部, 为啥涨得最好的是四大行?

据国投证券分析,核心原因可能包括以下几点:

首先, 前复权价格来看,四大行股价确实屡次创历史新高,但不复权来看,价格其实低于2018年水平。

以工商银行为例,上一次历史高点出现在2018年2月5日,如果从 前复权(考虑股息再投资收益) 的股价来观察,当前四大行的股价确实已经数次创历史新高。

但事实上,四大行拥有4-5%的稳定股息率,2018年至今仅股息率就能创造30%以上的回报,而如果剔除分红再投资收益,当前工商银行的股价和总市值比2018年2月要低17.55%,股息率要高1.7个百分点,市净率更是下降了50%以上。

其次, 当前四大行股息率还在相对较高水平,还有较大吸引力。

相对于2018年2月的高点,当时由于工商银行大幅度的上涨,其股息率与10年期国债收益率的差值一度跌至0以下,最低达到-0.89pct。而截至8月20日,当前四大行的股息率平均在5个点左右,与10年期国债收益率之间的差距在历史较高水平,从这一点上看, 四大行的股息率水平还有较大吸引力 。

再一个,前文提及的,以沪深300ETF为代表的被动权益资金持续入场,推动银行股上涨。因为是被动资金, 大型国有银行的领涨,其实就是以沪深300ETF为代表权益被动式发展所带来的最直观定价现象 。

此外,国投证券还提到,在沪深300ETF大规模扩张的同时,主动型基金对于沪深300中的部分行业是长期严重低配的,银行在沪深300当中的权重达到13.2%,而在二季度主动型的重仓股中只占比2.7%,低配幅度高达10.5个百分点。

在这种情况下,其表示, 主动型公募基金事实上不具备银行的定价权 ,因为随着沪深300ETF为代表的被动权益资金作为增量资金流入,银行形成了有买盘但缺乏卖盘的特殊筹码结构,这一点也可以从招商银行上涨明显不如四大行侧面印证。

结语

站在当下,国信证券认为,全球局势依然面临较大不确定性,当前对于9月美联储降息分歧已经很小,但对于美国经济是软着陆还是硬着陆、降息幅度的分歧却非常大,尤其是11月的美国大选也可能会干扰美联储行动。

当前人民币贬值压力虽有一定缓解,但面临如此不确定性的全球环境,人民币贬值压力并没有完全解除,所以短期依然会对我国货币政策形成掣肘。因此,其预计在全球局势明朗之前,经济复苏缓慢,资金风险偏好较低等主导红利行情的因素可能不会发生实质上的扭转。

当然,最后还是要给大家提示一下风险,这一轮高股息&银行行情由来已久,确实已经涨不少了,所以未来也可能面临市场风格变换,分红政策调整、宏观环境变化等风险。大家怎么看当下的银行?怎么看高股息行情?

欢迎评论区讨论交流呀~

免责声明 (上下滑动查看全部)

任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资有风险,过往业绩不预示未来表现。财经早餐力求文章所载内容及观点客观公正,但不保证其准确性、完整性、及时性等。本文仅代表作者本人观点。