美股周二盘中再度挑战历史高位,尾盘三大指数小幅下挫,截至收盘,纳斯达克指数跌0.42%,标普500指数跌0.28%,道琼斯工业指数跌0.08%。

主要科技股表现各异,特斯拉涨近3%,美光科技涨1.43%续创新高,奈飞、谷歌、英特尔小幅上涨;英伟达跌超2%,Meta跌超1%,亚马逊、苹果、微软小幅下跌。

热门ETF方面,今日(2024/3/27) 纳斯达克100ETF午后涨幅有所扩大,截至当前上涨0.28%,实时价格1.421元刷新上市新高。 截至最新, 纳斯达克100ETF 年内份额累计增长约2.37亿份,合计资金净流入3.24亿元。

值得一提的是, 纳斯达克100ETF 申购额度充足,最新每日申购上限达1亿份,或能更好满足配置需求。

【宏观数据强劲,或指向经济「不着陆」】

宏观层面,美国核心PCE的2024年预测值由2023年12月预测的2.4%上调至2.6%,2025年预测值则维持2.2%不变,这表明美联储官员认为核心通胀仍具粘性,短期通胀反弹的担忧加大。

GDP增速的2024年预测值从此前的1.4%大幅上调至2.1%,且2025年和2026年GDP增速预测值也小幅上修,反映美联储对经济前景更加乐观,2024年经济「不着陆」。

失业率的2024年预测值小幅下修,由此前预测的4.1%下调至4.0%,延续历史低位,这指向美国劳动力市场再平衡进程中仍维持强劲。

美国合众银行策略师表示,强劲的经济数据叠加高于预期的通胀,对股市而言,未必非常糟糕,反而可能会推动涨幅扩大至更滞后的领域、。

浦银国际复盘历史发现,历次加息结束至降息前,美国经济增速逐步放缓,通胀大多处于下行通道,市场在降息周期开启前已开始「降息交易」。随着降息预期的变化,各类资产价格均较波动,但不改中期趋势。降息前,如果经济保持韧性,美股大盘指数通常表现较佳,但如果经济陷入衰退,美股则表现较弱。

该机构指出:「我们正在经历由AI引发的全球科技革命的新阶段,预期它将成为美股向上的驱动力,建议中长期保持对AI相关个股的配置。」

【千亿美元级机构大举加仓科技巨头】

加拿大管理规模最大的养老金投资机构——加拿大养老金计划投资委员会(CPPIB)向美国SEC提交13F文件,披露了其2023年四季度的美股持仓数据,大举买入微软、苹果、博通等科技股。

具体来看,根据13F文件,截至2023年底,CPPIB共持有1085只证券,持仓市值约792亿美元,环比上季度增加约108亿美元(+15.78%);四季度CPPIB主要买入微软、苹果、博通及亚马逊等科技股, 其中对微软增持了4.81亿美元(+64%),增持苹果4.58亿美元(129.21%),增持博通2.87亿美元(+254.27%),增持T-MobileUS1.92亿美元(51.04%) 。

此外,富达(FMR)、北方信托(NorthernTrust)、摩根大通(JPMorganChase)、富国银行(WellsFargo)、富兰克林资源公司(FranklinResources)等千亿美元级别机构13F持仓,都将微软、苹果、英伟达、Alphabet等股票作为重点头寸。

富达管理与研究(FMR)披露的去年四季度13F持仓报告显示,该机构四季度末股票持仓总市值为11825.78亿美元。按市值比例排名的前五大重仓股分别为微软(6.96%)、苹果(4.88%)、英伟达(4.37%)、亚马逊(4.06%)、谷歌A类股(2.68%)。

富兰克林资源公司披露的去年四季度13F持仓报告显示,该机构四季度末股票持仓总市值为2010.67亿美元,季度环比增加6.00%。按市值比例排名的前5大重仓股分别为微软(4.74%)、亚马逊(2.5%)、苹果(2.09%)、英伟达(1.96%)、谷歌A类股(1.61%)。

【「全球科技龙头风向标」——纳斯达克100ETF】

纳斯达克100ETF被动跟踪纳斯达克100指数。 纳斯达克100指数以纳斯达克指数为基础并加以精华提炼,选取其中100家非金融公司作为成分股,在市值加权的基础上按相应的指数编制规则计算出来的、反映纳斯达克整体市场或者美国高科技走势的指数。

在人工智能的时代浪潮之下,在AI领域有着领先布局和深厚积淀的科技巨头集中在纳斯达克100指数,前十大权重占比超47%,龙头属性集中。

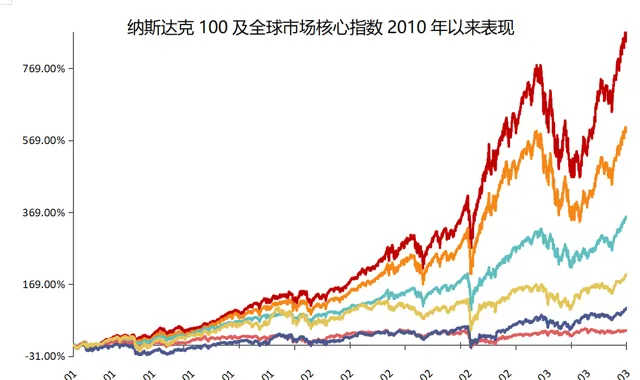

2010年以来,纳斯达克100指数累计涨幅885.83%,显著跑赢纳斯达克综合指数、标普500等美股主要指数,同时大幅跑赢英国富时100、德国DAX、法国CAC40等全球其他主要市场核心指数。

风险提示:基金有风险,投资须谨慎。上述观点、看法和思路根据截至当前情况判断做出,今后可能发生改变。对于以上引自证券公司等外部机构的观点或信息,不对该等观点和信息的真实性、完整性和准确性做任何实质性的保证或承诺。纳斯达克100ETF可以投资境外市场。本基金除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,还面临因投资境外市场所带来的汇率风险等特有风险。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读【基金合同】【招募说明书】【产品资料概要】等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。

纳斯达克100指数近五年表现分别为37.96%(2019)、47.58%(2020)、26.63%(2021)、-32.97%(2022)、53.81%(2023)。纳斯达克100指数由纳斯达克股票市场公司编制和发布。指数编制方将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。