图片来源@视觉中国

文 | 华夏能源网

2024年开年可谓是A股投资者们的集中阵痛期,A股全线下跌,光伏板块成重灾区,只在春节假期前2日有所反弹,因重仓光伏股而惨亏数百万的投资者不在少数。

新年过后,A股即将开市,光伏板块还会延续此前下跌趋势吗?

华夏能源网注意到,Wind数据显示,从今年年初到2月6日大盘反攻之前,光伏指数跌了近20%。但多位业内人士均认为,随着产业迭代的快速推进,光伏板块的价值亟待重估。新的一年,光伏股价将走向何方?还值得投资者入手吗?

被业绩拖累的股价过去一年多时间内,光伏板块结束了此前三年的快速增长,行情都处于下行通道内。

Wind数据显示,在2022年8月,光伏指数曾达到5048.15的高点,此后一直处于下跌趋势中;今年2月5日,光伏指数最低曾下探到1760.63。此后随大盘稍有回升,截止2月9日收盘指数下滑至2055.10,相较于一年半前跌幅近60%。

除受大盘整体颓势的影响外,光伏企业业绩不佳也被认为是影响投资者信心的主要原因。

开年以来,已有近60家光伏企业发布了业绩预告,业绩分化明显,其中近半数利润下滑。

硅片企业尤为明显。硅片龙头企业TCL中环(SZ:002129)公告显示,公司预计实现归属于母公司所有者的净利润为42亿元至48亿元,同比减少29.60%至38.40%;京运通(SH:601908)公告显示,预计公司2023年年度实现净利润1.65亿元到2.37亿元,同比减少44.00%到61.00%;弘元绿能(SH:603185)公告显示,2023年预计实现净利润7.30亿元至8.00亿元,比上年同期减少73.62%至75.93%。

多数业绩下滑的企业均表示,是由于产品价格下降,毛利受到影响,使得公司盈利水平低于同期。TCL中环更指出,「第四季度主要产品价格快速下跌至非理性区间,公司主营业务盈利能力承压」。TCL中环第四季度亏损约13.88亿元至19.88亿元,预计亏损的最大额度已经近乎于前三季度净利润的三分之一。

2023年全年产业链价格波动对整体业绩影响显著。行业愈演愈烈的价格战,在第四季度更加白热化。

不只硅片,光伏产业链各环节的产品利润空间均受到了挤压。例如,BC电池龙头企业爱旭股份(SH:600732),2023年前三季度的归母净利润约为18.87亿元,但由于第四季度业绩亏损,拖累了全年的业绩,预计全年归母净利润只有7.35-7.75亿元,同比减少了66.71%-68.43%。

产能过剩和价格战因素,让光伏行业进入「寒冬」成为业界共识,股价低迷背后,则体现了资本市场对光伏产业信心不足。再叠加龙头企业业绩不佳的因素,光伏板块下行趋势不改。

股价的快速下跌,引发了龙头企业的担忧,掀起股票回购潮。

1月30日,TCL中环首次回购公司股份约500万股,支付的总金额为6255.8万元。同一天,隆基绿能(SH:601012)董事长钟宝申增持公司股份30万股,增持金额为614.1万元。1月31日晚间,通威股份也公告称,拟增持本公司股份不低于10亿元,不超过20亿元。

上述救市行为能否奏效?光伏板块会如何震荡?目光聚焦至新的一年。

潜力个股处于「蛰伏期」在光伏企业普遍大面积亏损的情况下,但仍有占比过半的企业实现了良好的全年业绩。具体来看,仍有几类企业发展前景值得关注。

首先是受益于技术迭代周期的企业。多位行业专家均表示,光伏行业的产能过剩只是「落后产能」的过剩,而「先进产能」永远是紧缺的。在光伏电池技术从p型向n型的转变过程中,n型产能就是「先进产能」的代表。

受益于n型市场的典型企业当属晶科能源(SH:688223)。去年,晶科能源的n型TOPCon组件产能、产量大幅增长,帮助其重夺组件出货第一名的宝座。晶科能源预计2023年年度实现归母净利润为72.5亿元-79.5亿元,同比增加146.92%-170.76%。

同样,另一家龙头企业天合光能(SH:688599)也受益于n型组件销售占比的提升,对全年业绩预期乐观,预计 2023 年年度实现归母净利润为 52.7亿元-58.2亿元,同比增加43.27%-58.36%。

其次是辅材和装备制造企业。随着2023年光伏制造产能激增和下游装机规模上升,辅材和装备的需求扩大,相关企业业绩受益。

业务分布于逆变器、储能、电站系统集成等多个领域的阳光电源(SZ:300274),预计2023年归母净利润同比增长159%-187%;石英砂厂商石英股份(SH:603688),预计2023年归母净利润同比增长351.44%-406.56%;主营金刚线业务的高测股份(SH:688556),预计2023年度归母净利润同比增长82.6%-87.67%;光伏设备制造企业晶盛机电(SZ:300316),预计2023年归母净利润同比增长50%-70%。

上述几例保持增长的企业如石英、高测、晶盛等均为产业链细分领域「冠军」型企业,在整体下行期保持了业绩增速。

随着2024年光伏技术迭代持续进行,预计辅材和装备制造需求仍有扩大空间。

再次,具备较强竞争优势的一线企业,更有望穿越股价低迷的周期。一方面,由于品牌效应,一线企业的产品有较多的溢价空间。某业内人士向华夏能源网表示,市场会给一线组件品牌0.03-0.04元/W的溢价空间。另一方面,拥有垂直一体化布局的一线企业,可以将整体成本做到更低水平,对抗利润挤压的风险。

不过,也有投资人士认为,光伏股的高光时刻难以重现。自2023年以来,光伏板块的市盈率(静态市盈率,下同)水平已处于历史低位。

Wind数据显示,万得光伏指数当前的市盈率为11.7,而在2022年市盈率为21.7,2021年为49.69。相较于大盘和其他板块,光伏板块市盈率也处于低位。目前,新能源汽车板块的市盈率为18.0,上证指数市盈率为12.3。

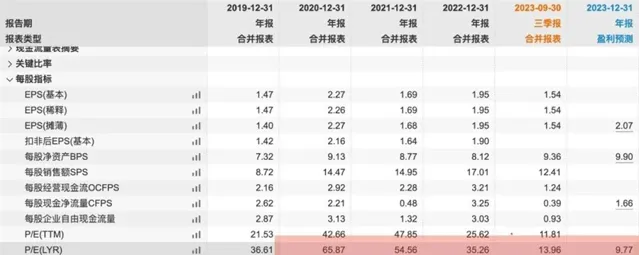

注:隆基绿能近五年市盈率变化

相较于行业平均水平,很多龙头企业的市盈率均低于10。按照龙年春节股市休市前的数据,硅料四巨头中,在A股市场的通威股份市盈率5.8;特变电工5.2;大全能源6.6;硅片双雄中,TCL中环6.1;而一度被称为「光伏茅」的隆基绿能仅为9.8,相比此前两年(2021年和2022年)的54.6、35.3,大幅降低;电池片龙头中,出货仅次于通威股份的爱旭股份,市盈率为9.1。组件四巨头除隆基绿能外,其余为晶科能源10.9;晶澳科技6.5;天合光能8.2。

龙头股票市盈率也行至低点。以通威股份为例,其市盈率上一次降到10附近,还是2018年的事情,此后大部分时间都在20以上。直到2022年开始,市盈率持续下降,今年1月8日曾跌到4.19。

一位专注能源产业的投资人士对华夏能源网分析称,「行业拼命扩大产能的后果是,龙头企业的盈利能力无法持续,最后市场会逐步(对部分能源企业)回归到制造业的估值逻辑上,估值也给不上太高;按照一般逻辑,如果企业的营收或利润增长能够保持在比方说50% 或者较高水平,市盈率也不可能只给到10倍了。最终的核心,大家看的还是企业的增长能力。」

该人士还表示,新能源板块增长受限的原因之一是,产业仍处在「存量博弈」阶段。

长期趋势下的重估二级市场投资的核心在于对未来的预期。对于光伏制造产业来说,短期内存在结构性和阶段性的产能过剩,但长期来看,行业仍存在巨大增长潜力。

一是光伏装机仍有很大的增长空间。

2023年,随着光伏产品价格的下降,光伏装机量受到刺激。据国家能源局发布的2023年全国电力工业统计数据,截至2023年12月底,太阳能发电装机容量约610GW,正式超越水电,成为全国装机量第二大电源形式。并且,2023年光伏新增装机同比增速高达55.2%,增量为216.88GW,大幅度超越了历史记录。

而2024年,光伏装机量预计将继续保持快速增长态势。集中式方面,第一批光伏大基地项目进入投产高峰期,带来了2023年光伏装机量的增长;而随着第二批、第三批大型风电光伏基地的建设,集中式光伏需求仍将快速增长。分布式方面,光伏组件价格仍在低位徘徊,组件价格下降,相当于光伏电站的成本下降,光伏电站的收益提高,这将直接刺激分布式光伏装机需求,未来,分布式的市场空间将进一步刺激产业链的生产与制造需求。

日前,长三角太阳能光伏技术创新中心主任沈辉,对华夏能源网(公众号hxny3060)表示,「2022年太阳能光伏发电占全球发电量不足5%,但未来我们目标要达到10%甚至20%,我们要成为主力能源。要达成这样的目标,我们的产能翻几个跟头都跟不上。」

二是近期光伏产品价格已有企稳迹象。

新能源上游企业的业绩预期走低,与价格密切相关。2023年是硅料价格持续下跌的一年。2023年2月时,硅料价格曾超过23万元/吨。此后,硅料价格一路下跌,最低时跌至6万元/吨左右。而进入2024年,硅料价格持续在6-7万元/吨的水平低位震荡。

但到春节之前,硅料价格似有企稳回升之势。根据Infolink Consulting披露的数据,春节前硅料价格实现了四周连涨,春节前最后一周,单晶致密料成交均价为6.8万元/吨,环比上涨3.0%,多晶硅颗粒料成交均价为6.1万元/吨,环比上涨1.7%。

业内人士分析认为,光伏产业链各产品价格已触及或突破成本线,此种状况不会维持太久,行业完成洗牌后,价格会回到合理范围内。

晶科能源董事长李仙德近日在接受媒体采访时表示,「二到三季度,组件价格会调整到合理的利润区间。」

17日晚间,隆基绿能创始人李振国在做客CCTV【对话·开年说】节目时也表示,2024年与2023年相比,光伏企业的生存会面临阶段性困难,但行业发展周期已经见底。「2024年应该不会更坏了,因为价格已经降到这个水平了,很多企业已经在亏现金。在这个过程中,强壮的企业可以渡过这个阶段。但有些负债率比较高的、技术又相对没有特色的(企业),很有可能这个阶段捱不过去。」李振国表示。

在下游需求持续扩大、产品价格企稳等多重因素影响下,光伏制造板块的下行趋势预计不会持续太久了。

正如一位证券分析师对华夏能源网所言,「过去光伏产业高歌猛进,才有了最近一、两年的短期动荡,但这不足以让我们低估未来十年的趋势。越是在市场低迷的时候,越是应该冷静分析、寻找机会的时候。」