最近新能源又再度有回暖的迹象,而市场回暖,装备先行。一旦行业回暖,那么新能源上游装备产业链就有可能最先复苏。

今天看的这家公司就是新能源上游装备龙头,而且, 不仅仅是新能源的光伏、锂电装备,它甚至还对芯片半导体设备也有布局 ,堪称咱们A股的高端装备之王。

而且 公司最近五年,平均每年的净利润增长接近100% ,相当于每年都能够翻一倍。

这家公司就是在A股上市的捷佳伟创。

当下公司走势已经突破之前下降趋势,开始转为震荡。

公司主要从事太阳能设备研发、生产和销售。

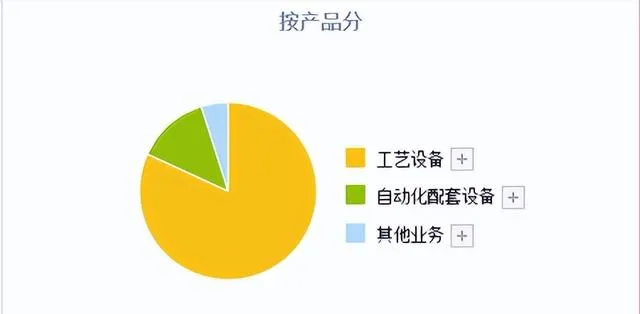

公司工艺设备营收占比81.87%,毛利率30.96%,利润占比达到80%。

其次,则是公司的自动化配套设备,营收占比13.23%,毛利率27.67%,利润占比11.58%。

公司在太阳能电池设备生产领域,行业地位突出。公司作为太阳能电池设备的领先企业,致力于打造成技术平台型 企业, 全面布局 TOPCon、HJT、XBC、钙钛矿及钙钛矿叠层等高效、超高效光伏电池技术路线,目前已经成为以 TOPCon 为主流技术路线的主要设备供应商;

而在半导体芯片领域,

子公司创微微电子有限公司自2020年创立以来,先后推出4-8吋全自动Cassette type清洗设备、8吋全自动Cassette-less清洗设备及4-8腔Single tool清洗设备。 成功导入青岛芯恩、成都德州仪器、上海积塔等国内头部芯片企业并获得重复性订单。

而在锂电领域,公司积极布局锂电新能源装备技术研发,并在锂电真空专用设备领域取得突破。

看完了公司的优势亮点,接下来,对公司的财报关键数据进行分析梳理,进一步厘清公司真实含金量情况。

首先,来看公司的盈利能力情况如何,

从公司的 销售净利率 来看,

公司的销售净利率,近两年大致在18%附近徘徊 ,不过今年3季度,公司的销售净利率有所下降。

而从公司的营运能力来看,

总资产周转率 ,评估的是公司的资产运营效率,数值越高,公司的营运能力越强。

从公司的总资产周转率来看,在经过23年周转率下降之后,今年3季度再度出现大幅提升,已经超过了去年全年水平。

结合公司三季度的销售净利率来看,虽然净利率有小幅调整,但周转率却出现了明显上升,整体综合经营实力依然保持着持续的增长。

那么,公司目前的财务状况如何,流动性怎样呢,

从公司的 资产负债率 来看, 公司目前的负债率持续保持在75%附近。 负债率较高。

而从公司的流动性来看,目前公司的流动资产, 大致能够覆盖130%的流动负债。 流动性中规中矩。

综合来看, 公司在光伏设备领域处于领头羊地位,同时在半导体芯片领域也开始有所爆发,并且已经在锂电设备进行了布局 ,可以说是高端装备全面开花。不足之处在于, 公司目前的负债率较高,以负债拉动收益的程度较高。

综合评分,三星。