福耀玻璃这份半年报发布了1个多月,可惜前段时间抽不出空来看,这份分析实在有点晚。

2024年半年报营业收入183.4亿元,同比增长22.01%;归属于上市公司股东的净利润34.99亿元,同比增长 23.35%;

这份半年报的数据实在太炸裂了,比我年报时预想的,至少高出了7-8%。原本以为新能源汽车竞争太激烈了,会有一部分车企被淘汰,需求减少,进而影响福耀的业绩,没想到福耀居然拿出了营收、利润超20%以上的增长。

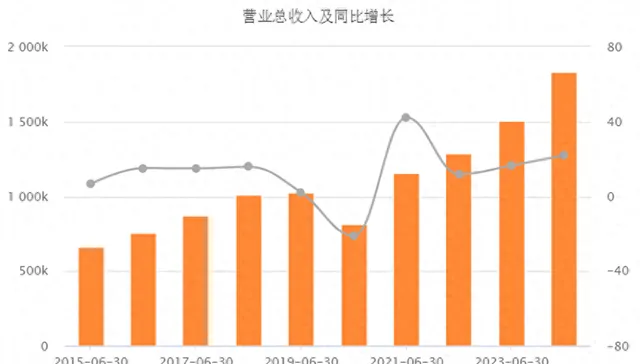

1、营业收入

从最近10年的数据来看,除了2020年的特殊情况外,其余年份都是稳定增长的,而且大部分时间增速都在10%-15%左右。

由于汽车玻璃是汽车整车产业链的一环,最近几年的高速增长,除了是福耀自身市占率的提升外,更多的是受益于新能源汽车行业的高速增长。

营业收入增速

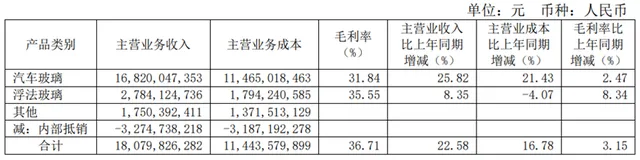

从具体的业务来看,福耀的主营业务有3个,汽车玻璃、浮法玻璃、其他产品,上半年营收都有不同程度的上涨。而且,除了其他产品外,汽车玻璃和浮法玻璃的毛利率都有较大幅度的提升。

主营业务构成

(1)汽车玻璃

这个业务上半年的增速达到了25.82%,毛利率增加了2.47%。

第一,国内汽车产销增速相较于去年同期是有一定程度的下降,而福耀今年的营收增速却高出去年增速11.6%;

第二,福耀的高附加值玻璃(智能全景天幕玻璃、可调光玻璃、抬显玻璃、超隔绝玻璃等)产品的营收占比在不断提升,去年相较于同期是上升10.08%,今年相较于去年同期是上升4.82%。

第三,福耀的合同履约成本0.94亿,比去年同期高出了50%多,而且高出了披露这个数据以来的所有期间。

可能有人会觉得这个数据太小,没什么意义。但是,这个数据让我感觉,如果这些合同都履行完,福耀这个汽车玻璃的增速超过30%没有问题。

一方面,合同履约成本是指产品控制权转移给客户之前,发生的运输费用等成本,这就意味着,这些货物要么在途中,要么已经到了客户那里还没验收。

另一方面,合同履约成本占营业成本的比重大概是5.7%,而营业成本占营收的比重63.3%左右,如果把这些合同履约成本换算至营业收入,大概是26.1亿元。

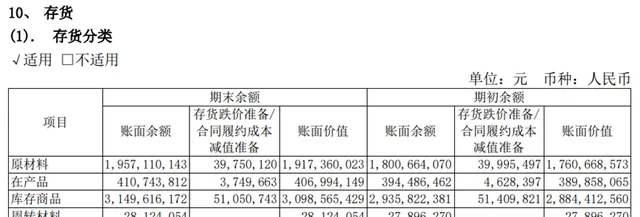

存货分类

高价格的高附加值产品今年的贡献程度比去年同期低,合同履约成本创出历史新高,营收增速高出同期11.6%。这些信息都给我一个感觉,福耀汽车玻璃的销售量要高出去年同期很多,市占率应该提升了不少。

至于毛利率增加了2.47%,大概率是浮法玻璃成本下降了(浮法玻璃占汽车玻璃成本的35%左右),这个从浮法玻璃的毛利率大幅增加可以看出来。

(2)浮法玻璃

其中浮法玻璃是汽车玻璃的原材料,有相当大一部分是自产自用,少量外销给其余企业。营收增速仅个位数,但这个业务的增长速度,很难准确的去进行评价。

因为很大一部分是内部使用,既涉及内部转移价格的问题,也涉及内部使用比例的问题。

其中最需要关注的就是毛利率,同比增加了8.34%。相当于同样的营收下面,浮法玻璃的毛利至少增加了30%。

从成本构成来看,大概率是能源价格的下降,以及产销量上升导致的。

浮法玻璃成本中占比最高的是能源成本,达到了45%以上。根据国家能源局发布的信息来看,国内天然气价格下降了11.6%,进口天然气价格下降了18.6%。可见,这是影响毛利率提升的最主要因素。

另外,浮法玻璃的成本至少有65%以上的固定成本,或者对业务量增长的敏感程度很低的半固定成本。产销量的增加,会成倍数的降低分摊至产品的单位成本,也会促进毛利率的提升。

至于浮法玻璃的原材料和消耗品占比基本上维持在28%左右,很少超过30%,即便纯碱价格价格变动,估计也很难有这么大的影响。

(3)其他产品

主要包括机车玻璃、行李架、车窗饰件等(2015年招股书披露其他产品主要是工程玻璃,不确定现在还有没有)。

上半年营收增速1.74%,远远低于另外两个业务,而且毛利率还减少了0.5%。

对于这个业务,我主要关心的是车窗饰件,这是福耀寄予厚望的一块。

不过,福耀的财报信息里面并没有披露相关的数据,但是从这个其他产品整体增速来看,铝饰件的增长可能并不怎么好。

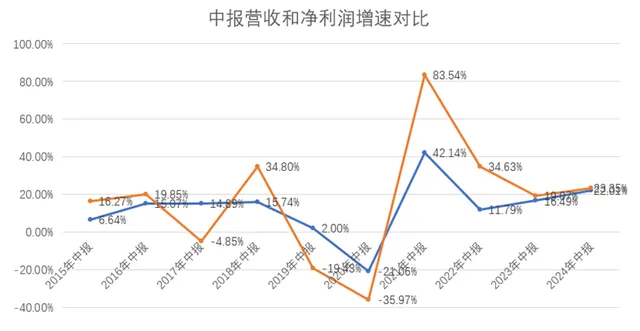

2、净利润

福耀玻璃上半年不管是净利润还是扣非净利润,增速都在20%以上,和营收增速比较接近,这也是最近10年里面为数不多的情况。

营收和净利润增速对比

受经营杠杆(大比例固定成本)的影响,以往福耀玻璃的净利润增速,往往波动比营收要大很多,基本上围绕营收增速上下波动。

正常来说,营收增长20%,净利润起码也要增长40%以上吧,今年上半年却比较接近。

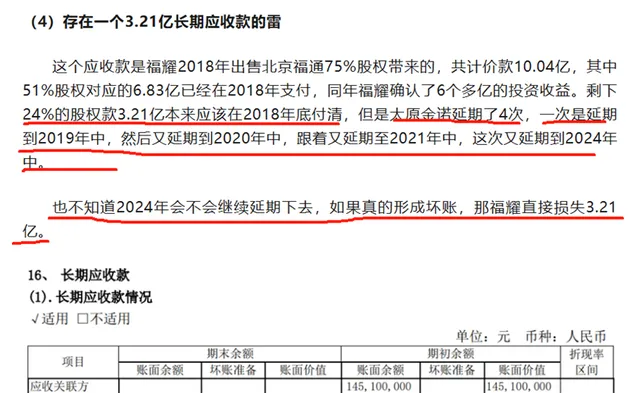

(1)股权转让款没有收回

这个我在以往分析福耀的时候提过几次,福耀玻璃转让北京福通的股权,还剩下3.21亿没有收到,太原金诺申请延期了4次,最终2024年中期不打算再延期,而是放弃这24%的股权。

由于以前出售的时候确认了投资收益,本期终止了股权 转让,那相应的投资收益就要减少,本期减少了2.12亿的投资收益。

长期应收款

不过,我倒是情愿福耀能够卖掉这24%的股权,毕竟现在北京福通的业绩真不咋样。

上半年北京福通资产总计4.64亿,所有者权益4.4亿,本身没啥负债。但是这些资产里面现金及现金等价物只有12.5万元,上半年营业收入323.3万,净利润-720.6万。

就这样的一个公司,24%的股权能卖3亿多,真的算是超值的一个价格了。

(2)汇率变动导致汇兑损失

本期汇兑损失0.14亿元,去年同期是汇兑收益5.99亿元,相当于减少了6.13亿税前利润。

不过,这也没办法,福耀玻璃海外收入很高,外围环境不怎么稳定时,汇率大起大落影响利润的事情,算是一个常态了。

如果剔除这两项的影响,税前经营利润同比增长接近60%,这才像营收和毛利率都增长的净利润增长数据。

至于各项费用,除了财务费用率受汇兑损失的影响大幅增加外,销售费用率、管理费用率,都因为营业收入的增加而减少,研发费用率有一点点的上升。

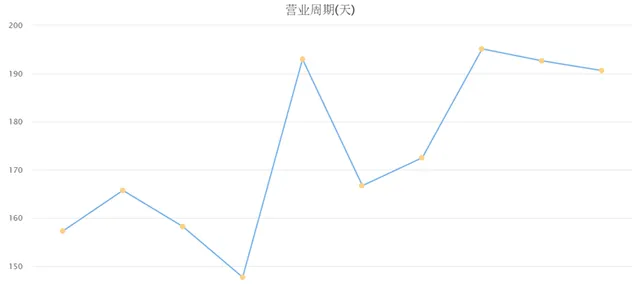

3、营运效率

2024年上半年,福耀的存货周转天数减少12.94天,应收账款周转天数增加4.5天,应付账款周转天数增加6.54天,营业周期减少8.44天,净营业周期减少了14.99天。

福耀玻璃的营运效率相较于去年同期有一定的提升,最主要的改善还是存货这一方面。

由于存货是期末的数据,而营业成本是整个半年内的数据,所以这个改善很可能受各项原材料、能源等等价格下降的影响较大。

当然,也和福耀自身采用多批小批量生产有关,加上工厂都在汽车厂周边,这种生产模式更能降低存货成本。

应收账款周转效率有一定的下降,这个和存货一样,也是时点数据与期间数据的比值。不过,这个应收账款周转下降,可能和福耀大客户占比提升有一定的关系。

营业周期

至于资产负债、现金流等方面,和去年同期的变动不大,依旧非常稳健,没有太多需要关注的地方。

总体来看,福耀玻璃真是一个超级好的投资标地,而且所处的赛道未来大概率也是长期增长的。如果不是福耀可能存在的接班人问题,真还挑不出其余的毛病。感觉今年年报出来以后,福耀的估值大概率要上调。