随着2024年股市创下一系列新高,有积极迹象表明这一上涨势头可能会延续下去。

美国银行技术分析师斯蒂芬·苏特迈尔(Stephen Suttmeier)在周二的一份报告中表示,正在进行的牛市健康状况良好,投资者普遍转向较小公司的股票。

苏特迈尔提到:「升势扩大以及轮动是牛市的命脉,标普500指数上周触及高位是强势的表现。」苏特迈尔认为,强劲的技术因素加上选举年末期的良好季节性因素,可能有助于推动股市在今年晚些时候创下新高。

以下是苏特迈尔认为支撑股市持续上涨的四个看涨指标。

垃圾债券利差收窄

风险较高的企业债务(即垃圾债)与超安全的国债之间的收益率差距没有显示出对整体股市的担忧迹象。

当投资者对经济和整个市场感到担忧时,他们通常会要求获得更高的风险溢价,从而导致信用利差飙升。

苏特迈尔说道:「这种信用利差保持收窄状态,是一个积极的信号。」

企业债券利差紧缩

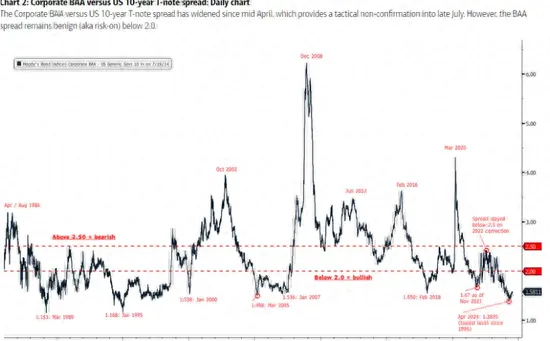

与垃圾债券发出的信号类似,下图测量的是高质量企业债与10年期美国国债收益率之间的差距。

苏特迈尔说:「BAA价差在2.0以下仍为良性。」该利差在4月份达到了1.38,这是自1995年以来的最低水平。目前该利差约为1.58,远低于苏特迈尔所说的代表股票市场「风险偏好」环境的2.0水平。

6万亿美元现金是看涨信号

根据美国银行的说法,投资者持有的创纪录的6万亿美元货币市场基金是一个逆向看涨信号。

这笔资金可能成为股市持续上涨的动力,特别是如果美联储降低利率,使得当前5%的现金收益率变得不那么吸引人。

这样的情况很可能会促使投资者重新评估他们的现金持仓,并最终考虑买入股票。

美联储金融状况指数确认了股市上涨

根据苏特迈尔的说法,过去几周股市屡创新高,芝加哥联储全国金融状况指数的周期性牛市新高也证实了这一点。这是一个健康的信号,应该能够支持股市可持续的增长。

金融状况指数在2021年末曾出现过重大的负面背离,当时标普500指数上涨,而金融状况指数却在下降。

随着金融状况指数最近达到了自2022年初以来的最高水平,它仍有空间超越2021年的峰值,这表明股市还有上涨的空间。

本文源自金融界