文 | 海豚投研

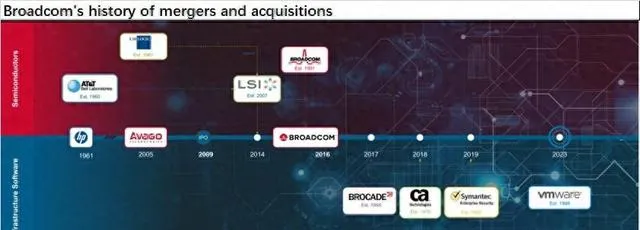

在美国科技龙头中,博通一直是很 「特殊」 的存在。苹果、英伟达、AMD 等都是自研技术,通过内生增长的方式发展壮大。而博通却是个 「怪胎」,一路 「买买买」,甚至做到了小鱼吃大虾,一路把自己从小透明晋级成了目前 8000 亿美金的公司。

公司现在业务中所有的核心业务能力都是买过来的 ,包括网络业务、无线业务、ASIC 和软件业务等。很多公司收购新业务后,经营不善,成为累赘,而博通不同的是,经营面改善明显,并不断壮大。这点上阿里可能是一个非常典型的反面案例,而且从这个程度上,腾讯的投资都没有它来的高效。

$博通.US 的多次收购都拉上顶级私募,从经营面和财务面来分析收购的可行性,博通也成了一个优秀公司的上市平台 。

博通的收购往往具有明显的特点:

1)收购对象的业务面 :具有领先的技术或者市场份额,是 某领域的龙头企业 ;

2)收购对象的经营面 : 经营效率不高 ,尤其是过高的费用直接影响了公司最终的利润;

3)收购资金来源 :自有资金及股票配合财团借款,通过 杠杆收购 ;

4)收购后的经营 : 保留核心业务,剥离出售其余部分业务 。通过经营整合,将公司整体的 经营费用率降低 ,进而提升利润及 EBITDA。出售部分业务,能减少亏损的同时,也能偿还部分借款。

当前公司对 VMware 的收购,也将是每一次收购案的缩影。收购并表后,公司当前的整体经营费用率已经开始下降,公司毛利率也有望重新回到 70%。

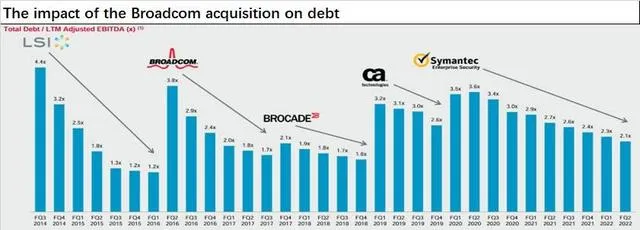

因此,博通的发展,更是一部极致的 「收购兼并」 史。就像是投资的视角, 公司也把 EBITDA 作为公司经营的核心目标之一 。总负债/调整后 EBITDA 的比值,本身也是投资公司衡量公司偿债能力的一项指标。从历史来看,公司每次收购并表都发生在该比值下降至 2 倍附近的时候。 从 VMware 并表来看,相关比值再次走高至 4 倍以上,博通当前又将重心放在业务整合方面。而随着相关比值下降至 2 倍左右时,公司可能又将开启新一轮的收购 。

由于博通不同于传统科技公司,公司发展的核心逻辑在于外延并购,因此海豚君在本篇中主要围绕公司的收购策略展开。而在下篇中,海豚君将主要研究公司业务情况及投资价值。

海豚君对博通 Broadcom (AVGO.O) 的具体分析,详见下文:

一、博通:并购之王

不同于其他公司的内生发展,博通的发展主要来自于外延并购。通过并购整合,博通从惠普公司的半导体部门起家,而今已经成为横跨硬件和软件的科技巨头。

从 Agilent(从惠普分拆上市)独立出来后,KKR 及银湖资本将公司更名为安华高(Avago),并在 3 年后开始了第一次收购英飞凌的 BAW 业务。此后一发而不可收拾,公司陆续收购了 Cyoptics、LSI 以及博通。在 10 年左右的时间内, 安华高从一个半导体事业部成为全球前五大半导体公司 。公司的节奏,基本上维持在 2 年左右收购一家。原本公司还打算在 2017 年继续收购高通,但最后被美国政府给叫停而结束。

由于博通本身已经成为全球半导体行业的龙头企业,而在 收购高通的遇阻后,公司的收购方向开始了调整,转向软件业务 。随后,公司陆续收购了 CA Technologies、Symantec,公司的软件业务也有 2 成的占比。 而随着对 VMware 的并表,公司软件业务的收入规模快赶上硬件端 。

在一系列的并购之后,公司已经从单一的半导体硬件公司转变成 兼具软件及硬件能力的科技巨头 。

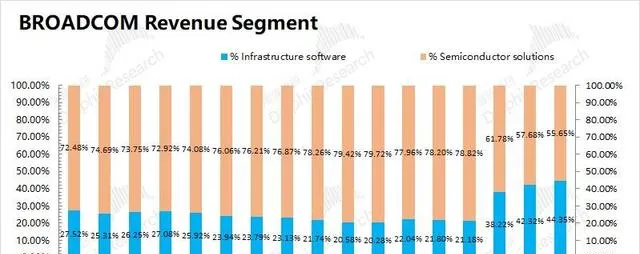

当前,博通的业务主要分为 半导体解决方案和基础设施软件两大类 。 随着 VMware 的收购并表,公司软件业务的占比提升明显,已经快接近 1:1 。

随着公司的兼并扩张, 公司当前的各业务能力基本都来自于收购 。从公司两大类业务具体来看,其中包括很多细分领域:

1)半导体解决方案 :硬件端仍然是公司最大的收入来源,占比仍在 50% 以上;

①网络业务(30%): 主要产品有以太网交换芯片、路由芯片、ASIC 定制化芯片等,业务能力主要来自于此前对 Broadcom 和 LSI 的收购;

②宽带业务(6%) :主要产品有机顶盒 SoC,网关等,业务能力主要来自于此前对 Broadcom 的收购;

③无线业务(13%) :主要产品有 RF 射频模块及滤波器、WiFi 及蓝牙 SoC 等,业务能力主要来自于此前对 英飞凌 相关业务及 Javelin Semiconductor 等的收购及整合;

④存储/服务器业务(7%) :主要产品有 SAS 和 RAID 控制器、PCIe 交换机等,业务能力主要来自于 LSI 的业务收购及整合;

⑤工业及其他(2%): 主要产品有光耦合器、工业级光纤等,业务能力主要来自于 Nemicon、CyOptics 等。

2)基础设施软件(42%) :从 2017 年开始,公司开始跨入软件业务。通过对 CA、Symantec 和 VMware 的收购,公司软件业务占比持续提升。当前公司软件业务的主要产品有主机软件、分布式软件、网络安全解决方案等。

二、Avago 过往的收购整合

对于 Avago 过往的发展,主要可以分为三个阶段:Avago 独立运营、并购 LSI 和收购 Broadcom。这三个阶段,对于博通日后的发展,都有着重要作用。

综合来看,博通的收购整合都有着明显的特点: ①目标公司具有领先的技术优势或市场份额;②通过杠杆资金收购;③保留并发展核心业务;④经营整合,减少费用,提升利润率;⑤剥离变现部分资产,来偿还借款 。

2.1 Avago 的成立

Avago,一开始来自于 Agilent(从惠普独立分拆上市)。由于 Agilent 当时的主要业务是 T&M(为通讯网络等提供测试、解决方案)和 LS&CA(生命科学相关业务),其余部分的半导体业务占比较小,并且受行业周期影响较大。公司相对更侧重于前者的发展,也就有了处置剥离半导体业务的想法。

此时,KKR 和银湖资本决定以 26.6 亿美元的价格对 Agilent 的半导体业务进行收购,随后进行更名为 Avago。

从经营面和资金面来看:

1)经营面: Avago 侧重滤波器、射频等高毛利&高增长的优势产品,并将部分其他业务进行出售。公司将总部迁移到新加坡,从而享受 5% 左右的优惠税率。此外,公司还将部分 IT 中后台业务外包至印度。

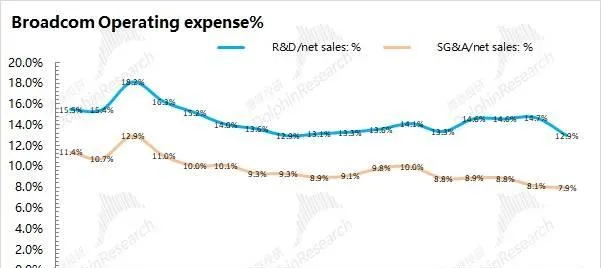

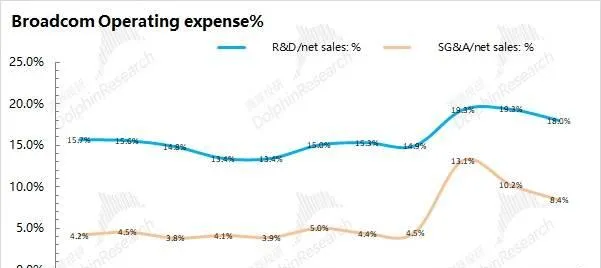

通过这一系列的操作,公司不仅保留了核心优势业务并实现增长, 还将公司的研发费用率从 16% 左右下降至 14% 左右;销售及管理费用率也从 11% 下降至 8% 附近 。在此期间内, 公司年度营收增长了 8 亿美元,但两项费用合计无明显增长 。

2)资金面 :整个交易的资金需要 27.75 亿美元,其中包括 26.6 亿美元的标的对价以及运营、交易等相关费用。KKR 和银湖资本最后提供的资金中,有一半来自于高息借债,大约有 14 亿美元。

随后在 Arvgo 当时六大业务中,在一年内直接把 PMC-Sierra、Imaging Solutions 等非核心业务拆分卖出,所得的 7 亿美元,直接偿还了一半的债务 。

其余的负债部分, Avago 在 2009 年实现上市,当年估值就达到了 40 亿美元,和 4 年前的收购相比上涨近 50% 。通过公司在经营面的改善,股价开始走高,股东实现债务清偿和收益。

2.2 收购 LSI

从 Avago 独立开始,公司凭借射频滤波器等无线业务逐渐成为半导体行业的 「小龙头」。尤其是在滤波器市场,公司市占率领先明显。搭乘 4G 智能机的东风,公司凭借业务自身发展,市值从 40 亿成长至 100 多亿。而在公司业务稳定发展的同时,Avago 将目光投向于 LSI 的 HDD 和 SSD 存储领域。

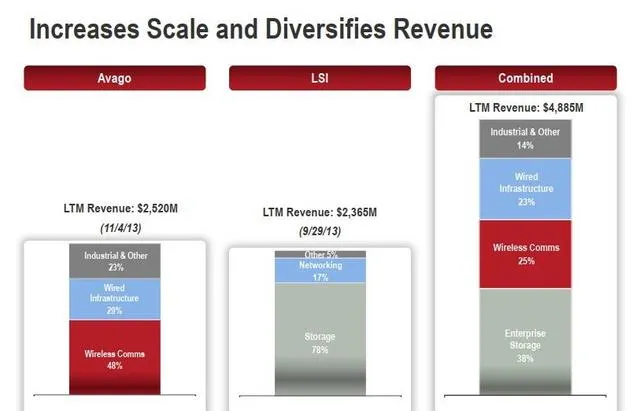

彼时的 LSI,并不是一个小公司,整体营收规模和 Avago 相近。以 2013 年为例, Avago 的全年营收 25 亿美元左右,而 LSI 的营收也达到了 20 亿美元以上 。

虽然市场上对公司的收购有所疑虑,但 Avago 相信,「能帮助 LSI 降低费用率,提升盈利能力」。当时 Avago 的研发和营销管理费用率合计已经下降至 21%,而 LSI 竟然高达 39%。

1)经营面: LSI 中 78% 的收入来自于存储业务,并且和 Avago 原有业务不重合,也几乎没有协同。对它的收购,主要是从优质资产以及财务整合角度出发。LSI 的存储业务主要分为 HDD 和 SSD。Avago 在完成收购后,同样 保留核心 HDD 业务,剥离出售部分其余业务 。 公司分别出售了 SSD 业务和 Axxia 业务,减少经营亏损的同时,也能提前偿还部分债务 。

此外,公司将 LSI 的研发及销售等方面与原来 Avago 进行整合,从而显著地降低了公司经营费用端的开支 。

在完成收购后,研发费用率和销售及管理费用率合计曾达到 30% 左右,而通过公司费用端的缩减和整合,两项费用率重新回到 25% 以下。 至 2015 年末,公司的营收和利润都更上一层楼,实现了翻倍增长 。

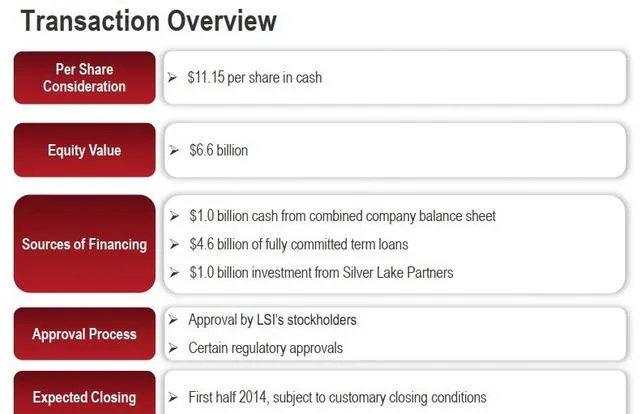

2)资金面 :和此前相似, 公司的资金仍主要来自于借款 。对于本次收购 LSI 的对价 66 亿美元,其中 46 亿来自于银行借款,10 亿来自于合并后的公司,还有 10 亿来自于银湖资本。同样在收购完成的一年内, 公司陆续出售了非核心的 SSD 业务和 Axxia 业务,分别带来了 4.5 亿美元和 6.5 亿美元的资金,从而偿还了部分的银行借款,降低了公司的利息费用 。通过一年的分拆整合,Avago 的股价再次翻倍,超过了 400 亿美元。

2.3 并购 Broadcom

在完成 LSI 的收购后,Avago 已经成为全球前十大半导体公司。但明显还不满足于此,在不到两年的时间内,公司又将目标转向了 Broadcom。此时的 Broadcom 已经是全球半导体公司的 Top 5,Avago 的收购无疑是 「蛇吞象」。

和 LSI 的情况类似,彼时的 Broadcom 和 Avago 的业务相关度也不高。唯一相关的无线业务,收入也仅占 Broadcom 的 1/5。在收购前 Avago 的年收入大约在 66 亿美元,而 Broadcom 的年收入已经达到 85 亿美元。 然而凭借经营效率的区别,Avago 的经营利润反而高于 Broadcom。2025 年一季度,Avago 的经营利润率达到了 38%,而 Broadcom 仅为 24%。

1)经营面 :在收购 Broadcom 后, 公司进一步拓展了有线基础设施及无线通讯业务,这两也成为新公司的核心业绩来源 。在保留核心业务的同时, 剥离出售 「不赚钱」 的 IoT 业务 ,减少了公司的利息成本。

此外公司继续整合研发及销售等相关资源,将刚收购时近 30% 的费用率,通过 1-2 年时间下降至 20% 附近,收入和利润都有明显的提升。

2)资金面 :随着 Avago 的收购体量越来越大,本次对 Broadcom 的收购对价达到了 370 亿美元。在资金安排上,公司以 「现金 + 股份」 的方式进行,包括 170 亿现金和 140 亿的股份对价。其中 170 亿现金,主要 90 亿的新债和 80 亿的账面现金构成。

而公司随后剥离出售的 IoT 业务,得到 5.5 亿美元,也能偿还其中的部分债务。随着公司的业务整合,不到 2 年的时间,公司季度净利润从 4 亿美元提升至 6 亿美元。公司股价也再次翻倍,达到了 800 亿美元以上。

三、当前对 VMware 的收购及博通的目标

随着对 Broadcom 收购的完成,公司又开始物色起了新方向。这时的博通已经稳居全球半导体行业的前五,但公司想再来一次大的收购。2017 年时候公司提出收购高通,整个体量仍旧比自身更大的一个公司。然而这次重磅并购,最终被美国政府叫停而结束。

在收购碰壁后,博通重新思考开始调整方向,停止了半导体领域的扩张步伐,转向软件领域。 随后陆续收购了 CA、Symantec 等公司,公司软件业务收入提升至两成。

在近两年内,公司又收购并表了另一家软件领域的上市公司——VMware。公司以 610 亿美元的价格 对 VMware 进行收购 ,并且承担 80 亿的债务。大体量的收购,给公司带来营收增长的同时,也再次给公司带来压力。

3.1 对于本次 VMware 的并购

1)经营面 :随着收购并表,公司的相关费用率再次明显提升。公司 R&D% 和 SG&A% 合计从 20% 附近增长至 32%。根据过往的统筹共用处理,海豚君认为公司的这两项费用率也有望迎来下降,预期合计费用率也将再次降到 25% 以下。随着整合的进行,公司的利润端也有望得到明显回升。

2)资金面 :本次交易的 610 亿美元,主要以 「现金 + 股票」 的方式。原来 VMware 的股东可以选择以 142.5 美元/股的价格或者等额的博通股票进行交易。而同时,博通也和银行财团准备了 320 亿美元的新借款准备。

对于收购的情况,博通公司通过总负债/LTM 调整后的 EBITDA 的倍数来衡量公司的还债能力。从公司历史收购情况看,每次公司进行大型收购后,相关比值将会明显升高。而随着剥离出售及业务整合,公司偿还部分借款和利润提升,进而又提升了公司的偿还能力 。随着公司总负债/LTM 调整后的 EBITDA 相关比值降到 2 倍左右时,公司又开始了新一轮的收购并表。

3.2 博通的愿景及目标

随着近些年陆续收购 CA、Symantec 和 VMware 等软件公司的收购,公司的毛利率稳步提升。主要是由于软件业务的毛利率整体高于原来的半导体业务,公司毛利率从 50% 附近提升至 60% 以上。

当前受 VMware 收购整合的影响,毛利率短期内有所回落。由于 VMware 本身毛利率达到 80% 以上,随着整合的进行, 博通公司整体毛利率有望重新回到 70% 上方 。结合公司对经营费用端的缩减, 公司的经营利润率有望重回 40% 以上 。

除了收入以外,公司在经营端还设定了 EBITDA% 的目标,这也符合公司以 「杠杆收购发展」 的策略方向。调整了非现金性支出的利润 EBITDA,更像是一个粗略的公司现金性利润,它能反映公司经营效率管理能力的同时,也能衡量公司的偿债能力。而公司对 EBITDA% 的目标一直设定在 60% 以上,保证自己在一次次并购后一方面仍然是高毛利的业务,另外一方面有债务偿付能力。

随着 VMware 的并表,公司总负债/LTM 调整后 EBITDA 的比值提升至 4.4。而随着经营面的改善,调整后 EBITDA 提升的同时,公司总负债也有所下滑,相关比值逐渐下滑至 3.5。而 3.5 对于公司历史来看,仍处于相对较高的位置。

因此,海豚君认为当前公司暂且先不会进行下一步的收购,而重心在于对 VMware 的整合。而当相关比值再次下降至 2 倍附近时,公司可能又将开始寻找新的并购机会 。