周五,A股再次见证历史:

「旧能源一哥」 中国神华 股价创下近15年新高,

盘中总市值更是一度反超「新能源一哥」 宁德时代。

就在2021年底,中国神华的市值还只有宁德时代的三分之一!

中国神华是典型的 红利股 ,宁德时代是典型的 成长股 。

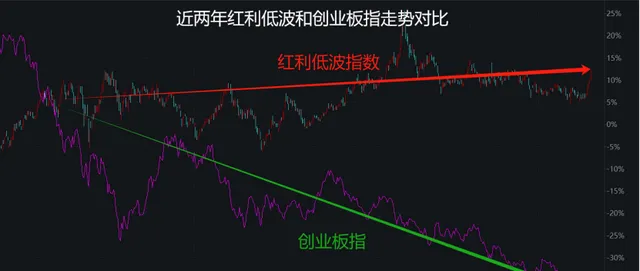

这波角色对调,其实是红利股和成长股近两年的一个缩影:

22年之前,红利股被很多人视为垃圾,成长股被受追捧。

22年之后,随着收益率的对调,局面彻底翻转。

A股,似乎正在从一个极端走向另一个极端。

不少人都说:

这有啥奇怪的,大家都跌怕了,想求稳。

红利股最大的优点就是盈利和分红稳定,受到追捧很正常……

但在道人看来,

红利股走牛的背后,

可能是A股史无前例的投资机会。

01

为啥说红利股走牛背后,是A股史无前例的投资机会?

核心原因:

红利股的走牛,加剧了其他板块进一步下跌,加速了A股见底。

红利股为啥能走牛?

其中一个核心原因—— 有新增资金不断流入,

而这些资金中,有相当一部分来自A股其他板块。

也就是说,红利能走牛,一定程度上是以「抽血」其他板块为代价的。

随着「红利好」的观念逐渐深入人心,

会有越来越多的散户割肉其他板块,转战红利股,

结果就是红利股继续涨,其他板块加速见底,甚至「超额见底」,跌出史无前例的投资机会。

比较典型的是2020年中,

当时是红利股低迷,白马股高涨。

越来越多的散户割肉红利,转战如日中天的医药和白酒。

回头看,当时恰恰是红利股近几年最好的投资机会,

不仅股价节节攀升,股息率也一年比一年高。

02

现在到底该买红利基金还是成长基金?

这个问题的核心在于:

未来1—2年,市场会不会翻转走牛?

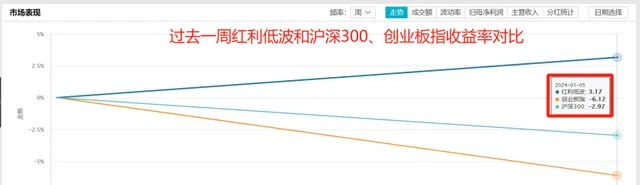

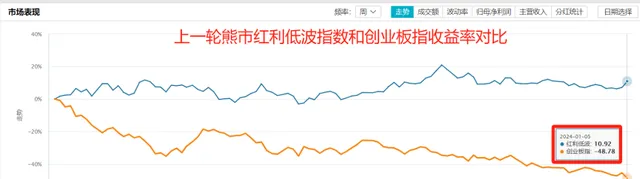

红利基金的优势在稳健抗跌,能在熊市和震荡市保住大部分收益甚至赚钱;

缺点在于进攻性不强,牛市收益非常有限,甚至跑不赢大盘。

成长基金的优势在于进攻性强,能在牛市跑出极为漂亮的超额收益;

缺点在于不抗跌、波动大,在熊市和震荡市往往很难拿住。

当前的情况是啥?

未来1—2年,A股有较大概率反转,但并不一定会反转。

买红利基金,一旦市场反转走牛,可能会彻底错过牛市;

买成长基金,万一市场不反转,可能几年血汗钱都会打水漂。

那么作为普通投资者,我们到底该如何应对?

很简单,

红利打底,优质成长资产分仓位配置。

以道人自己为例:

(1)红利资产打底

也就是偏价值红利风格基金组合—— 步步为盈。

主要作为 底仓 ,用来平滑市场波动,以防市场长期震荡回调。

23年4月建仓至今,步步为盈的收益率是 -5.14% ,同期沪深300是 -15.5% 。

(2)优质成长资产分仓位配置

具体操作也很简单,把仓位分成三部分:

(1)第一部分,左侧仓位, 50% ,只有到极低估区间才会出手,越跌越买;

(2)第二部分,右侧仓位, 30% ,等基本面企稳后,在右侧低位完成布局;

(2)第三部分,现金仓位, 20% ,轻易不会动,主要用于应对极端风险。

这也是道人一直等到23年8月底,市场跌到极低估区间,才开始建仓成长赛道类基金的核心原因:

生物医药 ,8月24日开始建仓:

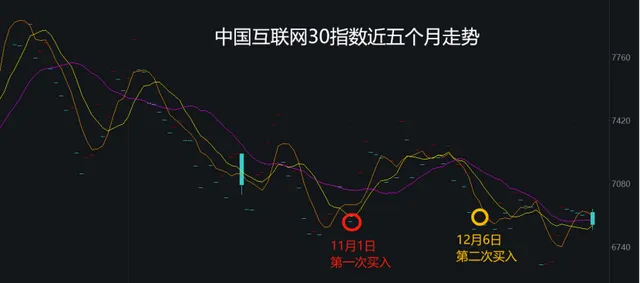

中概互联 ,11月1日开始建仓:

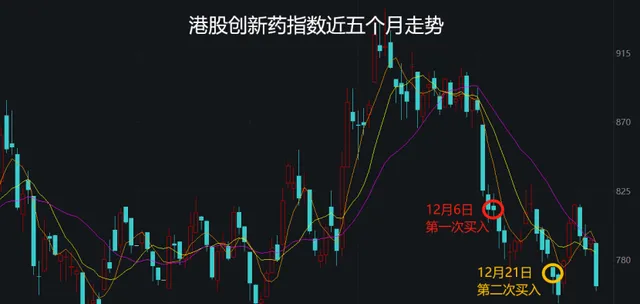

港股创新药 ,12月16日开始建仓:

……

整体配置思路总结起来就两句话:

(1)只应对,不预测。

(2)先求不败,而后求胜。

最后,聊聊今日操作。

周五 科创100 再次跌到道人击球区,果断加仓 一份 。

其他板块按兵不动,如果有操作,道人会第一时间分享。