出品 | 子弹财经 王亚静

小区楼下的快递柜要奔赴资本市场了。

8月30日,丰巢控股有限公司(简称「丰巢」)递表港交所,华泰国际为独家保荐人。

作为解决快递「最后一公里」痛点的存在,快递柜已经渗透到人们的日常生活之中。但人们大约不会想到,就是这样一个又一个普通的格子,装的不仅是快递,还挤满了资本,更引爆过资本之战。

2015年6月,顺丰、申通、韵达、中通、普洛斯共同增资丰巢科技;2017年,顺丰与菜鸟就丰巢快递柜信息接口等问题反复对峙,暗潮汹涌。

一年后的2018年,申通、韵达、中通集体退出丰巢。而菜鸟披露的招股书显示,那时的「通达系」早已躺在了菜鸟的股东列表里。

如今,顺丰掌门人王卫扛起了大旗。IPO前,王卫控制丰巢48.45%投票权,股东名单里还有沈南鹏的红杉中国、国资中国邮政以及挚信资本、亚投资本等多家知名投资机构。

在菜鸟主动撤回IPO申请之后,丰巢能如愿走入资本市场吗?

1累亏近70亿,,今年终扭亏

作为快递柜赛道的龙头企业,截至2024年5月31日,丰巢智能柜达到33.02万组、覆盖20.9万个社区。

与之对应的是丰巢的收入水涨船高。招股书显示,2021年至2024年前5月(以下简称:报告期),丰巢实现收入25.26亿元、28.91亿元、38.12亿元及19.04亿元。

图 / 丰巢招股书

可以说,近年来随着电子商务的爆炸性增长,快递柜迅速发展,丰巢也顺势壮大。只不过,在行业快速发展的同时,关于快递柜该不该收费的话题也屡屡成为焦点。

其实,「收费」争议的背后是快递柜过于「烧钱」的事实。2021年-2023年,丰巢利润分别亏损20.71亿元、11.66亿元、5.41亿元;经调整净利润分别亏损14.14亿元、8.42亿元、1.85亿元。

图 / 丰巢招股书

在巨额亏损面前,丰巢不得不寻找更多出路。

对外,丰巢考虑加强海外服务能力,包括可能会通过独立运营、与海外合作伙伴合资或技术输出等方式来拓展业务;还将丰巢智能柜网络扩展至海外,以把握跨境电商行业蓬勃发展带来的机遇。

对内,丰巢依托深入社区的网络布局,正在拓展多样化的服务模式。例如,互动媒体服务、洗护服务及到家生活服务。

「多条腿」走路之后,丰巢的业绩确实有了变化。今年前5月,丰巢获得了报告期内首次盈利。于2024年前5月,丰巢实现期内利润7160.2万元。

对于盈利,丰巢解释主要是由于快递末端配送服务的盈利能力增长、消费者智能交付服务及增值服务的增长以及运营效率的提升。

但这利润在经年累月的巨额亏损面前只能算是「杯水车薪」。截至2024年5月31日,丰巢股东应占累计亏损高达68.30亿元。

图 / 丰巢招股书

此次丰巢若顺利上市,王卫将收获继顺丰控股、顺丰房托、嘉里物流、顺丰同城之后的第五家上市公司。而等待这一天的不仅仅是王卫,还有众多投资者们。

2王卫「被迫」控股,曾与菜鸟「大战」

外界普遍认为,丰巢最早是由顺丰、申通、韵达、中通、普洛斯共同设立。但从丰巢披露的信息来看,这种说法并不完全准确。

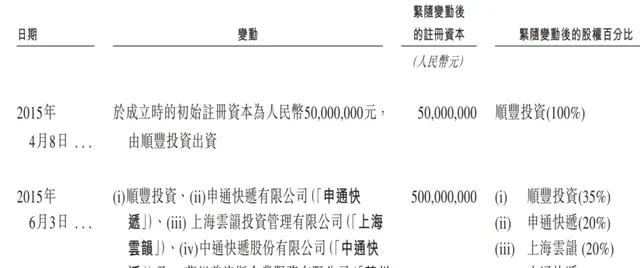

实际上,丰巢的前身丰巢科技最早是徐育斌于2015年4月成立,注册资本5000万元,不过资金是由顺丰投资出资,顺丰投资持有100%股权。

2个月后,顺丰投资、申通、韵达、中通、普洛斯才共同认购了丰巢科技新增的4.5亿元注册资本。增资完成后,顺丰投资是第一大股东,持股35%,中通、申通、韵达分别持股20%。

图 / 丰巢招股书(图中「 上海云韵投资管理有限公司」是韵达股份旗下企业)

此后,这些股东频频向丰巢科技增资。

据「子弹财经」不完全统计,2016年5月,上述5位股东共同向丰巢科技增资5亿元;2017年3月,顺丰投资、申通、韵达和多位投资方一起认购了丰巢科技新增注册资本;2018年3月,申通、韵达子公司宁波福杉继续增资丰巢科技。

而这一切向好发展的转折点发生在2018年。

2018年6月至7月,中通、申通、韵达(以下合称:二通一达)集体转让股份,退出丰巢。

其中,中通快递以6.98亿元转让所持丰巢科技全部股权(即7.75%股权);

申通快递转让所持丰巢科技全部股权(即9.09%股权),套现8.19亿元;

韵达连同全资子公司上海云韵、宁波福杉合计以12.12亿元转让了所持丰巢科技全部股权(约13.46%股权);

上述股权均由玮荣发展接盘。招股书资料显示,玮荣发展是明德控股的直接全资附属公司,而王卫持有明德控股99.9%股权。

接下如此多股权的王卫如今掌控了丰巢。招股书显示,IPO前,王卫透过明德控股、顺丰和丰巢高管签署的一致行动协议控制48.45%投票权,是公司的控股股东之一。

彼时,中通还未登陆港股(编者按:当时只在美股上市),在A股上市的申通、韵达均在公告中表示,此举是为优化资产配置结构,实现合理投资收益。

但值得注意的是,在「二通一达」集体退出丰巢之前,顺丰和菜鸟曾发生过一些「不愉快」。

将时间倒回2017年。当年6月1日,菜鸟网络官方微博发布顺丰暂停其物流数据接口的声明。

随后,顺丰在其官方微博回应称,菜鸟自2017年5月基于自身商业利益出发,要求丰巢提供与其无关的客户隐私数据,丰巢拒绝了这一要求后,菜鸟单方面于2017年6月1日0点切断丰巢信息接口。

此次对战,双方你来我往、互不相让,直至国家邮政局出面调停后才结束。

从本质来讲,菜鸟驿站和丰巢快递柜业务相似,都是致力于解决快递「最后一公里」痛点问题,也都掌握着海量的用户数据,双方背后又分别站着阿里、顺丰两大资本,双方为了争夺更多话语权和利益,竞争自然白热化。

而「通达系」与阿里的关系向来匪浅。除了阿里系是中通、韵达、申通的股东之外,「子弹财经」在菜鸟招股书发现,早在2016年3月菜鸟进行第一轮增资后,圆通、中通就已经成为菜鸟的股东之一。

菜鸟2017年第二轮增资后,韵达、申通也加入股东行列。直至菜鸟2023年递表港交所时,「通达系」仍然是菜鸟的股东。

相比于丰巢,营收近千亿的菜鸟规模显然更大,若菜鸟成功上市投资方能收获不菲的回报,但遗憾的是,菜鸟最终选择撤回上市申请,而股东们也只能继续等待。

不过,「二通一达」从丰巢退出时,已经大赚一笔。从最早增资丰巢到集体退出,中通、申通和韵达分别赚了约5亿元、3.89亿元、5.45亿元,三家企业合计拿走超14亿元的投资回报。

3付费延长对赌时间2年,已3年未获新融资

虽然「二通一达」选择撤退,但被王卫一手带大的丰巢,仍然不缺少投资者。

2015年5月至2021年1月,丰巢共获得5轮融资,投资方包括中国邮政、川发龙蟒、挚信资本、鼎晖资本、亚投资本、长石资本、红杉中国等多家知名投资机构。

从投资方获得的巨额资金为丰巢的扩张提供了基础。根据灼识咨询的资料,按2023年收入计,丰巢已经成为中国最大的末端物流解决方案供应商;按2023年的包裹量计,则是全球最大的智能快递柜网络运营商。

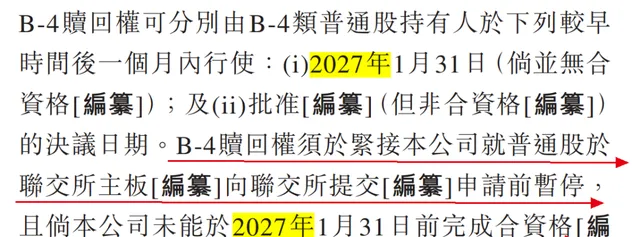

但一向逐利的资本也对丰巢提出了要求。例如,根据股东协议(经2024年经修订协议修订),包括亚投资本、红杉中国、挚信资本在内的多家B-4类普通股持有人拥有赎回权。

图 / 丰巢招股书(B-4类普通股股东)

在2021年1月,公司与B-4类普通股股东订立投资协议,对丰巢增资4亿美元。这份协议提及,赎回权可以行使的一种情况是,在投资4周年(即2025年1月27日)内,丰巢没有实现合资格上市。

图 / 丰巢招股书

在递表前夕的8月26日,这一协议紧急修订。按照新规定,B-4类普通股股东的赎回权在公司向港交所提交上市申请前暂停,倘若公司未能于2027年1月31日前完成合资格上市,赎回权恢复。

图 / 丰巢招股书

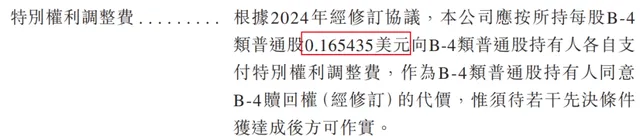

而将对赌时间延长2年时间是需要付出代价的。根据2024年经修订协议,公司应按所持每股0.165435美元向B-4类普通股持有人各自支付特别权利调整费,作为B-4类普通股持有人同意B-4赎回权(经修订)的代价。

图 / 丰巢招股书

招股书显示,进行B-4轮融资时,投资方的支付成本是每股0.8272美元。若以此计算,这次修订代价相当于成本的20%。

也就是说,若想延长对赌时间,先要支付B-4类普通股股东20%的资金,约合8000万美元(按2024年9月4日汇率计算,约合人民币5.69亿元)。

而这对丰巢来说,是巨大的资金压力。

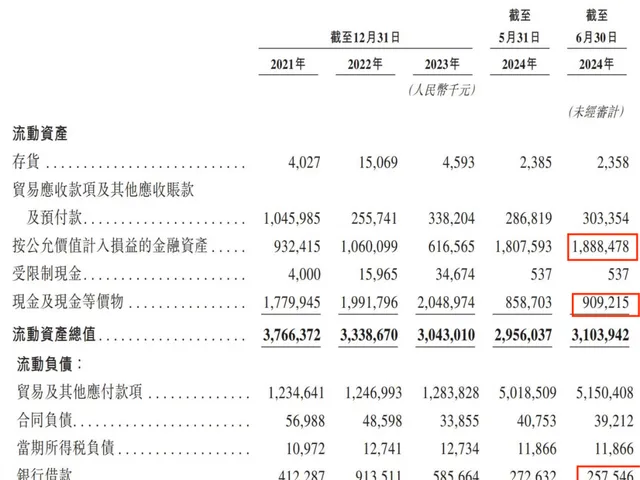

截至2024年6月30日,丰巢的现金及现金等价物为9.09亿元、短期银行借款2.58亿元,留有一定的资金周转空间。但若要此时支付如此高额的一笔修订赎回权费用,着实考验丰巢的现金流。

好的地方在于,丰巢还有18.88亿元的金融资产,否则企业的现金流压力更大。但忧虑在于,自2021年以来,丰巢已经3年时间未获新融资,这背后的焦虑恐怕王卫最清楚。

图 / 丰巢招股书

虽然丰巢声称公司的营运资金可满足未来12个月的需求,但丰巢上市的脚步仍一刻不能停。毕竟,在这仅剩的不到2年半时间里能否顺利上市,事关丰巢命运。

*文中题图来自:界面新闻图库。