我们今天再来看一家电池类上市公司,近段时间他们因为涉及到韩国电动车起火事件而引起较大争议。韩国媒体援引韩国国土交通部发言人的话称,起火的 奔驰纯电动轿车EQE 所搭载的动力电池来自孚能科技。

孚能科技(赣州)股份有限公司(股票简称:孚能科技)2009年成立,2020年7月在上交所科创板上市,是全球领先的软包动力及储能电池生产商,以及中国首批实现三元软包动力电池量产的企业之一。

在上市以后,孚能科技的营收连续三年爆发式增长了10多倍,2023年的规模达到了164.4亿元,2024年整个行业都在调整,孚能科技的营收同比也仅是微跌了0.2%。选对行业就是不一样,在国内大多数制造业都陷于增长停滞,甚至下跌的环境下,动力电池这一行确实是不多的还能高速增长的行业。孚能科技主要就是从事动力电池业务,其占比超过95%。

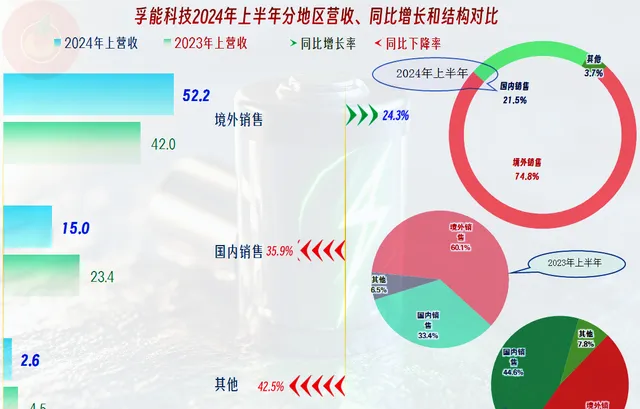

境外市场的收入还在增长,主要是国内市场的下跌比较严重。通过这种市场间的结构变化,只用了两年时间,孚能科技的境外收入占比就从不到一半增长至了四分之三,现在境外已经成为了绝对的主力市场。要知道,这些成绩是在贸易战和各种复杂国际环境中实现的,不得不承认,孚能科技还是有过人之处的。

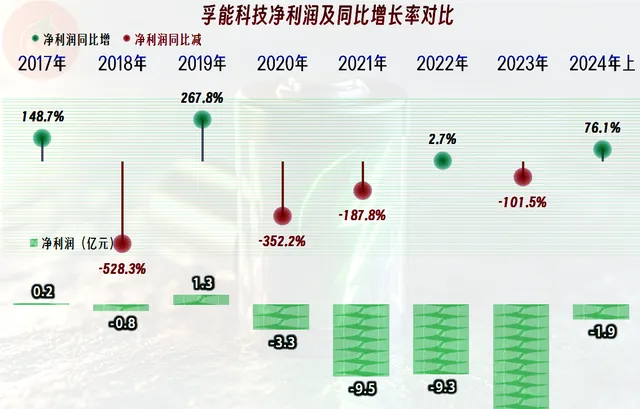

看了净利润的表现后,似乎又对孚能科技的过人之处不是那么羡慕了,除了上市前的2019年有过小额盈利之外,最近四年半都在亏损,特别是前三年的亏损额度还相当大。有人会说,搞动力电池这类新兴业务,先亏损占领市场是正常现象。但我们知道的是,宁德时代的境外销售占比虽然只有三成,但境外销售额却是孚能科技的近10倍,毛利率高达29.7%;而孚能科技境外销售的毛利率仅为16.3%,和宁德时代比,还是有很大差距的。

从分季度的经营情况来看,2023年一季度之前,营收都在同比大幅增长之中,在二季度下跌后,后续增长虽然也很快,但已经远不如之前了。2024年一季度同比下跌后,二季度又因为基数低等问题,恢复了增长状态,总体上有增长不动的感觉了。

净利润方面,在持续亏损了七个季度后,2024年二季度总算实现了小额盈利。现在就又来了一个重大的产品质量事件,虽然可能不会造成太大的损失,但对其后续的声誉等影响已经形成。我们还不能忽略的是,从2024年8月1日起,美国对中国电动汽车及其使用的锂离子电池加征的关税将从7.5%提升至25%。

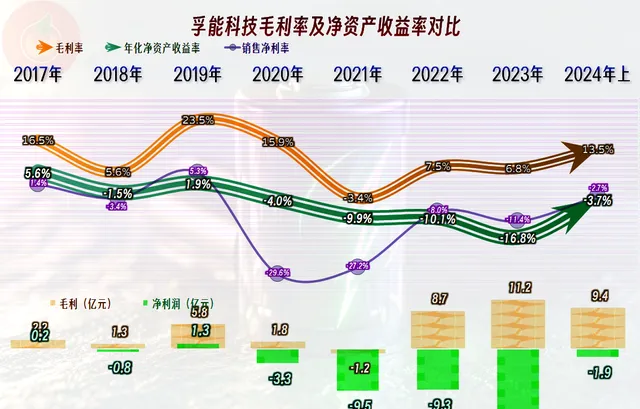

毛利率如同过山车一样酸爽,2019年时还有23.5%,2021年竟然是-3.4%,在持续反弹后,2024年上半年也才13.5%,这仍然是一个较难盈利的水平。由于这些年几乎全在亏损,净资产收益率等指标就不提了,现在还没有到说这些的时候。

随着营收的增长,期间费用占营收比大幅下降,2023年达到了12.8%,如果配上2024年上半年的毛利率,应该是可以保本的。但2024年上半年的期间费用占比却重新增长了,主营业务仍然是亏损状态。从积极的方面看,主营业务亏损的区间确实在下降,2024年上半年只亏损不到3个百分点了。在这种情况下,努把力真有可能就能保本了。

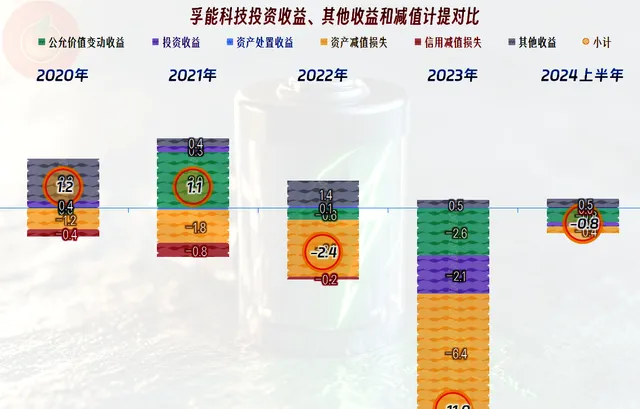

美欧国家说我们这类企业主要靠补贴才能生存,从孚能科技的情况看,这方面的收益并不多;相反的是,这些年的资产减值损失和信用减值损失却不小,2023年甚至还搞了一些公允价值变动收益等损失出来。2024年上半年,这方面净损失了0.8亿元,基本摆脱了2023年那种到处都在漏雨的情况。

从2022年三季度到2023年三季度,这五个季度的毛利率是极低的,在这之前和之后的两个季度是最近十个季度中仅有的两个主营业务有小额盈利的季度。2024年上半年的主营业务都是亏损状态,包括2024年二季度,其小额盈利并非来自主营业务,只是主营业务基本能保本了。

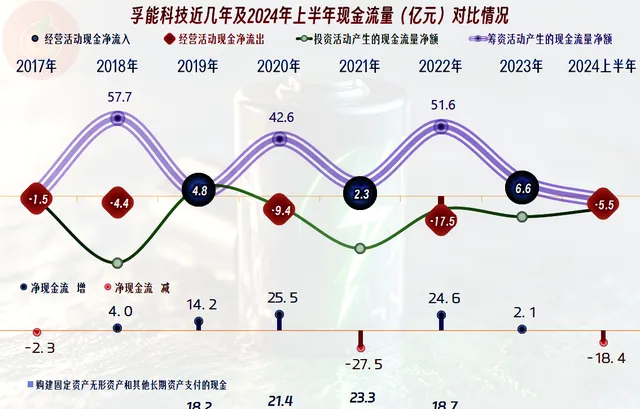

「经营活动的净现金流」并不好,对高速增长的企业来说,这并不意外,固定资产的投资规模极大,这是营收增长的基础,当然少不了。到处都要大额花钱,只能靠融资了,孚能科技主要靠上市融资和定增等股权融资为主,同时也少不了银行贷款等间接融资,总之能融到资的企业,就不怕亏损。

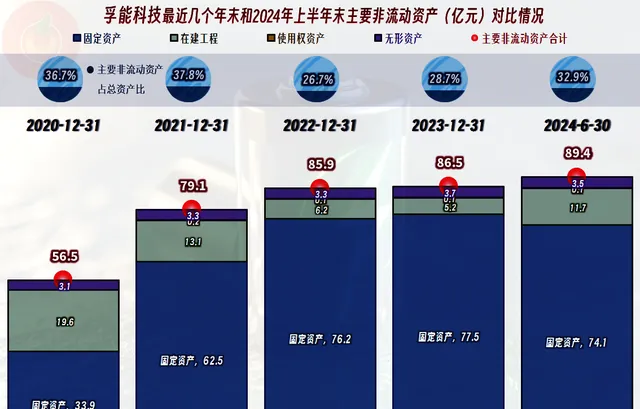

在2023年末,固定资产达到短期的峰值后,2024年上半年末开始下跌了,但孚能科技并没有因为行业调整就降低新投资的步伐,在建工程的规模又开始增长,这样经营性长期资产还在增长。

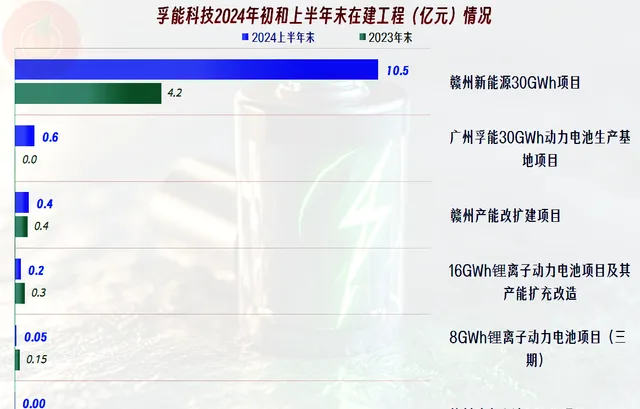

现在在建的主要是「赣州新能源30GWh项目」,余额高达10.5亿元,由于他们没有公布预算和完工进度,部分公开信息说,其总投资达到了185亿元,我是不太相信有这么高的;另一项「广州孚能30GWh动力电池生产基地项目」,规模与此差不多,有些说法是总投资100亿元。就算宣传中的总投资有水份,这些项目所需要的投入也是不可能小的,在项目建成后,必然会形成较大的新产能。

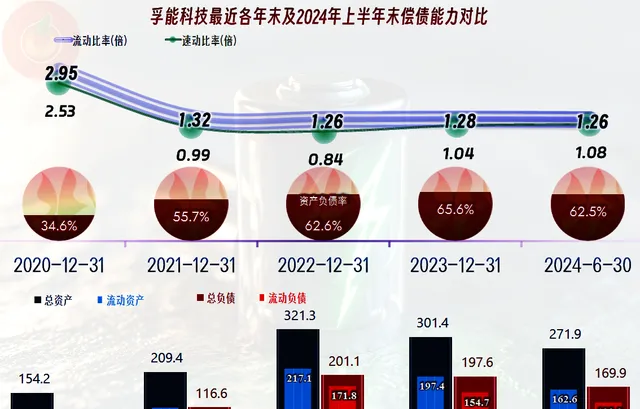

孚能科技在资产的快速膨胀中,长短期偿债能力也保持得不错,前面已经说过,这得益于其主要是以股权融资为主。2023年末和2024年上半年末,开启了被动缩表的模式,趁着这个行业调整的机会,优化一下财务和其他方面的管理,并不见得就是坏事,可以避免跑得太快之后,丢三落四的。

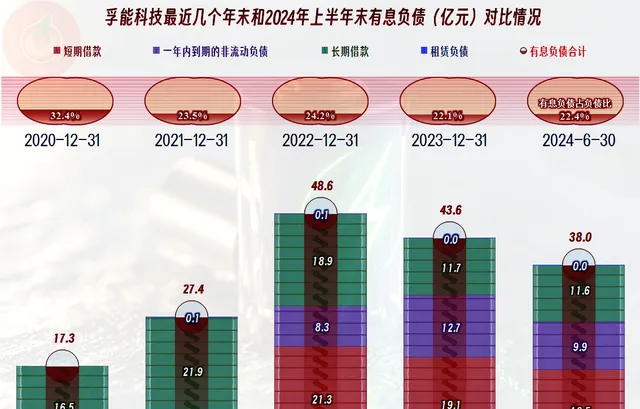

有息负债的规模近一年半还有所下跌,如果后续的投入和亏损能控制住,增长就不会太快。

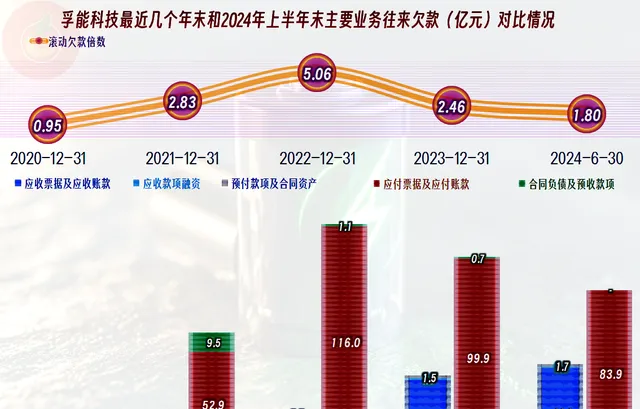

主要的欠款是找供应商来垫背,最近一年半,供应商们趁着行业下行的机会,也不愿意增加垫款了;有趣的是,这一年,客户们却更愿意欠款了。实际上更大的可能是从卖方市场向买方市场转换后,客户的谈判地位提高;供应商们不见得地位就提高,但风险意识增长了。

靠这样大额投入搞起来的动力电池厂家,原计划的节奏应该是在规模达到一定程度后,就较大额度盈利来回馈投资者。现在看来,计划没有变化快,后续的一切仍然面临着很大的不确定性。虽然有点违心,但还是相信他们很快就会好起来,其他上市公司也都会好起来。

声明:以上为个人分析,不构成对任何人的投资建议!