AI熱潮下,機器學習、生成式AI等需要大量計算能力和儲存空間,這對儲存芯片是一大利好,成為帶動儲存芯片市場回暖的主要動力之一。TechInsights報告預測,得益於AI數據中心對高頻寬記憶體(HBM)的旺盛需求,以及對NAND快閃記憶體使用量的增長,儲存市場已經全面復蘇。在此過程中,HBM3e、QLC NAND、GDDR7等儲存新品均呈現出極大潛力。三大儲存大廠也各顯神通,積極卡位,希望在新一輪市場周期中搶得先機。

AI需求拉動:供應商將延續漲價態度

人工智慧需求的激增是本輪儲存市場扭轉的主要原因之一。據報道,有供應鏈企業透露,三星將提供高達三成既有DRAM產能生產HBM3e,造成龐大的產能排擠效應,將導致DRAM市場本季度供給更緊俏。而根據集邦咨詢調查顯示,由於通用型伺服器需求復蘇,加上DRAM供應商HBM生產比重進一步拉高,使供應商將延續漲價態度,第三季度DRAM均價將持續上揚,漲幅預計將為8%~13%。

Omdia半導體研究高級首席分析師Lino Leng表示,DRAM市場在去年經歷了一些產能和庫存的調整,而從今年開始,主要還是人工智慧產業鏈的需求引領了DRAM 市場的全面增長,預計這一強勢將在下半年得以延續。一方面HBM 這一高端高溢價產品的銷售占比將持續增加;另一方面, 受到端側AI的驅動,PC 和智慧型手機DRAM平均容量也有望快速提升,共同推動DRAM市場走強。

人工智慧熱潮也推動了NAND快閃記憶體芯片的需求,尤其是企業對數據中心等IT基礎設施進行大規模投資。資料稱,AI數據中心對伺服器容量的要求比一般數據中心高出20倍。對此,Omdia半導體研究首席分析師Alex Yon認為,各種AI相關套用的釋出,包括AI智慧型手機、AI PC 新機型的推出以及企業/數據中心都將推動對大容量儲存的需求。這些套用中的人工智慧工作負載需要大容量、高密度儲存,NAND 廠商將在下半年推出新一代286 層QLC快閃記憶體,以支持這些需求。

「人工智慧本身的發展套用還處於相對初級階段,但是其過去幾年的叠代速度和成果都是驚人的。人工智慧將在可預見的未來不斷推動對 NAND 快閃記憶體的需求。」Alex Yon表示。當然,NAND 供應商主動削減晶圓產量和持續提價也有助於減少庫存和提振市場。

中國市場在本輪周期中的回暖也很快。有半導體專家指出,儲存芯片市場2024年行情看好,其中,30%的儲存需求在中國大陸,相關大陸廠商的供應也穩定成長。總體來說,HBM與DDR5的需求是市場的主流。

HBM3e:三星產品認證將影響供給格局

HBM是AI時代最具明星效應的儲存芯片。特別是HBM3e,作為HBM3的增強版本,不僅在頻寬上有顯著提升,還最佳化了能效,是記憶體技術領域的一次重大提升。輝達即將推出的GB200產品線便計劃采用大容量的HBM3e,將進一步推高對HBM的需求。為了應對HBM3e的強勁需求,SK海麗仕、美光以及三星都在積極調整其生產線,加大在1alpha nm及1beta nm等先進制程上的投入。TrendForce報告預計,HBM3e到2024年底將占據先進工藝晶圓投入的35%。

訊息面上看,SK海麗仕作為全球首家推出HBM3e的供應商,自去年8月宣布開發計劃。3月19日,SK海麗仕宣布,公司率先成功量產超高效能用於AI的記憶體新產品HBM3e,3月末開始向客戶供貨。為進一步擴大產能,SK海麗仕還計劃將南韓清州的M15X廠定為DRAM生產基地並加速建設,並且順利推進龍仁半導體集群和美國印地安納州先進封裝工廠等中長期投資計畫。

三星電子的HBM3e目前也在進行輝達的品質認證。此前有訊息稱,其已獲得輝達的品質認證,但訊息未得到最終證實。Lino Leng表示,HBM3e將是今年下半年和明年的主要產品。三星在獲得資格認證之後會有充分的機會來填補市場短缺。考慮到三星在DRAM市場的體量,一旦驗證了其產品的競爭力,HBM下一代產品的市場競爭格局很可能面臨重新洗牌。

至於美光,其正在全球多個生產基地擴建(或計劃擴建)HBM產線,目標是在2025年將全球HBM市場份額擴大至20%-25%。美光在2月份宣布,開始量產HBM3e解決方案。不過美光的產品在技術上不是特別穩定。

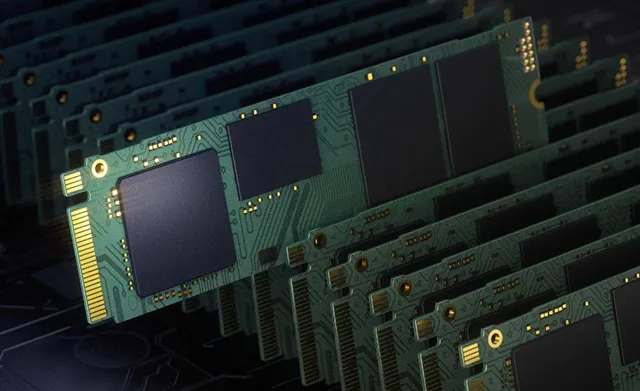

QLC NAND:AI提供最佳入場機會

與MLC NAND和TLC NAND相比,QLC NAND每個單元可以儲存更多數據,顯著提升儲存效能,這使得QLC SSD被業界認為其在人工智慧領域將有更大作為。此前QLC NAND主要套用於PC OEM和消費級SSD領域,隨著AI大模型不斷普及,數據中心儲存需求不斷激增,QLC NAND尤其是QLC SSD在AI、大數據領域被看好。

Omdia半導體研究高級首席分析師趙達海表示,本輪企業級套用的需求集中於儲存密度,而QLC剛好是實作高密度和高速讀取儲存的最具價效比的方案之一。QLC面臨前所未有的有利環境得以進入市場。集微咨詢也表示,QLC的主要優勢在於高儲存容量之下的低成本。隨著AI數據的爆發,QLC SSD可以滿足速度和容量需求。

目前幾大快閃記憶體廠商都有QLC NAND的產品推出。2018年熱潮期間,三星、美光、東芝、西數等都釋出了96層 QLC NAND。2021年三星在釋出176層 QLC NAND快閃記憶體中,大幅提升寫入速度,達到320MB/s。這使QLC NAND的寫入速度較大程度上超過機械硬碟(HDD),為QLC NAND快閃記憶體替代機械硬碟提供了基礎。2022年SK海麗仕在Tech Field Day 技術峰會上展示192層QLC NAND快閃記憶體。去年,三星更是宣稱正在開發超過1000TB,即PB級的QLC NAND固態硬碟SSD。

不過QLC NAND同樣存在壽命瓶頸,限制其市場的進一步增長。「全產業鏈都在努力克服QLC產品短板,抓緊研發量產新的高容量企業級SSD產品以滿足市場需求,但是從開發到驗證到量產都需要時間,部份產品還需要依賴新一代NAND顆粒的量產爬坡。總體而言,企業級QLC SSD有望成為今明兩年的市場寵兒,預計2024年內QLC企業級SSD出貨位元占比有望超過一成,2025年出貨量將會繼續快速爬坡。」趙達海預測。

GDDR7:面向輕量模型套用市場需求看好

GDDR7與HBM同屬於圖形DRAM,GDDR7主要用於增強GPU的可用頻寬和記憶體容量,是GDDR家族的最新一代技術。在人工智慧領域,GDDR7同樣具有很強的套用潛力十足,可支持AI大模型進行快速數據處理與運算,為大模型訓練與推理提速。GDDR7 提供的高系統頻寬 (>1.5 TB/s) 有望將生成式 AI(文本到影像生成)的響應時間縮短達20%。

Lino指出,HBM 針對具有大量I/O的平行計算進行了最佳化,是構建人工智慧伺服器的關鍵產品。在人工智慧訓練場景有著壓倒性的效能優勢。而GDDR7 是偏價效比的產品,可能會被中小型公司和個人采用,用於需要相對較少計算資源的人工智慧模型的部署。

迄今為止,人工智慧一直以大規模學習模型為基礎,但最近,高價效比人工智慧模型的開發正在普及。以 SLLM(小型輕量級語言模型)為例,學習模型的參數從小於 10B 到 70B 不等。在這種輕量級模型中,采用 GDDR7 等產品可能是合適的。

目前,SK海麗仕、三星與美光均在爭奪GDDR7的主導權。2023年2月,三星首次展示了單引腳速率為37Gbps的GDDR7 芯片。今年3月份輝達GTC大會上,三星展示16GB儲存密度的產品。SK海麗仕則表示將提供速率達40 Gbps的GDDR7芯片,16GB儲存密度的產品基本準備就緒,將在今年晚些時候批次出貨。美光則在6月舉行的Computex 2024上展示新一代 GDDR7 ,數據傳輸速率32Gbps。