據洛圖科技數據顯示,2023年,全球大尺寸互動平板(Interactive Board)的出貨總量為280萬台,同比下降10.4%。這是該產品線進入規模成長期後,即2022年之後再一次兩位數下滑。不過好訊息是,2023年下半年市場已經進入恢復性增長通道。

透支、宏觀經濟和教育采購壓制市場。

對於2023年全球互動平板市場的低迷,業內人士指出「第一大原因依然是2020-2021年暴增期,產生的巨大透支作用」。疫情期間居家辦公、遠端協作的發展,讓此前尚未成長起來的互動平板產品全球銷量大幅提升。但是,同期更廣闊的普及型市場並沒有做好「轉型數位辦公」的準備。

因此,當頭部企業的采購需求得到滿足之後,市場增長進入停滯期。疫情透支效應的消耗被認為需要2-3年時間。

另一方面,2023全球宏觀經濟情況並不理想。這導致企業采購更為謹慎,更是壓制了政府性采購的財力資源。數據顯示,2022年全球教育和商用的比例接近3.1:1,到2023年已降至2.5:1。——即2023年的全球市場萎縮主要來自於教育市場的下滑。

其中,占據全球大尺寸互動平板44%份額的中國市場,教育采購在2023年因為新冠疫情的結束,略有恢復。中國市場的教育、商用比,由2022年的2.3:1提升至2023年的2.6:1。扣除中國市場外,海外市場的教育和商用比例2022年約為3.7:1,2023年該比例降至2.5:1。

即進一步的結論是,海外市場教育需求下滑更為嚴重,中國市場2023年大尺寸互動平板消費為124.5萬台,同比下降13.5%——商用需求下滑則相對更為嚴重。不過無論是商是教,需求下滑的主要因素都與「采購經費」能力、進而與較為低迷的宏觀經濟形勢有關。

此外,更多的零售市場需求正在謹慎考慮「是不是需要互動觸控功能」的問題。如果不需要觸控功能,在顯示、遠端視訊、辦公APP等方面大尺寸會議顯視器、乃至大尺寸智慧型電視也能滿足眾多企業客戶的需求。這一點被認為是商用大尺寸互動平板增長的「一大壓力」。尤其是在經濟不景氣的海外地域市場,舍掉互動觸控功能獲得的價格優勢在三分之一左右——這種價差極具吸重力。

在各種因素綜合影響下,2023年全球互動平板市場持續低迷。海外教育和國內商用是兩個下滑重災區,下滑都達2成。

市場向大尺寸發展,定義商用需求新標桿

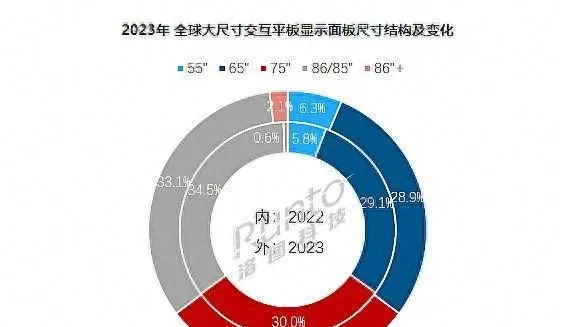

與整體市場一成萎縮不同,2023年的采購和供給上,86英寸以上(不包括86英寸)產品,獲得了大振幅的提升。

洛圖科技數據顯示,從面板出貨角度看,2023年包括了BOE(京東方)和CSOT(TCL華星光電)供應的98寸和105寸; LGD(樂金顯示)供應的98寸產品;HKC(惠科)供應的100寸產品等「百英寸」互動平板面板產品占比為2.1%,同比增長216%。

也就是說,行業整體低迷,但是真正高端高價格的產品卻在爆發。這反映了大尺寸互動平板需求,特別是在企業市場的需求具有極強的「高端」內容。業內人士指出,未來一般中小企業和中小會議大量采購非互動功能的智慧液晶大屏,而大型企業、高端會議室大量采購大尺寸的,乃至於百英寸或者以上的互動平板,將成為「企業辦公和會議商用顯示」的顯著需求分層。

2023年諸多ICT企業已經加強了非互動功能會議大屏顯示產品線的布局。非互動商用大屏與大尺寸互動平板在企業市場的互補作用將日益加強。甚至有分析稱,如果將二者進行合並統計,2023年全球企業市場對大尺寸液晶顯示的產品的需求不僅沒有下滑,反而實作了兩位數增長。

與商用市場不同,教育市場對「書寫的剛性需求強烈」。同時大多數教室的面積顯著大於中小型會議室。這決定了教育需求上,1.對大尺寸的偏愛更高——即液晶黑板這種品類的加速滲透、2.對互動體驗的 強烈需求——即單純顯示功能產品的市場份額和前景較窄。

這種格局使得,未來大尺寸互動平板的基本盤依然很大程度依賴教育市場,不過商用市場上中高端客戶的高附加值特點也很明顯:對比教育的政府集采等,企業客戶的毛利會更高。行業企業需要在互動平板、大尺寸液晶顯視器、教育和企業市場中采取靈活和差異化的戰略。

見底之後,2024恢復性增長可期

全球市場大尺寸互動平板需求基本滑落到底部。在此次基礎上,2024年獲得一定增長是大機率事件。洛圖科技(RUNTO)預計,2024年,全球互動平板市場的出貨量將達296萬台,同比漲5.7%。

對此,顯著的證據是第四季度全球占比近半的中國市場已經恢復增長。同時,全球市場的下滑速度在2022年底以來持續降速,2023年底已經剎車。行業跨過底部,恢復增長態勢明顯。不過,是V型反轉,還是要走一個更長期的L型緩慢恢復路線,還取決於全球宏觀經濟的情況。

有經濟界分析稱,2024年的期待點是歐元和美元加息周期結束,甚至在下半年進入降息周期。全球國際貨幣流動供給增強,將有利於全球經濟活力的恢復。此外,此前疫情對市場的透支效應和地緣沖突對市場的沖擊,也在隨著時間推移顯著減弱,甚至結束。因此,如果沒有進一步的灰犀牛或者黑天鵝沖擊,2024年是可以期待的時刻。

此外從市場分布看,2023年中國依然占據大尺寸互動平板全球需求的44%。這一比例並不「健康」。大尺寸互動平板產品起源於中國市場,但未來的發展必然是需要全球拓展的。2024年海外市場占比增加,中國市場占比下降的趨勢還會繼續。而市場更為分散,對於一個新興品類產品而言,是很好的「對抗不利因素導致的需求波動」的緩沖結構。

此前,2022年前後的全球數據「大起大落」的變化,主要原因除了「疫情透支」之外,亦包括了中國市場占比過高的影響。

除了經濟基本面、市場分布結構、底部效應等支持2024年實作增量的因素外,大尺寸互動平板在2024年恐面臨一定的價格成本上升壓力影響。一方面是液晶面板周期正在跨過低谷。隨著IT和TV全球市場的一定恢復、液晶面板完成一輪去產能過程後,面板價格恐在2024年會處於「低位回升」周期。

另一方面,2023年下半年,部份大尺寸互動平板產品價格觸及成本價。行業企業已經在「價格低點」上。接下來進一步降低成本的空間幾乎沒有。2024年如果市場需求有所恢復,行業企業可能更希望借此改善盈利結構。

由此可見,2024年全球大尺寸互動平板市場有好訊息、也有壞訊息。但是整體,好訊息大於壞訊息。市場恢復性增長是大機率事件。

教育互動需求,中國市場獲迎利好

2023年中國教育需求在整體大尺寸互動平板中的市場占比約為72%,較2022年提升3個百分點。2023年三季度開始中國教育采購進一步恢復的趨勢非常明顯。教育市場企穩,是拉動2023年中國互動平板市場下滑振幅大幅收縮的關鍵。

從教育需求看,其受制於財政資金、人口趨勢和存量飽和度等因素影響。對於國內教育互動平板需求而言,這三個因素似乎都存在「不利」的方面。特別是幼稚園市場隨著出生人口變化,已經進入實質性萎縮階段。隨著時間推移這一問題會向K12等教育采購市場蔓延。

但是,與長期趨勢的不利不同,2024年國內教育采購或因為「裝置更新和以舊換新」政策而獲益。因為,從存量看,中國教育多媒體市場雖然已經飽和,但是卻是相對低水平的飽和:一方面是,教育多媒體大規模普及階段,大尺寸液晶平板尚未流行,這導致眾多存量裝置是55/65英寸畫面;另一方面是,新興的AI賦能、大模型賦能套用剛剛開始,在存量市場滲透率幾乎為零。

業內人士指出,抓住「大尺寸普及」和「大模型AI教育」普及,這一硬一軟兩大升級點,就可以看到所謂的教育市場飽和是「舊模式」的飽和,而非「新質生產力」工具的飽和。預計2024年一批領先地區的學校將有進一步產品升級的需求。結合一定的政策支持,尤其是積極財政政策的支持,國內教育大尺寸互動平板市場不僅能恢復增長,甚至會出現一個「小陽春」。

當然,撬動教育存量市場升級,廠商應該拿出真正「具有升級價值」的產品與服務才行。這方面考驗了行業的供給側創新能力。可以說大屏+大模型,教育互動市場已經進入新一輪「競爭」的軌域。即便2024年市場啟動有限,從中長期產業發展看,這也是相關企業的必答題。

同理,商務需求市場,在智慧與數據工具賦能新生產力趨勢下,遠端辦公、混合辦公、新工具和新設施的套用培訓、新商業模式和供應鏈下的會議需求增加、創新經濟,研發經濟占比提升、企業國際化水平增加等,都是有利於中國市場企業客戶大尺寸互動平板需求增長的因素:企業需求上除了產品創新,更重要的是場景創新和讓更多企業客戶接受互動平板辦公這一新工具。

綜上所述,2023年全球市場大尺寸互動平板需求下滑1成,這個成績不好。但是與2022年的下滑振幅比,觸底企穩的趨勢卻已經顯現。「這更類似於黎明前的黑暗!」行業專家指出,現在是行業企業為下一階段的市場重新開機與增量到來,做好轉折性準備的時刻了。