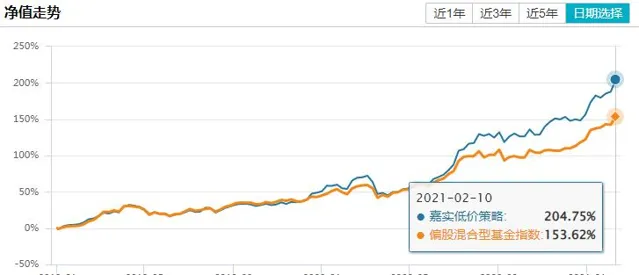

有小夥伴發來一只基金——嘉實低價策略。

表現異常勇猛~

熊市中跑贏了,

2021年春節後,基金只跌了17.37%,跌幅約是偏股混合型基金指數的一半。

牛市中也跑贏了,

2019年、2020年上半年,和偏股混合型基金指數不相上下。

2020年下半年到2021年春節前,核心資產狂飆的時候,這只基金飆的更猛,硬生生拉開了50多個點的距離。

有意思,

熊市抗跌,牛市中不僅不落後,還突飆猛進。

今天來拆解下這只「神奇」的基金~

01

為什麽熊市中跑贏?

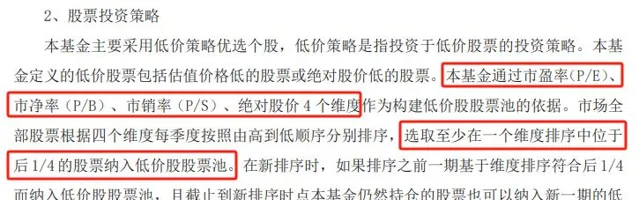

基金合約是這麽定義「低價」的:

1)PE後1/4的股票

2)PB後1/4的股票

3)PS後1/4的股票

4)股價後1/4的股票

符合上述4個條件之一,就可以納入股票池。

不用多猜,這只基金大機率是偏價值的,趕上了過去幾年的價值占優行情。

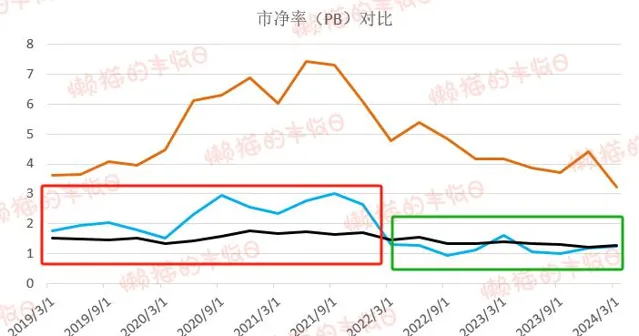

看PE的話,基金十大重倉股的平均PE還不到同類平均水平的一半。

PB也一樣,十大重倉股的平均PB不到同類平均水平的一半。

02

為什麽牛市中還能跑贏?

這和基金一次成功的調倉有關。

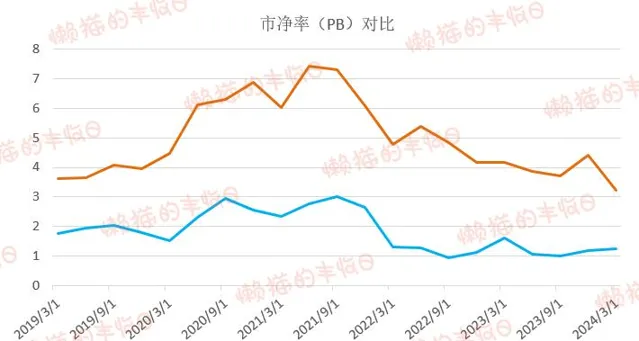

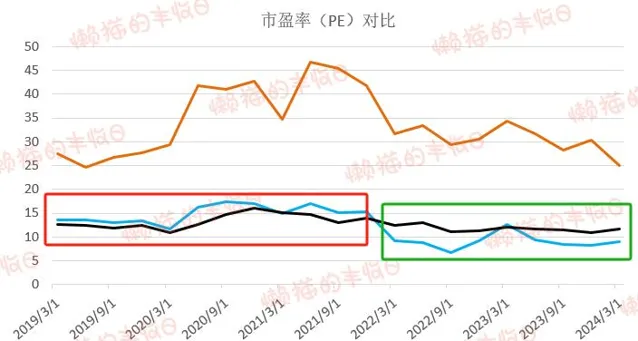

我們把滬深300的PE、PB也加上去。

紅框圈出的是2022年之前的情況,基金十大重倉股的平均PE明顯高於滬深300。

綠框圈出的是2022年之後的情況,十大重倉股的平均PE又明顯低於滬深300。

PB也是一樣的變化,2022年之前高於滬深300,2022年之後低於滬深300。

也就是說, 基金在2022年初做了一次比較成功的調倉,從「略偏成長」變成了「略偏價值」。

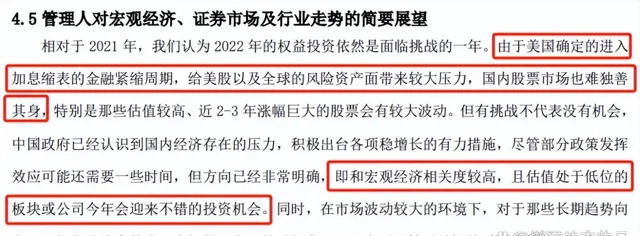

在2021年年報中,基金經理這麽預判2022年的行情:

1)美國進入加息縮表的金融緊縮周期,將給美股以及全球風險資產帶來較大壓力,國內股票市場也難以獨善其身。

2)政府積極出台各種措施穩增長,關註順周期,即和宏觀經濟關註度高、且估值處於低位的板塊或公司。

所以,看2022年一季度的調倉,

高估值的立訊精密(PE47.94倍)、貴州茅台(PE51.36倍)、永創智慧(PE31.15倍)被調出,

換成了估值相對較低的中國建築(PE4.42倍)、國投電力(PE18.49倍)、江蘇銀行(PE5.29倍)。

減持了成長板塊的電子、食品飲料,增持了順周期方向的建築、公用事業、銀行。

03

哎,說實話有點失望。

深扒這只基金之前,我特意拿它和「嘉實研究Alpha」做了對比。

就是下面這張圖,完勝嘉實研究Alpha。

之前寫過 ,

https://mp.weixin.qq.com/s/zErDx8mc0eA92MpADotrtA

「嘉實研究Alpha」是嘉實基金的一次嘗試,想把嘉實研究團隊的選股能力外化成一只公募基金。

選股上,「嘉實研究Alpha」不依賴基金經理,個股來自於研究員的模擬組合,還把這點寫進了【基金合約】。

行業配置上,則基本遵循中證800的行業配置比例。凈值走勢體現的是研究團隊的集體智慧,而非基金經理的個人決策。

這個嘗試相當成功,「嘉實研究Alpha」基本復制了「偏股混合型基金指數」的走勢。

「嘉實低價策略」是嘉實基金的另一次嘗試,選擇估值低,或股價低的股票。

基金成立於2015年7月27日,從時間點也能看出來,吸取了2015年瘋牛行情的教訓。

基金公司當時的宣傳稿是這麽說的:

「為什麽股市會暴跌?是因為一些價高的股票PE過高,普遍達到幾百甚至上千倍。根據價值投資理論,高估值、高價股存在明顯泡沫,一旦投資會有極高的風險」。

這才有了「嘉實低價策略」,聚焦低估值股票、低價股。

從歷史業績看,這次嘗試也相當成功。2016-2023年,除了2018年,每年都能排進前50%。

單看2019年以來的業績,基金漲了151.81%,最大回撤是28.47%。

放眼全市場,2019年以來,收益超過150%,最大回撤不超過30%的基金,一共就31只。

這個表現,無論如何都算是優秀了。

但可惜的是,這份優秀,有「低價」策略貢獻的一部份,也有基金經理主觀決策貢獻的一部份。

而基金經理的主觀決策,可能對,也可能錯,過去對不代表將來也對。

04

最後說下這只基金的基金經理,

2020年10月18日之前歸李帥管,之後歸欒峰管。

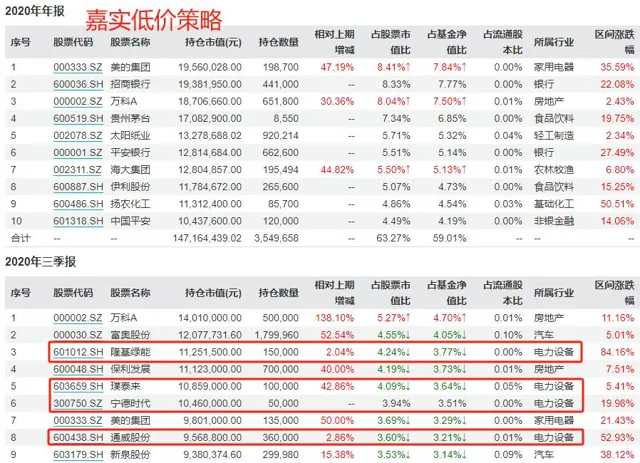

李帥 風格偏成長,看重行業景氣度,在他任內,基金有成長股,也有價值股,特別是對食品飲料、醫藥、電子、新能源的持倉,讓這只基金沒錯過核心資產牛市。

欒峰 偏價值一些,希望在好的價格找到好的公司,持倉更偏價值一些。

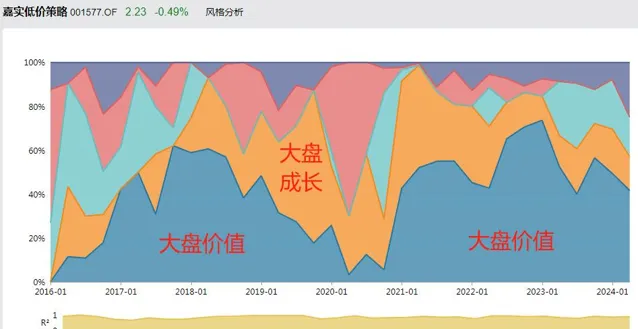

這在基金風格變化上體現的非常明顯,2019、2020年逐步加大了對大盤成長股的配置比例,2021年後以大盤價值股為主。

具體看調倉,

李帥在任的2020年三季度,基金重倉新能源,隆基綠能、璞泰來、寧德時代、通威股份都被買進了十大重倉股。

欒峰接手後,換成了招商銀行、平安銀行、中國平安、太陽紙業等價值股,不過也把茅台買進了十大重倉股,保證了基金在2021年之前的收益。

總的來說,

這是一只「策略型」基金,買低價,或者低估值的股票,歷史業績也挺好的,但這和基金經理的關系更大一些~

免責聲明:文章內容僅供參考,不構成投資建議