來源:松果財經Pinecone

從2021年7月歷史大頂到現在,「醫美茅」愛美客估值最大跌幅超過六成。但是在10月23日釋出了一份扣非利潤同比下滑的三季報後,股價只跌了一天就開始回溫。

「醫美茅」的邏輯有這麽硬嗎?

A股能配得上「茅」字的公司不多,這個字代表一種稀缺性。

「電池茅」寧德時代寧德時代三季度營收環比增長6.1%,歸母凈利同環比分別大增26.0%、6.3%,同期銷售毛利率創下2019年以來單季度最高水平。

同樣是從2021年高點向下,寧德時代股價如今已經回到高點的七成左右。這就是「硬邏輯」的體現——產業鏈地位、盈利能力等等。

愛美客10月24日公布的最新財報顯示,前三季度實作營收同比增長9.46%,達23.76億元;歸母凈利潤同比+11.79%至15.86億元。三季度營收同比增長1.1%,歸母凈利潤同比增長2.13%,扣非凈利潤同比下滑同比下滑4.35%。

二季度前期基數高,增長放緩算正常。三季度基數不高,延續放緩趨勢,為什麽反而很快回到反彈通道?

從9月底的反彈潮到現在,愛美客股東人數穩步增長。而再往前看, 愛美客的股東人數越跌越多 。不知道有多少人在等著機會,抄底這個曾經的王者。

(圖源:烏龜量化)

答案只靠四個字——預期管理。市場越是了解現在消費的形勢,就會越寬容。往下的振幅越大,未來往上的空間才會越足。

王者回歸「平庸」

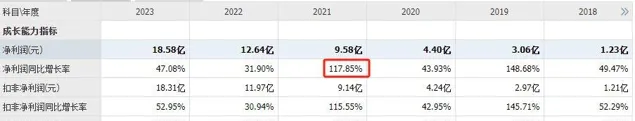

從這幾年來的公開數據來看,2021年既是愛美客創下歷史最高估值的一年,也是其業績增速最快的一年。

財報顯示,2021年愛美客分別以104.13%、117.85%的營收、凈利潤增速,實作了14.48億元、9.58億元的營收體量以及盈利規模。

業績增速之快,盈利占比之高,使得愛美客迅速得到市場認可。 先發上市的一年多時間內,其市值最高翻了近4倍。

此後幾年,愛美客持續增收創利,總體依舊保持擴張態勢。截至2024年前三季度,愛美客分別實作收入同比增長9.46%至23.76億元,歸母凈利潤則同比增長11.79%達15.86億元。整體規模依舊位列同時期的業內第一。

公司認為其業績規模的長期擴張, 一方面是由於消費者對於「美需求」消費意願的增強。另一方面則是其多年來持續最佳化的產品矩陣,開始釋放協同效應。

產品端,依托豐富的產品管線,愛美客透過差異化的產品功能定位和產品組合,滿足使用者多元需求,並在為醫療機構提供多樣化營運思路等方面優勢明顯,產品協同效應顯著。

例如,為更好的承接市場需求,去年開始,愛美客憑借多年來在技術上的沈澱,在無創領域布局了能量源裝置,同時還「承上啟下」地推出了定位在術後修復的化妝品品牌。

同時透過加強在機構端的學術推廣培訓和營運管理輸出,不斷提升品牌影響力,進而使其產品矩陣的整體競爭力和有利競爭得到充分體現。

財報顯示,上半年愛美客兩大核心品類:溶液類與凝膠類註射產品均實作同比增長,貢獻主要的收入增長動力。其中,溶液類註射產品實作營業收入97,628萬元,較上年同期增長11.65%;凝膠類註射產品實作營業收入64,897萬元,較上年同期增長14.57%。

然而,持續多年的業績規模擴張,並不能掩蓋其增速的持續下滑。

財報顯示,愛美客的營收增速已大幅下滑至2023年的48%。截至2024年前三季度進一步收縮至9.5%;其中第三單季收入同比增速僅為1.10%,凈利潤增速則為2.13%。

當然,這種情況本身也是市場周期的一部份。對於有心理準備的投資者來說,這只是抄底的前奏而已。

(圖源:投資者評論)

從一鳴驚人到回歸「平庸」,愛美客的估值反映出醫美乃至整個消費市場的周期變化。也正是因為大多數人,包括投資者也身處這種周期變化之中,它們會更理解愛美客走下神壇的原因。同時,也願意等待新的機會出現。

盈利依舊強項

不過,眾所周知,醫美始終是一個金礦行業。尤其是掌握產品定價權的中遊生產商,這個環節的毛利率通常能達到70%以上。

比如,玻尿酸全產業鏈布局的華熙生物整體毛利率超過了70%;昊海生科醫美業務的毛利率也超過80%。 而愛美客作為國內醫美頭部企業,其毛利率水平一度超過了貴州茅台。

最開始,「XX茅」就是這樣按利潤情況或者規模來作為標準的。

財報數據顯示,2024年第三季度,愛美客毛利率雖然略有受到終端銷售放緩的影響,但依舊維持94.55%的高水平。且前三季度,得益於費用率最佳化,其凈利率增長了1.5pct至66.73%。

因此,同期其凈利潤增速明顯好於營收增速。

超高盈利水平讓市場把愛美客對標貴州茅台的熱情不減。即使愛美客目前收入增速明顯放緩,市場上很多機構依舊給予了愛美客「買入」評級。

截至目前,近六個月累計有14家機構釋出了對愛美客的研究報告,預測2024年其凈利潤均值為23.07億元,較去年同比增長24.14%。

對應估值預測,2024年最高目標價為227.00元,最低目標價為218.82元,平均為222.91元。按照其目前208.7元的股價來說,短期當前位置相對合理。

醫美的邏輯在變化

放眼更長遠的未來,還在擔心愛美客前景的人事實上也並非是由於業績這個點。既然核心是預期管理,那麽最明顯的問題也是來自預期——愛美客的玻尿酸事業。

過去受益於玻尿酸行業紅利期的爆發,作為龍頭企業,愛美客業績曾隨著玻尿酸原料的迅猛增長而實作大爆發。

但是,近些年來,玻尿酸的吸金魔力逐漸減弱已然是行業內的共識。

不只是愛美客,昊海生科營收增速也從2021年度的32.61%下滑至2024年上半年的6.97%,要知道上半年作為醫美行業的旺季,業績增速總是好於下半年。

此外,華熙生物則是進一步延續延續2023年的下降態勢,營收從去年的-4.5%再次下滑至2024p的-8.61%。

方正證券研報指出,玻尿酸產品供給端紅利期已經結束,供過於求,產能過剩。

據機構研報數據,2020年、2021年4月,國內藥監局(NMPA)共批準國內外品牌玻尿酸填充劑產品分別為41款、42款,但到了2023年10月,已增加至59款。而2024年,據不完全統計,截至4月就已有超40個註射用玻尿酸醫美器械品牌獲NMPA批準註冊。

其實整個醫美玻尿酸產品的技術生產壁壘並不高,過去是審批門檻造就的稀缺性導致龍頭企業們享受一段超額紅利期。

(圖源:Unsplash)

但是超高的賺錢效應吸引了太多新舊參與者們持續加入,這一現象倒逼整個行業在技術、行業標準、監管制度等多方面的完善,進而帶來了審批速度的加快,大批新品加速上市。

因此,制約愛美客成長性的是其稀缺性獲將消失的可能性。

以愛美客產品線中最具唯一性的核心大單品——嗨體為例,這是目前國內唯一獲批作用於頸部修復的註射用玻尿酸產品,但是截至目前嗨體獲批上市都有近七年了。

按照中國對肉毒素新品從研發、臨床到認證牌照接近8-10年的審批周期,再結合這些年來國內醫美行業奔跑式的發展,愛美客的唯一性邏輯不像以前那樣穩定可靠了。

據悉,去年8月,錦波生物的已獲批了用於額部的註射用重組膠原蛋白,聯想一下,也許未來膠原蛋白和更多原材料,是有可能拓展至頸部市場的。雖然沒有固定的時間節點,但預期動搖很致命——自己的停滯固然可怕,但同行的進攻更讓人揪心。

按照這一邏輯,持續鞏固自身的稀缺內容,是未來愛美客重新找回「醫美茅」估值定價的底氣。目前,它做了兩方面的突破。

其一,透過豐富品類,鞏固其在玻尿酸領域的優勢地位。就在不日前,愛美客的「醫用含聚乙烯醇凝膠微球的交聯透明質酸鈉凝膠」獲批,據悉該產品適用於成人骨膜上層註射填充以改善輕中度的頦部後縮。

其二,醫藥領域,目前熱度最高的增量方向,一定是需求市場極大的體重管理。愛美客全資子公司北京諾博特生物科技有限公司近日宣布已獲司美格魯肽臨床批準,即將開展臨床Ⅲ期試驗。由諾和諾德率先開發的司美格魯肽是這兩年最為火熱的創新藥, 市場預估規模超過萬億,不少投資者和機構都在等市場再出一個「減肥茅」。

只是,愛美客在減肥藥市場中的嘗試,未來結果如何,誰也說不準。此外,它還儲備了很多個計畫,涉及毛發再生、皮膚局部麻醉等多個領域。這些都還需要培育時間。

所以,多重不確定因素下,愛美客的變化有點戲謔。從投資者直呼看不懂的漲法,最後回到大家看得懂的價格區間。歸根結底, 當初上市的時候市場力量推波助瀾,如今洗盡鉛華,說不準才是第二春的開始。