印花稅又出新政策了!

印花稅新政!10月1日起執行!

9月4日,財政部 國家稅務總局釋出【關於企業改制重組及事業單位改制有關印花稅政策的公告】。

關於企業改制重組及事業單位改制有關印花稅政策的公告

財政部 稅務總局公告2024年第14號

為支持企業改制重組及事業單位改制,進一步激發各類經營主體內生動力和創新活力,促進經濟社會高品質發展,現就有關印花稅政策公告如下:

一、關於營業賬簿的印花稅

-

企業改制重組以及事業單位改制過程中成立的新企業,其新啟用營業賬簿記載的實收資本(股本)、資本公積合計金額,原已繳納印花稅的部份不再繳納印花稅,未繳納印花稅的部份和以後新增加的部份應當按規定繳納印花稅。

-

企業債權轉股權新增加的實收資本(股本)、資本公積合計金額,應當按規定繳納印花稅。對經國務院批準實施的重組計畫中發生的債權轉股權,債務人因債務轉為資本而增加的實收資本(股本)、資本公積合計金額,免征印花稅。

-

企業改制重組以及事業單位改制過程中,經評估增加的實收資本(股本)、資本公積合計金額,應當按規定繳納印花稅。

-

企業其他會計科目記載的資金轉為實收資本(股本)或者資本公積的,應當按規定繳納印花稅。

二、關於各類應稅合約的印花稅

企業改制重組以及事業單位改制前書立但尚未履行完畢的各類應稅合約,由改制重組後的主體承繼原合約權利和義務且未變更原合約計稅依據的,改制重組前已繳納印花稅的,不再繳納印花稅。

三、關於產權轉移書據的印花稅

對企業改制、合並、分立、破產清算以及事業單位改制書立的產權轉移書據,免征印花稅。

對縣級以上人民政府或者其所屬具有國有資產管理職責的部門按規定對土地使用權、房屋等建築物和構築物所有權、股權進行行政性調整書立的產權轉移書據,免征印花稅。

對同一投資主體內部劃轉土地使用權、房屋等建築物和構築物所有權、股權書立的產權轉移書據,免征印花稅。

四、關於政策適用的範圍

-

本公告所稱企業改制,具體包括非公司制企業改制為有限責任公司或者股份有限公司,有限責任公司變更為股份有限公司,股份有限公司變更為有限責任公司。同時,原企業投資主體存續並在改制(變更)後的公司中所持股權(股份)比例超過75%,且改制(變更)後公司承繼原企業權利、義務。

-

本公告所稱企業重組,包括合並、分立、其他資產或股權出資和劃轉、債務重組等。 合並,是指兩個或兩個以上的公司,依照法律規定、合約約定,合並為一個公司,且原投資主體存續。母公司與其全資子公司相互吸收合並的,適用該款規定。 分立,是指公司依照法律規定、合約約定分立為兩個或兩個以上與原公司投資主體相同的公司。

-

本公告所稱投資主體存續,是指原改制、重組企業出資人必須存在於改制、重組後的企業,出資人的出資比例可以發生變動。 本公告所稱投資主體相同,是指公司分立前後出資人不發生變動,出資人的出資比例可以發生變動。

-

本公告所稱事業單位改制,是指事業單位按照國家有關規定改制為企業,原出資人(包括履行國有資產出資人職責的單位)存續並在改制後的企業中出資(股權、股份)比例超過50%。

-

本公告所稱同一投資主體內部,包括母公司與其全資子公司之間,同一公司所屬全資子公司之間,同一自然人與其設立的個人獨資企業、一人有限公司、個體工商戶之間。

-

本公告所稱企業、公司,是指依照中國有關法律法規設立並在中國境內註冊的企業、公司。

本公告自2024年10月1日起執行至2027年12月31日。【財政部國家稅務總局關於企業改制過程中有關印花稅政策的通知】(財稅〔2003〕183號)同時廢止。

特此公告。

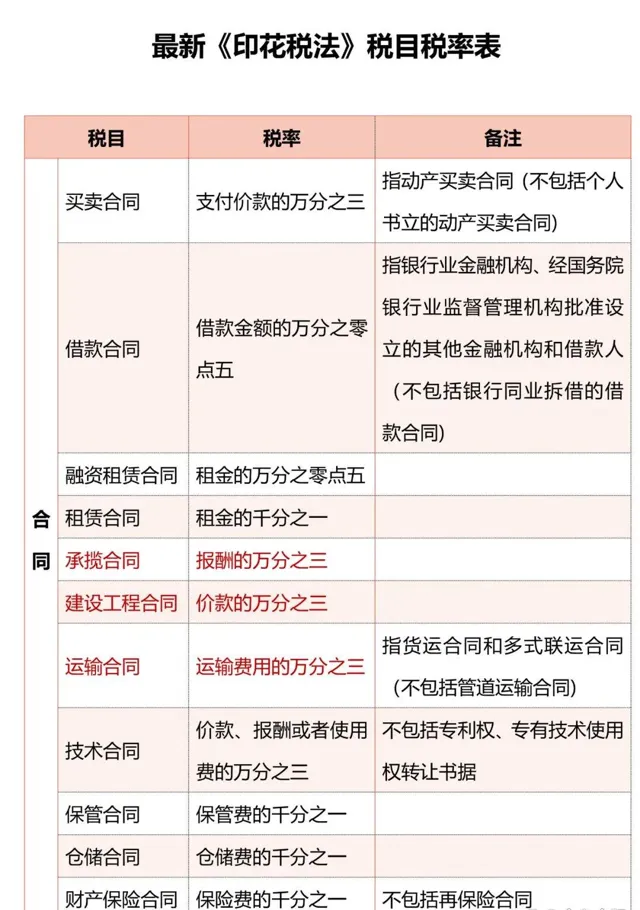

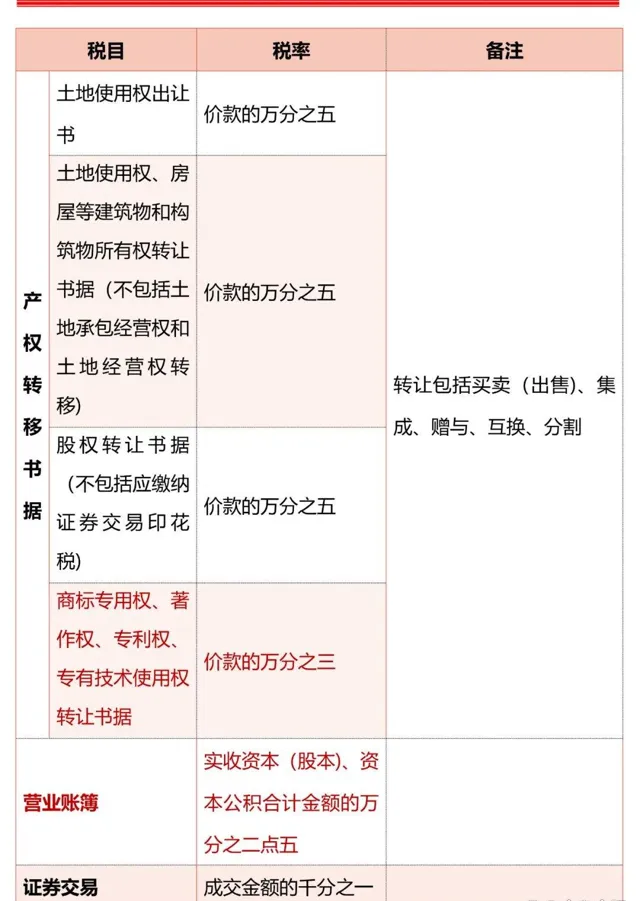

印花稅最新稅率表來了!

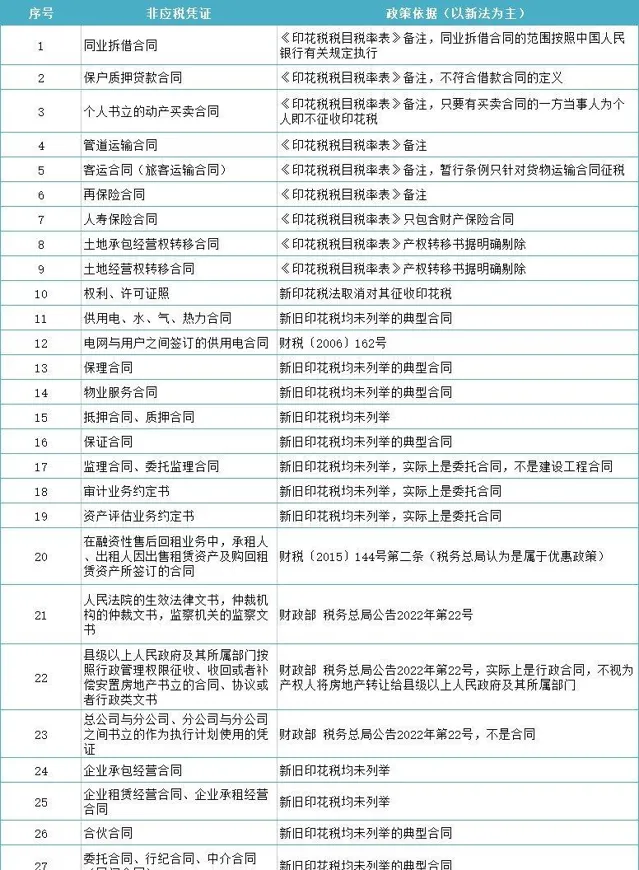

註意!這28種合約不交印花稅

漲知識!印花稅是否需要透過「應交稅費」核算?

實務中,印花稅一般有兩種核算方式:

1.不計提,直接繳納

借:稅金及附加

貸:銀行存款

之所以這樣核算,是因為【企業會計準則套用指南—附錄會計科目和主要賬務處理】中有明確規定:

「企業不需要預計應交數所繳納的稅金,如印花稅、耕地占用稅等,不在「應交稅費」科目核算。」

2.先計提,再繳納

也就是透過「應交稅費」科目核算。

借:稅金及附加

貸:應交稅費—應交印花稅

借:應交稅費—應交印花稅

貸:銀行存款

這種核算方式在實務中被很多人說是錯的,但是反而建議大家透過這種方式來核算。為什麽呢?

理由如下:

-

自2022年7月1日以後,印花稅改為按季申報繳納,也就說本季度的印花稅要到下一季度申報繳納,按照會計上權責發生制的原則來說,本季度的印花稅就需要先計提出來,自然也就需要透過負債類科目—「應交稅費」核算了。

-

便於統計查詢。對於印花稅金額發生較大的公司來說,每年審計時統計印花稅就會很頭疼。如果透過「應交稅費—應交印花稅」科目核算,統計時直接查詢「應交稅費—應交印花稅」的借方發生額即可。

當然,大家也可以透過在「稅金及附加」科目後設定二級科目「印花稅」,統計也很方便。

以上僅僅是個人建議,在實務工作中究竟計入哪個科目,大家還是要結合公司具體的財務制度。

編排丨金島商務;

來源丨中華人民共和國財政部、二哥稅稅念、金島企服等網路收集整理;

聲明丨平台內容供學習、交流使用,版權歸原作者所有,若出處有誤或侵犯到原作者權益,請與我們聯系刪除或授權事宜。