從申報到發售僅隔四日,首批中證A500ETF基金來了,多家中外資基金參與其中。

9月6日晚間,富國基金、南方基金、嘉實基金、華泰柏瑞基金、招商基金、泰康基金、銀華基金、國泰基金、景順長城基金、摩根基金十家基金公司分別披露旗下中證A500ETF基金招募說明書、份額發售公告等資訊,10日開始發行。

業內人士告訴第一財經,中證A500指數受到行業重視,被稱為「中國版標普500」。成份股市值占A股比重超過57%,偏向中大盤的同時兼顧小盤,新興產業占比較高,行業覆蓋度廣。

摩根資產管理ETF專家王偉對記者表示,預計未來五年全球ETF規模有望達到20萬億美元,「目前中國是亞洲第二大ETF市場,預計ETF規模在2028年有望達到1萬億美元」。

「中國版標普500」更具行業代表性

近年來,中國的各類指數編制方式不斷更新完善,旨在更好地反映中國經濟和市場情況。

與滬深300和中證500等透過市值和成交額篩選樣本的傳統指數相比,中證A500指數采用行業均衡選樣方法,更多參考借鑒了標普500指數的編制方案。300億元以下小市值股票占比和過千億元市值的股票占比基本持平。

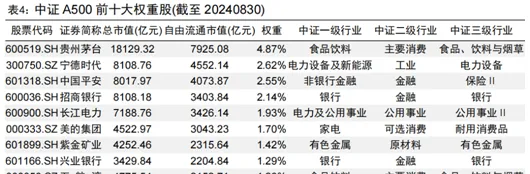

該指數前十大成份股包括:貴州茅台、寧德時代、中國平安、招商銀行、長江電力、美的集團、紫金礦業、興業銀行、五糧液、比亞迪,聚集了傳統行業和新興行業的代表。

摩根中證A500ETF擬任基金經理韓秀一對記者表示:「中證A500對行業分布的精細化處理一方面是為了和國際標準接軌,打造中國的國際化指數;另一方面,這麽操作會使得指數較好反映資本市場結構變化和產業轉型升級。」

他也提及,ETF設定了特色的季度強制分紅機制,每季度最後一個交易日ETF相對標的指數的超額收益率為正時,會強制分紅,分配比例不低於超額收益率的60%。通常來說,超額收益的重要來源之一為標的指數成份股的分紅。有了季度強制分紅機制,在一定程度上有助於幫助投資者更從容面對市場短期波動,從而更堅定地踐行長期理念。

近年來,全球各市場對ETF越發追捧,並將其作為投資配置的高效、低成本工具,各界預計,這一趨勢將在中國延續。

數據顯示,截至今年上半年,全球ETF總計1.1萬只,規模超過12萬億美元。美國仍占據絕對主導地位,規模為8.1萬億美元(5年復合年化增長率19%,下同);歐洲為1.8萬億美元(增速19%);亞洲為1.4萬億美元(增速22%)。

就亞洲市場來看,ETF以每年22%的增速發展。其中第一大市場為日本,ETF規模達5340億美元(過去5年復合年化增速14%),主要由機構投資者貢獻,日本央行持有約80%,僅2%為個人投資者持有。相反,中國投資ETF的群體主要是個人投資者,境內市場ETF規模達3680億美元(增速32%)。

市場尋底後存在配置機會

中證A500ETF的發行恰逢A股震蕩下行階段。但市場經過了三年的回呼,隨著美聯準即將啟動降息,中國核心資產或迎來配置時點。

近期,以銀行、煤炭、石油、通訊為主的高股息股票一改年內的漲勢如虹,出現回呼。以高股息板塊第一大權重銀行股為例,中報釋出後,市場對銀行凈息差收窄、盈利放緩的擔憂開始升溫,加之分紅結束後,機構出現獲利了結的行為。同時,以新能源等為主的成長板塊也持續盤整,產能何時出清是市場的關註點。

對此,韓秀一對記者表示,銀行凈息差可能進一步走低,盈利下滑導致板塊相對承壓;第二大高股息板塊煤炭板塊,中報業績普遍下滑。10年期國債收益率跌破2.1%以後出現一定反彈,也導致市場對於高紅利資產有一定擔憂。但多數機構仍看好高股息主題。

就新能源板塊而言,韓秀一認為,主要問題是產能過剩和電網消納不足,光伏行業的競爭壓力仍存。然而,部份新能源細分領域如電網和出海板塊表現較好。市場對於新能源細分行業的未來表現抱有期待,尤其是在政策和貿易環境更加明朗後,可能會出現新的機會。

貝萊德卓越遠航混合基金經理對記者表示,當前經濟數據比較平淡,內需相關板塊不被青睞,而國央企高股息逐步縮圈至銀行版塊,市場交易方向比較窄。同時,市值風格延續,大市值個股整體表現優於小市值個股。在市場調整過程中,甚至一些有利競爭突出、經營性現金流穩健、有派息回購的優質公司也出現了較為明顯的下跌,估值回到了具備吸重力的位置。

貝萊德認為,市場短期情緒反應過度,一些對於整體經濟增速依賴度不高的優質個股已經具備良好的投資價值,尤其是要重視那些ROE穩定、低估值、高分紅企業的投資機會。看好方向包括:品牌消費、互聯網、穩健紅利、品牌/供應鏈出海、休閑旅遊。