本篇不做預測漲跌,只是從指數與期權盤面數據分析,現在正醞釀著大行情,漲跌未知,推薦大家持續關註。

首先從指數上看,最近三天都在放量。

這是上證指數,註意上圖畫圈的位置。

大家不要看最近這三天的成交量,跟前面國慶前後比起來不算什麽。但關鍵是這是價格窄幅震蕩的成交量。

也就是現在大量的成交量累積在最近三天的價格區間3244-3331之間。

尤其是10月21日周一那天,它的成交量甚至比上一個交易日10月18日大漲那天的成交量還要高。

並且接下來幾天的單日成交量,明顯比上周要高。

也就是從10月21日那天開始,單位時間的成交量與單位價格區間的成交量都在提升。

滬深300的情況也差不多:

單位時間的成交量與單位價格區間的成交量都在提升,意味著什麽呢?

我在

你只有看懂了這篇文章,才能在股市裏盈利——一篇文章徹底講透股票技術分析底層邏輯

裏面詳細論證了,在這裏簡單總結就是:

成交發生的本身就自證了多空雙方必然不認可現在的價格,也就是存在分歧。

因為買的人必然認為它會上漲才去買,賣的人必然覺得漲到頭了才去賣。

那麽同一價位上發生的成交量越大,意味著市場對這價位的分歧越大。

我們可以看到,A股在10月21日開始,單位價格的成交密度在不斷提高。

而成交量越大,意味著在這價位換手接盤的人越多,而這些人肯定是認為漲才去買的,而他們看漲信心在成交後的短期內不會有太大改變(但會隨著時間信心遞減),那麽他們預期的賣點肯定會離現價上方較遠的位置,也就意味著現價上方附近的賣盤會越少。

(其實你可以這麽想,你買一個股票,你對這股票上漲的信心與預期的漲幅越大,你就會投入越多的錢,那麽你的持倉越堅定,不到預期賣點就不會賣;那麽把這樣的結論可以擴大到整個市場,畢竟市場就是由人組成的,於是可以推出成交量越大,意味著上方附近潛在賣盤越少。)

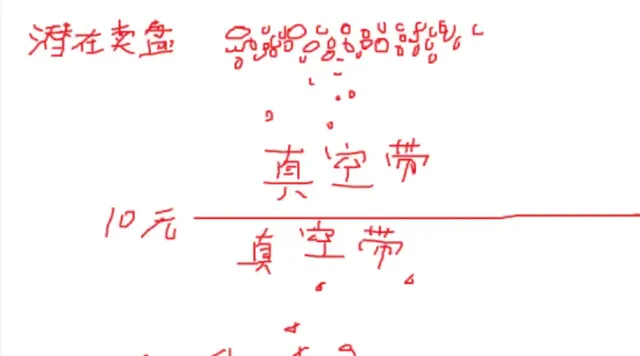

於是我們可以推測出,現價上方附近的潛在賣盤越少,俗稱「潛在賣盤真空帶」,於是只需要很少的資金就能推動上漲行情。

而同樣的結論又可以用在賣方身上。

原本持倉的人大量的賣出,意味著他必然是非常不看好這只股票,那麽他會選擇在較低位置才會接盤。

於是現價下方附近,也同樣存在著「買盤真空帶」,只需少量的拋盤,就能把價格打下去

於是這個連結中就有個這樣的圖,形象的描繪出經過一輪放量後潛在賣盤與潛在買盤的可能分布狀態:

這樣的狀態,預示著發生大行情的可能性越來越大,只是無法預判是大漲還是大跌。

但可以在確認行情啟動的時候介入,怎樣才能確認行情啟動,我在連結文章後面詳細講了,感興趣的可以去看。

接下來,我們可以從另一個角度去探討下,我們看下現在期權市場發生了什麽。

在這裏還沒了解期權的朋友,推薦你去看我合集內的詳細解釋期權的文章:

財富篇:保姆式手把手帶你精通世上最頂級財富密碼——期權 (基礎篇)(2024年9月17日修改)

財富篇:保姆式手把手帶你精通世上最頂級財富密碼——期權 (進階篇)

期權高階篇(1)——量化交易入門知識,全網最詳盡解釋期權平價理論,沒有之一

在這裏我強烈建議大家,如果你想做交易,至少先把兩個衍生品市場期貨與期權市場理解了,你可以不去做期貨與期權,但你至少要會去看,知道怎麽去解讀。

你只有把現貨、期貨、期權三個市場都理解了,才算是建立了三維視角,不然你只會看現貨市場的話,你就相當於一個一維生物,你在一維世界裏懂得再多也是霧裏看花。

下面內容是建立在理解了期權的一些基本概念後展開的。

下面探討的是滬深300期權,東方財富軟體裏可以看到期權行情。

我們點選進去看看指數現價附近的幾個合約,可以看到,指數現價附近的幾個合約,在最近幾天的成交量都出現了暴漲的情況:

先聲明,成交量大幅增加,有一部份原因是因為上個月的合約在10月18日為最後交易日,很多資金盤在那日移倉,轉到下個月,於是在下個合約也就是11月份行權的合約在18日會出現成交量與持倉大幅增加的情況。

但即使這樣,18日那天的成交量暴漲也是非常罕見的情況,是遠超於往常換倉的情況。一般來講,就算是移倉,一般都是最後交易日前幾天就開始逐漸移倉了,很少說全部集中在18日那天統一移倉。

並且我們可以看到,接下來連續幾天的成交量都暴漲。

一般來講,期權市場交投越活躍,說明市場對標的物也就是滬深300指數的波動率預期越大,註意一下我說的是波動率預期,而不是單純的看漲或看跌。

我在上面第二個連結期權進階篇詳細解釋了:

如果單純的看漲或看跌,是不會去買期權的,會直接去買期貨。這很好理解,如果你非常有信心看漲某個品種,你直接做期貨就行啊,期權還要給權利金。而合約價格中的時間價值越高,意味著期權買方越看漲,但同時,買方還是覺得有可能未來行情會反方向走,不然的話他會直接買期貨更香。

所以,期權市場的活躍說明大家對未來大幅波動的預期強烈。而期權合約中的時間價值越大,那麽說明市場預期的波動率越大。

並且可以看到,最近幾天的時間價值不降反升。最近幾天的時間價值是明顯高於上星期的。(這個軟體上是無法直觀看出來的,需要自己點進去記錄)

一般來講,時間價值會隨著時間的推移遞減的。

而現在時間價值的走高,更進一步說明市場對後市大幅波動的預期強烈。

上面那幅圖是滬深300看漲期權(或者說認購期權)的合約價格走勢圖,那麽看跌期權(或者說認沽期權)又什麽情況呢?

看完上面三篇期權文章的小夥伴就知道,按照期權平價理論,同一行權價的看漲期權跟看跌期權的時間價值不會相差太大(但內在價值就可以相差很大,是此消彼長的關系),因為時間價值相差大的話就存在套利空間,會不斷的有人進行三角對沖,從而使得兩者時間價值接近。

但這幾天我們可以看到,指數現價附近的幾個執行價的看漲合約的時間價值都高於看跌合約。

按照最新價格來看:

行權價3900的看漲期權時間價值為74.39,看跌期權時間價值為68.60;

行權價3950的看漲期權時間價值為98.59,看跌期權時間價值為93.20;

行權價4000的看漲期權時間價值為99.80,看跌期權時間價值為94.81;

可以看到,現在的看漲期權的時間價值都高於看跌期權,也就是期權市場做多力量略高於做空力量,說明整體來說市場看漲氛圍要高於看跌的。

而因為期權平價理論,套利盤的存在使得看漲期權與看跌期權的時間價值不會相差太大。

但我們可以從兩個合約的成交量情況來判斷下,是哪邊帶動哪邊:

行權價為3900的看漲期權最近三天成交量分別為6666、3653、4105,看跌期權分別為4345,3324、4396;

行權價為3950的看漲期權最近三天成交量分別為7168、4333、5076,看跌期權分別為2598、2233、3024;

行權價為4000的看漲期權最近三天成交量分別為10015、6666、10215,看跌期權分別為1500、1181、2065.

除了3900合約,另外兩個接近指數現價附近的合約的看漲合約成交量都遠大於看跌合約。

於是我們可以確認,現在是看漲期權行情帶動了套利盤,套利盤拉動看跌期權價格,看跌期權是被動跟隨看漲期權。

而現在滬深300指數最新價是3973,而期權市場上行權價4000的看漲期權合約價成交量卻是最高的。

綜上所述,我們可以得出以下的結論:期權市場上的看漲氛圍明顯高於看跌。

那這是不是就代表,滬深300指數後面會上漲呢?

不一定。

畢竟,普遍看漲,跟未來是否真的上漲,這兩者不能畫等號。

接下來的操作建議是(平台最近嚴厲打擊薦股,所以我只能談ETF,下面我說的是滬深300ETF,但觀看行情的話建議直接看著滬深300指數行情做,不用看ETF價格行情)

我覺得,現在暫且持倉觀望,不用急著減倉。

如果你要現在加倉,那麽止損點會有點麻煩,因為現價下方有兩個支撐。

一個是最近三天的價格區間底部,也就是3905附近,因為最近三天是放量窄幅震蕩,是成交密集區。

而是否有效跌破3905也要看到時候情況,判斷真假突破的方法前面合集文章有講過了。

關鍵是下方不遠還有個近期低點兼上漲啟動點,也就是10月18日的低點3774,那裏也是個支撐點。

所以做多的止損會容易止損錯。

我建議是3905有效跌破可以止損一部份,後面就不要加倉了,跌破3774再止損,減倉一部份,但不要清倉,畢竟現在牛市,只做多不做空。