回溯到2021年初,在穩增長背景下整體流動性寬松,疊加「雙碳」戰略推動,以新能源為代表的高景氣賽道表現亮眼,中小盤風格持續占優;而MSCI中國A50互聯互通指數受到市場整體下跌和以「茅寧」為代表的核心資產抱團瓦解等事件影響,出現較大振幅的回撤。

站在當前時點,在核心資產經歷了長達3年的調整過後,其重新領漲回歸的可能性逐漸加大,或授權以重新關註起龍頭寬基代表—— MSCI中國A50互聯互通指數 。

01 編制方法更科學 行業分布更均衡

MSCI中國A50互聯互通指數由MSCI指數公司編制,MSCI全稱是Morgan Stanley Capital International,是美國著名的指數編制機構——明晟公司的簡稱,是全球領先的投資決策支持工具提供商,以提供指數研發、風險分析與管理、投資組合與模型為核心業務。

MSCI中國A50互聯互通指數的編制方法可以用「 11(個行業板塊)×2(只最大市值股票)+28(只剩余大市值股票)=A50 」 來形象化記憶。

在這樣的編制方法下,MSCI中國A50互聯互通指數囊括了各大領域的核心龍頭,具備典型的大盤藍籌特征。從指數成分股涉及概念來看,主要暴露於核心資產(100%)、基金重倉(100%)、成交主力(91.37%)、護城河(71.76%)和券商金股(71.59%)等概念。 (數據來源:Wind等,2023.12)

截至2024年2月5日,按申萬一級行業來看,MSCI中國A50互聯互通指數前五大行業權重分別為銀行(14.2%)、食品飲料(13.5%)、電力裝置(11.4%)、電子(10.1%)和醫藥生物(7.8%),相對於上證50和滬深300指數,其新經濟(電力裝置、電子、醫藥等)占比更高。 (數據來源:Wind、 MSCI)

02 聚焦行業龍頭 A股核心中的核心

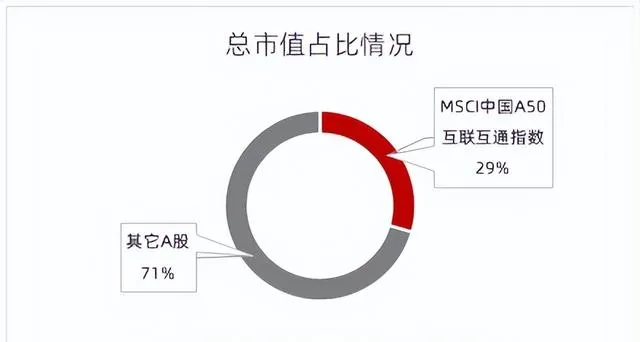

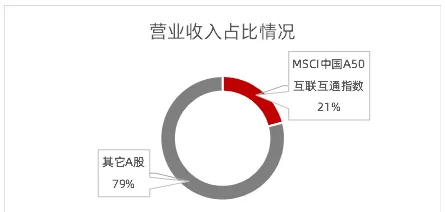

MSCI中國A50互聯互通指數具備較好代表性與優越性,成分股數量僅占全市場1%,但市值占比達全市場29%,營收占比達全市場21%,歸母凈利潤占比到全市場33%。 (數據來源:Wind,財務數據截至2023-9-30,數量及市值截至2024-2-5)

MSCI中國A50互聯互通指數成分股囊括了各個細分領域的龍頭標的。前十大成分股涵蓋了貴州茅台、寧德時代等A股市場高辨識度龍頭白馬股,涉及必選消費品、工業、原材料、資訊科技、金融業等眾多核心領域,具有廣泛的代表性。前十大成分股近五年平均營業總收入、凈利潤復合年增長率達28.48%、24.94%,平均加權凈資產收益率(ROE)達20.07%。 (數據來源:Wind, MSCI,業績數據截至2022-12-31,權重截止2024-2-5,個股不作為推薦)

長期看,中國經濟增速換擋,行業格局更加穩定,成熟性行業將持續演繹馬太效應,龍頭公司透過技術優勢及品牌效應不斷提高市占率,標的指數涵蓋了各個行業龍頭公司,具備較強的市場代表性與競爭力。

03 北向資金聚集地 外資加速回流

內地與香港股票市場交易互聯互通機制(簡稱「互聯互通機制」),是指上海證券交易所、深圳證券交易所分別和香港聯合交易所有限公司建立技術連線,使內地和香港投資者可以透過當地證券公司或經紀商買賣規定範圍內的對方交易所上市的股票。

北向資金是指基於互聯互通機制,透過陸股通(滬股通+深股通)自香港市場流入並配置A股上市公司的資金。北向資金也常稱為「聰明的資金」。

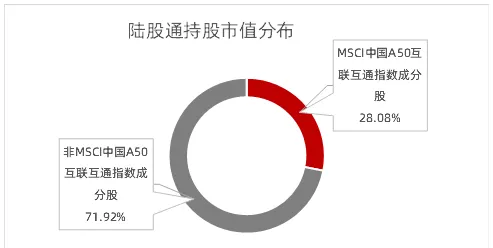

截至2024年2月5日,北向資金共持股3285只,MSCI中國A50互聯互通指數以1.52%指數成份股占據28.08%的市值比例,體現出與「聰明資金」極高的契合度和代表性! (數據來源:MSCI,Wind,2024-2-5。)

2024年2月6日,北向資金凈買入126.05億元人民幣,規模較上一交易日增加113.94億元,創約近一個半月以來單日最大凈買入記錄,北向資金已連續6日凈買入。

興業證券首席經濟學家王涵表示,在中國經濟回升向好、高品質發展紮實推進的背景下,股票市場估值較低更進一步凸顯中國資產的長期投資價值,增強了中國資產的全球吸重力。隨著金融高水平對外開放穩步推進,中國股票市場有望持續吸引海外資金流入。

04 超大盤內容突出 風險收益比更高

MSCI中國A50互聯互通指數成分股平均市值為3915.01億元,成分股主要為1000億以上的大市值個股,其權重占比約為97%, 聚焦大盤藍籌,大市值內容突出 。

MSCI中國A50互聯互通指數長期表現優異,近十年累計漲幅達80.82%,優於同期滬深300指數(45.31%)、中證500指數(14.8%)和中證1000指數(-8.94%)的累計漲幅,在牛市中表現出更強的彈性。

05 估值低位 中長期配置價值凸顯

截至2月5日,MSCI中國A50互聯互通指數估值(PE-TTM)僅為9.57倍,處於近10年4.53%分位點,具備較有吸重力的估值修復空間!

從本質上來說,優質的龍頭公司依然濃眉大眼,底層的投資邏輯並沒有被動搖。只要投資邏輯沒有被顛覆,「價值回歸」只會遲到不會缺席,歷經出清和重構,理應得到一個合理的價錢。

展望未來,美聯準一旦進入降息周期,利率、資金面以及後續全球需求等因素將持續改善,股價對於基本面的偏離將調整,核心資產估值將會迎來修復。

相關產品:

場內ETF:A50ETF(159601)

場外聯接基金:華夏MSCI中國A50聯接基金(A:014530;C:014531)

MSCI中國A50互聯互通指數2019--2023年完整會計年度業績為: 35.10%、38.43%、-3.29%、-20.64%,-16.27%。指數過往業績不代表未來表現,不構成基金業績表現的保證或承諾。

風險提示:1.以上基金為股票基金,主要投資於標的指數成份股及備選成份股,其預期風險和預期收益高於混合基金、債券基金與貨幣市場基金,產品屬於中風險(R3)品種,具體風險評級結果以基金管理人和銷售機構提供的評級結果為準。2.本基金存在標的指數報酬與股票市場平均報酬信離、標的指數波動、基金投資組合報酬與標的指數報酬偏離等主要風險。

3.投資者在投資本基金之前,請仔細閱讀本基金的【基金合約】、【招募說明書】和【產品資料概要】等基金法律檔,充分認識本基金的風險收益特征和產品特件,並根據自身的投資目的、投資期限、投資經驗、資產狀況等因素充分考慮自身的風險承受能力,在了解產品情況及銷售適當性意見的基礎上,理性判斷並謹慎做出投資決策,獨立承擔投資風險。4.基金管理人不保證本基金一定盈利,也不保證最低收益。本基金的過往業績及其凈值高低並不預示其未來業績表現,基金管理人管理的其他基金的業績並不構成對本基金業績表現的保證。5.基金管理人提醒投資者基金投資的「買者自負」原則,在投資者做出投資決策後,基金營運狀況、基金份額上市交易價格波動與基金凈值變化引致的投資風險,由投資者自行負責。

6.中國證監會對本基金的註冊,並不表明其對本基金的投資價值、市場前景和收益作出實質性判斷或保證,也不表明投資幹本基金沒有風險。7.本產品由華夏基金發行與管理,代銷機構不承擔產品的投資、兌付和風險管理責任。

8.聯接基金風險提示:作為目標ETF的聯接基金,目標ETF為股票型基金,因此ETF聯接基金的風險與收益高於混合基金、債券基金與貨幣市場基金。

ETF聯接基金存在聯接基金風險,跟蹤偏離風險,與目標ETF業績差異的風險,指數編制機構停止服務的風險,標的指數變更的風險,成份券停牌或違約的風險等。A類基金申購時一次性收取申購費,無銷售服務費;C類無申購費,但收取銷售服務費。二者因費用收取、成立時間可能不同等,長期業績表現可能存在較大差異,具體請詳閱產品定期報告 9. 市場有風險,投資須謹慎。數據僅供參考,不構成個股推薦。10.ETF槽中漲跌價格不代表基金凈值表現。