2900點保衛戰,神秘資金出手,滬深300ETF放量。

1

上半年基民凈贖回5198億主動權益基金

長江證券的一份研報出圈了,數據有點誇張。。

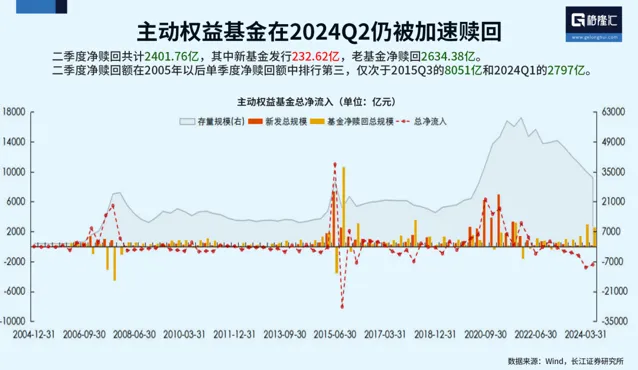

今年二季度公募一共發行了232.62億主動權益基金,但同期內贖回了2634.38億。

二季度 主動權益基金被基民 凈贖回2401.76億, 凈贖回額在2005年以後單季度凈贖回額中排行第三,僅次於2015年三季度的8051億和2024年一季度的2797億。

也就是說,整個上半年基民們凈贖回了5198億的主動權益基金,平均每月贖回866億。

這規模不小了,上半年基民丟擲金額遠高於「國家隊」買入金額。截至二季度末,中央匯金持有規模前五大寬基ETF的合計金額達4334.50億元。

頭部基金經理管理規模小幅縮水,單人管理規模前10大基金經理2024年二季度規模縮水147.18億,其中凈申購7.81億,上季度凈贖回104.87億。

此外,2024年二季度收益前10的主動權益基金獲得總計5.72億的凈申購,明顯少於上季度的42.31億。

有些基民扛不住了,有些基民在買入。 2024年二季度凈申購前10的主動權益基金則獲得總計198.61億的凈申購,多於上季度的139.94億。其中,鮑無可管理的景順長城價值邊際A在二季度獲得46.35億的凈申購,位列主動權益基金凈申購額第一。

(本文內容均為客觀數據資訊羅列,不構成任何投資建議)

從2021年2月跌到現在,滬深300指數一度跌超45%。 這半年很煎熬,景順長城楊銳文在二季報中直言:

「我們過去一直是相對樂觀派,但是,這輪成長股熊市的長度和深度遠超出我們預期,這對我們的挑戰也是前所未有的艱巨。

我們投資的成長股的利潤增長無法抵消估值下降,這輪成長股的負beta實在太劇烈了,這也讓我們投資成長股的短期勝率大振幅下降,現時的市場對成長股的情緒也是前所未有的冰點。

我們過去對市場風格的判斷錯誤讓組合吃盡苦頭,哪怕我們不斷積極的調整,局部的勝利無法彌補整體的下行。我內心也很難過,畢竟我也是多只本人管理基金的持有人。

這半年是我從業以來最痛苦的時刻,或許這種極度難受的時刻意味著風格拐點的出現… 」

有基民就表示,贖回不是怕繼續跌,而是填補個人財務的手段,沒辦法了....

黎明前的黑暗總是最難熬,願我們都能扛過這輪周期。

2

丘棟榮卸任後最新 分享

重點提示幾個風險

流言沸沸揚揚傳了兩個月,7月21日丘棟榮離職的訊息正式靴子落地了。宣布卸任後,這位老將非常敬業地站完在中庚基金的最後一班崗。

7月22日,丘棟榮攜接任的幾位基金經理,與投資人進行了溝通,分享了許多對當下市場的看法,資訊量很大,給大家整理幾個要點:

1. 丘 棟榮:A股從一個凈融資的市場在向凈分紅或回購市場的轉變。

從投資者視角看,全市場可能會從過去凈融資的市場(即每年有大量的融資、增發,以及IPO),轉化成更多分紅和回購的市場。

我們研究了美國、日本在內的很多市場,我們認為,市場長期報酬的決定性因素,是市場凈現金流的變化。

在過去一年多政策、企業經營環境的變化下,給市場帶來的最大變化是,市場從一個凈融資的市場在向凈分紅或回購市場的轉變。

2. 丘 棟榮 對於市場 還是非常積極樂觀的,尤其是港股。

我們對市場是積極樂觀的,尤其是對於中國資產,以及像港股這樣美元定價的中國市場會更加積極。

在配置和方向上,還是應該以追求高預期報酬作為我們的首要目標,可以多承擔一點風險和波動性。

因此,我們甚至會反對去追逐高分紅低波動這樣簡單的投資策略。

具體有三個方面。

第一,中國資產的盈利、周期與全球資產呈負相關性,這樣的價值和優勢會在未來越來越顯著。

過去其他資產都是牛市,而中國資產是熊市。但這並非壞事,這種不相關性或者負相關性,從配置以及分散風險的角度,對於全球配置的組合管理,可能非常具有吸重力。

第二,從周期性來看,中國資產處於周期底部的特征會越來越明顯。

結合自下而上的產業研究來看,這種周期性底部包含很多方面,比如房地產周期、消費周期等等。

這種周期性我們應該尊重,因為在未來有回升的可能性。

第三,Alpha方面。

在香港股市和海外上市的中國資產,可能是中國經濟體中最有活力、最有創新的企業。其中既包括傳統的央企,比如移動營運商、能源資源類的公司;還有那些新興經濟的公司,比如互聯網、智慧電動車,這些公司從長期來看,可能是最有價值的一批企業。從這個角度來看,這一類中國資產是很有吸重力的。

其次,估值處於絕對低位和相對低位,隱含著巨大的預期報酬。

此外,港股和A股的定價基礎不同。港股是以美元利率定價,目前美元利率仍處在高位,這對A股投資人來說是一個額外收益。

最後,港股在過去或許是最不受待見的,市場偏好和配置比例也較低,可能會帶來極高的風險補償。

以上幾個方面的因素,發生任何一個變化,都會導致其中資產的隱含報酬率提高。

3. 丘 棟榮做了一些風險提示:關註到幾個容易跑出風險的領域。

第一,我們連續兩個季度的季報中提到,對目前高分紅策略的關註。

對高分紅的擔心,並不是去反對這種策略,而是高分紅策略,可能更註重的是Smart Beta而非Alpha的表現。

那麽這種情況下,高分紅的有效性仍要基於基本面的情況估值定價。

如果高分紅資產或股票包含的盈利風險比較高,比方說盈利處於周期性高位,或者盈利未來的波動性和不確定性比較大,那是要小心慎重的。

因為高分紅的確定性不能等同於債券,所以盈利風險肯定是首要的風險來源。比方我們之前一直關註的能源、煤炭、石油這種傳統能源,有比較強的盈利周期的風險。

第二,估值處於相對高位,導致隱含的報酬率不足。

比方10幾倍估值,所對應的隱含報酬率可能就不是那麽有吸重力,如果是15倍以上甚至20倍的估值,吸重力肯定是不足的。

第三,我個人認為是最重要的一點就是機會成本。

目前市場處於相對低位,這時機會成本就顯得非常高。

有可能同樣估值,可以找到現金流和盈利的成長性、持續性更強的,甚至很多行業和企業他們的確定性都很強,基本面所面臨的風險會更低。

那麽在這種情況下,沒有必要把頭寸和倉位浪費在只有高分紅,但可能性相對較低的行業和企業上。

第四,我們要關註到出口或出海的潛在風險。

這個領域很大程度上取決於中國企業,尤其中國制造業在全球競爭力的提升。

由於過去外部需求強勁,我們的出口情況非常好。但千萬不能低估外需可能存在的周期性風險,尤其是嚴重依賴於財政支出,或依賴外部財政需求的行業和企業,可能就會存在周期性風險。

這時一旦估值定價特別高,比如說30、40倍估值以上,風險是會存在的。

3

印度出手,抑制全民炒股投機潮

印度股市昨天突發跳水,有訊息稱為應對該國股市高達5萬億美元市值的投機熱浪,印度政府決定上調股票和衍生品的交易稅。

訊息釋出後直線跳水,印度SENSEX 30指數一度大跌1.5%,印度NIFTY小型股指數一度跌超5%,中型股指數跌超3%,但隨後很快收復了幾乎所有失地。

想不到啊,隨著股指創下多個歷史新高,當年那個被遺忘在角落的冷門印度市場,如今大翻身正經歷一場全民炒股運動。

過去五年,印度股市基準指數Nifty 50指數上漲了一倍多,大幅跑贏全球主要股市。過去三年,MSCI印度指數的交易價格平均比MSCI亞洲(日本除外)指數溢價58%。

持續爆棚的賺錢效應,使得越來越多的散戶瘋狂入場。2024年5月,印度Nifty 50指數期貨的日均交易量超過了美國標準普爾500指數期貨的交易量。

匯豐資產數顯示, 自2020 年以來,印度投資者帳戶數量達到約1.6億個,增加了兩倍多。 5月份共同基金行業管理的凈資產翻了一番,達到59萬億盧比(約7060億美元)。

越來越多年輕人正瘋狂購買股票和期權,當年那個不被看好的市場現如今成了大紅人。數百萬投資者正加入這場牛市,許多散戶渴望一夜暴富,他們甚至在各大社交平台學習如何利用市場工具進行快速獲利。

Axis Mutual Fund首席投資官研究發現,印度股市的活躍交易者從疫情前的不到50萬飆升至去年的400萬。他們大多數人年齡在40歲以下,主要來自印度的小城市。

有分析認為,資金瘋狂入市推動印度股市暴漲,主要原因是居民可支配收入增加,中產階級不斷擴大,散戶將盈余儲蓄投入股市和共同基金。

此外,印度公司的經營業績也助推了股市。澳洲銀行和資產管理公司麥格理估計,印度今明兩年的每股收益將增長14%,超過其他新興市場。

對於全民炒股熱潮,一些分析師擔憂,印度股市高漲或導致投機泡沫,類似2000年代初歐洲的互聯網泡沫破滅,並嚇跑新一代投資者,可能會以嚴重的市場調整而告終。

盡管現在不少人表示謹慎,但也有分析師對印度股市持樂觀態度,他們認為參與印度股市的群體主要仍以印度中產或者富人為主,因此還有很大增長空間。