10月18日,中國人民銀行聯合金融監管總局、中國證監會釋出【關於設立股票回購增持再貸款有關事宜的通知】(下稱【通知】),設立股票回購增持再貸款,激勵引導金融機構向符合條件的上市公司和主要股東提供貸款,分別支持其回購和增持上市公司股票。

【通知】規定,即日起,21家全國性金融機構即可向符合條件的上市公司和主要股東發放相關貸款,並於次一季度第一個月向人民銀行申請再貸款,對符合要求的貸款,人民銀行按照貸款本金的100%提供再貸款支持。

據悉, 這項股票回購增持再貸款首期額度3000億元,利率1.75%,期限1年,可視情況展期 。21家金融機構自主決策是否發放貸款,合理確定貸款條件,自擔風險,貸款利率原則上不超過2.25%。貸款資金「專款專用,封閉執行」。

一位國有大型銀行對公部門人士向【每日經濟新聞】記者透露:「這意味著我們可以著手與上市公司磋商具體的股票增持回購專項貸款額度、利率、期限與風控管理條款等事宜。」在【通知】釋出後,其所在的對公團隊已迅速對接此前有使用專項貸款增持回購股票的部份上市公司重要股東。

隨著【通知】實施, 如何做好股票回購增持專項貸款的風控管理,對銀行也是新挑戰 。前述對公部門人士透露,在實際操作過程,銀行還需解決一些特定狀況的合規操作問題。比如,上市公司在獲得專項貸款後,如果股價偏高而沒有采取回購增持動作,銀行是否需要收回貸款等。

【通知】「落地」符合預期,有銀行要求「不對有退市風險的公司開展該業務」對於股票回購增持再貸款的正式落地,市場早有預期。9月24日,在央行行長潘功勝宣布將創設首期3000億元股票回購增持專項再貸款工具後,部份銀行迅速行動,低調啟動股票增持回購專項貸款業務的行銷工作,因為他們預期這項新的結構性貨幣政策工具將在不久後「落地」。

上述對公部門人士告訴記者,9月24日以來,其接觸了多家上市公司股東與管理層,了解他們使用專項貸款增持回購股票的意願。此前,尚未有涉及具體貸款額度、利率與期限的討論。

如今,隨著【通知】出台,其團隊在向部份上市公司告知可以進一步推進股票增持回購專項貸款具體條款磋商同時,也對【通知】相關條款進行了仔細研究。他表示:「【通知】的多項條款也在市場預期之內。」

比如,【通知】規定上市公司應當符合【上市公司股份回購規則】第八條規定的條件,且非被實施退市風險警示的公司。此前,已有銀行明確要求「 不對ST上市公司開展股票增持回購專項貸款行銷業務 」。

此外,不少上市公司預期股票增持回購專項貸款采取「專門帳戶」制度,【通知】規定申請貸款的上市公司和主要股東(持股5%以上)應當開立單獨的專用證券帳戶,專門用於股票回購和增持。且這個專用證券帳戶只允許開立一個資金帳戶,且應當選擇貸款機構為第三方存管銀行,不得辦理轉托管或轉指定手續。

上述對公部門人士表示,與市場預期略有差別的條款也不少。 一是 原先部份銀行認為銀行與上市公司可以靈活磋商轉向貸款額度,【通知】規定銀行發放貸款應當以上市公司已正式披露的回購方案或股東增持計劃為前提,納入對其的統一授信;貸款金額不得高於回購增持資金的一定比例。

二是 原先部份銀行還認為銀行給予的股票增持回購專項貸款利率有可能以2.25%作為基準利率進行小振幅上下浮動,但【通知】明確規定按照利率優惠原則,合理確定貸款利率,原則上不超過2.25%。

三是 相比銀行普遍認為股票增持回購專項貸款業務會「專款專用,封閉執行」,【通知】在嚴格管理貸款資金方面做出更嚴格規定——21家金融機構將貸款發放至該資金帳戶,監督上市公司和主要股東做到專款用於股票回購和增持。在貸款全部清償前,資金帳戶不允許支取現金或對外轉賬。

他透露,目前他們內部正根據【通知】相關條款要求,進一步最佳化股票增持回購專項貸款業務的風控尺度,不排除對上市公司專項貸款的風控審批會借鑒以往的上市公司股票質押貸款相關規定,先確保上市公司具有較高的股票流動性與市值管理能力,一方面有能力償還專項貸款本息,另一方面能有效防範專項貸款資金挪用風險。

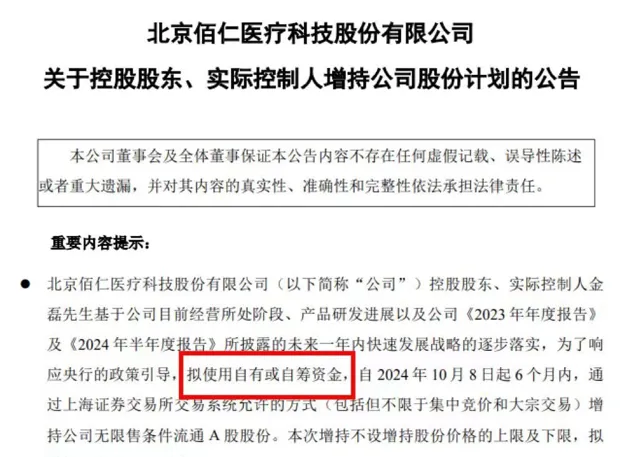

貸款利率原則上不超過2.25%,銀行「偏愛」市值相對穩定的上市企業記者註意到,在【通知】出台前,已有上市公司「摩拳擦掌」,透過獲取股票增持回購專項貸款開展市值管理工作。例如,10月7日晚,佰仁醫療科技(SH688198,股價133.24元,市值183億元)釋出公告稱,該公司控股股東、實際控制人金磊擬使用「銀行專項貸款資金」增持上市公司股份;不過目前其公告中,資金安排由「 使用銀行專項貸款資金 」,變更為「 實控人擬使用自有或自籌資金增持公司股份 」。

記者了解到,彼時股票增持回購專項再貸款相關舉措實施細則尚未出台,上市公司獲取這項貸款存在一定的不確定性。基於資訊披露的謹慎性,上市公司與相關部門調整了資金來源措辭。在【通知】釋出後,上市公司可以「名正言順」地推動股票增持回購專項貸款具體條款磋商。

前述對公部門人士向記者直言。此前其團隊在「低調」開展專項貸款行銷工作期間,發現上市公司重要股東對獲取專項貸款的意願高於上市公司管理層。他們假設轉向貸款的年化利率為2.25%,若上市公司分潤分紅與股息率能達到4.25%,他們透過這項專項貸款增持股票,能獲得年化2個百分點的收益。

如今, 【通知】規定銀行給出的專項貸款利率不得超過2.25% ,無形間給予上市公司重要股東更可觀的無風險收益,將進一步激發他們使用專項貸款增持股票的積極性。

9月25日,國盛證券釋出報告測算,以股息率4%的上市公司為例,假設股價不變,上市公司重要股東以2.25%的利率借入2億元專項貸款用於增持自家上市公司股票,到時上市公司利潤分紅款為800萬元,扣除專項貸款利息開支450萬元,凈收入預計約為350萬元。

國盛證券分析師張津銘分析認為,股票增持回購專項再貸款舉措也是國家支持上市公司高股息策略的一項手段,由於其操作的利差收益長期存在且具有明顯優勢,有助於上市公司大股東主動提高增持頻率與分紅比率。

記者了解到,在【通知】要求銀行設定的專項貸款利率不超過2.25%後,市場一度擔心銀行為了「獲客」而開啟利率價格戰。上述對公部門人士告訴記者,【通知】出台後,其團隊同事已迅速拜訪部份上市公司重要股東,進一步溝通相關專項貸款落地工作,盡快釘選這些客戶資源。

他告訴記者:「 目前,我們沒有感受到明顯的計畫競爭壓力 。」各家銀行與上市公司管理層及重要股東都有著各自的長期深入合作關系,後者不會因為其他銀行給予的專項貸款利率更低而「改換門庭」。

不過,他認為,「目前,多數銀行都將專項貸款投放物件優先設定為市值相對穩定,股票二級市場交易流動性較高,以及納入滬深300、中證500、中證1000等指數的上市公司及其重要股東。」

銀行放款應當以上市公司已正式披露的回購方案、股東增持計劃為前提記者了解到,此前,不少銀行在與上市公司初步溝通股票增持回購專項貸款事宜期間,發現後者對這項貸款的實際使用存在某些顧慮。有上市公司指出,在專項貸款發放後,若股價偏高令上市公司在較長時間沒有進行增持回購,導致專項貸款資金遲遲趴在專用帳戶,銀行會不會收回貸款。

還有上市公司擔憂,若在他們增持回購股票後,股價因市場環境出現下跌,導致專項貸款到期時出現「投資虧損」,是否會導致銀行收緊對他們的整體貸款授信審批發放尺度;也有公司在詢問,若其使用專項貸款增持回購股票期間,其某些重要股東卻在大規模減持,銀行會不會針對這種狀況而迅速收緊專項貸款的使用。

在【通知】出台後,部份未公布回購增持方案的上市公司也提出新的實際操作疑惑。【通知】規定, 銀行發放貸款應當以上市公司已正式披露的回購方案或股東增持計劃為前提,納入對其的統一授信 。因此,這些未公布回購增持方案的上市公司向銀行詢問,在與銀行磋商股票增持回購專項貸款具體事宜前,他們是否需先在交易所公布自己的增持回購方案,作為與銀行開展專項貸款磋商的先決條件。

前述對公部門人士告訴記者,其團隊在前期行銷過程,也遇到上市公司提出類似問題。目前他們正將這些專項貸款實際操作過程的「疑惑」反饋給銀行其他部門, 先明確相應的合規操作規則,再向上市公司答疑解惑 。

他告訴記者,目前部份銀行認為相關部門還會針對股票增持回購專項再貸款的實際操作釋出更詳細的操作規定,彼時他們就能針對上市公司上述疑惑給出更權威的解答,推動專項貸款合規落地運作。

周茂華向媒體表示,相比普通企業貸款,權益類市場風險波動相對較大,對銀行的風險管控與合規操作能力提出相對更高的要求。巨豐投資首席投資顧問張翠霞表示,整體而言,央行創設股票增持回購專項再貸款工具,本質是促進儲蓄向投資轉化,提升金融支持實體經濟能力,助力上市公司發展,對資本市場構成長期利好。

每日經濟新聞

如需轉載請與【每日經濟新聞】報社聯系。