來源:萬點研究

文:秦楠

這幾年對於打工人來說,最出圈的詞莫過於內卷,對企業來說,莫過於價格戰了,而現在,這個價格戰要終於燃燒到飲用水行業了。

今年4月,「農夫山泉殺回純凈水戰場」的訊息不脛而走。市場一哥農夫山泉推出綠瓶純凈水產品,是1997年首推包裝飲用水以來的首次回歸。市場普遍認為,農夫山泉此舉劍指純凈水腹地,意在與娃哈哈、怡寶等品牌發起挑戰。

一開始,綠瓶上市價格與紅瓶保持一致、均為每瓶2元。然而,隨著夏季用水高峰期到來、行業競爭加劇,綠瓶純凈水價格經歷多次調整,眾多門店及超市紛紛開展打折促銷活動,使得其價格從最初的2元/瓶逐步下滑,7月初甚至每瓶不超過0.66元/瓶,比零售價同處2元價格帶的怡寶、娃哈哈等瓶裝水售價都低。除線下渠道外,農夫山泉還積極利用線上平台進行促銷,以某電商平台的旗艦店為例,目前一箱24瓶裝的綠瓶純凈水售價僅為23.5元,折合每瓶價格不到1元,這一舉措標誌著農夫山泉成功將飲用水市場帶回了「一元時代」。

包裝飲用水始終是農夫山泉的「基本盤」,占據總體收益的半壁江山,水廠二哥IPO沖刺在即,嗅到危機的一哥,搞點動作、搶盤護盤行動勢在必行,也情有可原。

來源:農夫山泉2023年報

農夫山泉的低價行銷策略及其顯著的銷售業績也引發了整個飲用水行業的關註,行業玩家紛紛響應,開始調整自身產品售價以應對市場競爭,渠道、定價、產品、行銷等各個環節均成為了各品牌爭奪市場份額的核心領域。

而「卷」價格,始終是關鍵戰場,如怡寶,將其12瓶裝純凈水的價格從原先22元降至9.9元,顯示出行業內的競爭已日趨白熱化。目前價格混戰中,各家零售渠道在不同地區價格不一樣。總體看,農夫山泉降價振幅最大。價格戰一般都是重塑行業的契機,尤其是對於即將上市的怡寶來說,更是如此。

在中國包裝飲用水市場中,農夫山泉長期穩居榜首位置。然而,對於市場第二名的寶座,多年來一直由怡寶占據,娃哈哈、百歲山、康師傅等其他知名品牌緊隨其後。怡寶雖鮮少在媒體曝光,但其產品卻廣泛存在於各大貨架之上。據中商產業研究院最新調查數據顯示,農夫山泉、怡寶在當前飲用水市場占據領先地位,市場份額分別為26.4%、20.9%。

鑒於當前農夫山泉面臨的樹大招風的現實,很多人開始關註,怡寶是否有機會借港股上市和價格戰奇跡,擺脫「千年老二」固有印象,實作王者晉級?

怡寶的前世今生

中國包裝飲用水的歷史可追溯至1984年,彼時正值深圳經濟特區初立之時。作為中國龍環(蛇口)有限公司的前身,一家專註於碳酸飲料生產與銷售的企業在蛇口工業區應運而生,周敬良任中國龍環(蛇口)經理,尤以貴州「刺梨汁」聞名。

然而,隨著可口可樂、百事可樂等國際品牌加速湧入中國內地市場,對碳酸飲料行業造成顯著沖擊,迫使龍環公司尋求轉型之路。1990年,在周敬良的遠見卓識引領下,龍環公司毅然註冊「怡寶」商標,並在深圳蛇口工業區建立了中國大陸首條包裝飲用水生產線,推出600ml×15規格的蒸餾水產品。此舉不僅標誌著中國內地第一瓶包裝水的誕生,更使怡寶成為了行業的先行者與拓荒者。1991年,王石敏銳洞察到包裝飲用水行業的巨大潛力,率領萬科集團收購龍環公司51%股份。然而,在完成收購第二年,締造怡寶的周敬良先生選擇離開。盡管如此,怡寶的擴張步伐並未因此受阻,反而在萬科旗下嶺南市場持續壯大,展現出強勁發展勢頭。

天下無不散之宴席。

1999年,萬科為聚焦房地產核心業務,對業務結構進行重大調整。怡寶雖處增長期,仍未能幸免剝離命運。此時,與萬科淵源深厚的華潤集團把握機遇,透過旗下華潤創業以1000萬元價格接手怡寶。華潤的深厚底蘊與資源支持,為怡寶的後續發展奠定了堅實基礎。華潤入主後,迅速調整策略,推動怡寶實施多元化產品布局。在豆奶等高利潤產品的驅動下,華潤斥資兩億元為怡寶搭建生產線,相繼推出豆奶、Feel果味茶、純茶等新品。然而,盡管產品線不斷豐富,但包裝飲用水始終是怡寶的核心競爭力所在。在經歷多元化嘗試與波折後,怡寶再次聚焦於包裝飲用水領域,實作了業績的顯著增長。

進入21世紀後,怡寶的發展步入快車道。至2007年,其年營業額已突破13億元大關,包裝飲用水銷量更是超過百萬噸,穩居華南市場首位。隨後,怡寶啟動「走出廣東計劃」,並制定「西進、東擴、北伐」的全國性發展戰略。透過實施「蘑菇戰略」與「全員鋪市」行動,怡寶在全國範圍內的市場份額不斷擴大。

2008年,怡寶正式成為華潤集團管理體系的一員,並升級為集團一級利潤中心,更名為「華潤怡寶」。在此基礎上,華潤怡寶提出了未來五年營收破百億元的宏偉目標。華潤怡寶進一步明確了「跑贏大市」「從區域走向全國」「從單品到多品」的三大戰略目標。為實作全國化布局,華潤怡寶與日本飲料巨頭麒麟控股株式會社攜手合作,成立了合資公司。雙方資源共享、優勢互補,共同推動產品創新與市場開拓。麒麟引入的午後奶茶、火咖、魔力等產品迅速開啟市場,與包裝飲用水形成雙輪驅動之勢,推動華潤怡寶業績持續飆升。

最終,雖未如約實作五年營收破百億的目標,但在2015年,華潤怡寶營業額成功突破百億大關,五年復合增長率高達41%。據尼爾森數據顯示:2015年12月,華潤怡寶以20.4%的市場占有率、超越農夫山泉20.1%占比短暫登頂中國包裝飲用水行業榜首。然而,市場競爭激烈、終究曇花一現,華潤怡寶隨即被農夫山泉反超、並長期占據「老二」位置。

依賴「明星單品」、產品矩陣難成形

客觀來看,「千年老二」的經營業績與品質到底如何?

根據華潤飲料招股書,華潤飲料2021年至2023年營收分別達113.40億元、126.23億元和135.15億元,年均復合增長率9.2%;凈利潤分別為8.58億元、9.89億元和13.31億元,年均復合增長率為24.6%。

包裝飲用水,是華潤飲料(怡寶)的核心產品面,占據營收九成以上。僅從營收層面看,近年來,華潤飲料處於增長通道。然而與一哥農夫山泉426.67億元的營收相比,差距較大,利潤層面(2023年農夫山泉凈利潤為120.79億元)更是相差九倍。

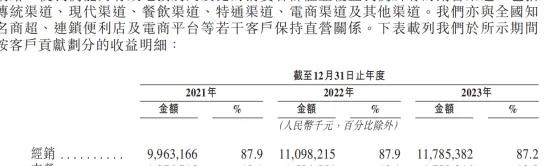

在銷售渠道方面,華潤飲料主要依賴經銷模式。報告期間內,經銷渠道產生的收入分別為99.63億元、110.98億元和117.85億元,分別占總收入的87.9%、87.9%和87.2%。

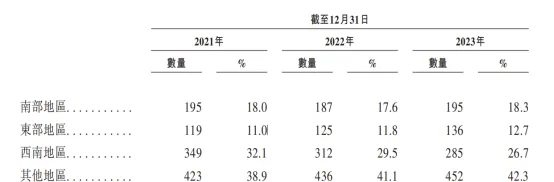

從地區分布來看,南部地區為華潤飲料貢獻了最大比例的收入。2023年,南部地區、東部地區和西南地區分別實作收入43.92億元、40.06億元和18.98億元,分別占總收入的53.5%、29.6%和14%。

雖然二哥怡寶的營收增長不錯,但與一哥農夫山泉相比,差距最大的、在於飲料業務。

其實,怡寶早在幾十年前就涉足飲料廠市場了,90年代就推出了「刺梨汁」等果汁飲品,但成效並不理想。根據招股說明書,華潤飲料目前擁有「怡寶」、「至本清潤」、「蜜水系列」、「假日系列」及「佐味茶事」等13個品牌的產品組合、共計56個SKU。公司產品涵蓋包裝飲用水、茶飲料和果汁類飲料等。

遺憾的是,盡管華潤飲料推出了眾多新產品,卻未能再次打造出新的「爆款」。發展至今,「怡寶」仍是華潤飲料的主打產品,也是其難以突破的局限。2021-2023年,華潤飲料的「其他飲料產品」收入分別為5.22億元、7.17億元和10.68億元,占營收比最高年也僅僅7.9%,始終上不去。對比之下,在產品矩陣方面,農夫山泉的飲料產品收入在2023年反超飲用水,成為重要營收支柱,而華潤飲料總營收中飲料占比還不足一成。可以說,「怡寶」這一明星單品功不可沒,是華潤飲料殺出「行業第二」江湖地位的第一功臣!

根據灼識咨詢報告,「怡寶」品牌飲用純凈水在2023年的零售額達到395億元人民幣,是中國飲用純凈水市場的領先品牌。2023年,華潤飲料在包裝飲用水市場和飲用純凈水市場的份額分別為18.4%和32.7%。然而,在茶飲料、果汁類飲料、咖啡飲料等核心即飲軟飲品類的市場份額中,華潤飲料在中國市場的排名僅居前十位,遠不及其飲用水產品的市場地位。相比之下,農夫山泉旗下的東方樹葉、茶π、水溶C100等產品已成為爆款單品,並為公司帶來了顯著的營收。

不光是產品線單一,在飲用水的高端市場,怡寶似乎後知後覺。

高端瓶裝水毛利率是普通瓶裝水的6-7倍,高毛利率也吸引了更多玩家入局。2004年,景田推出高端瓶裝礦泉水品牌「百歲山」,憑借創意行銷、「水中貴族」的定位迅速出圈成為爆款。2015年,農夫山泉也推出了玻璃瓶高端水系列。華潤飲料到2022年終於憋出大招,推出高端「怡寶露」礦泉水系列產品。

在招股書中,華潤飲料介紹道,「怡寶露」系列產品取自地下120公尺深處的加林山水源地,偏矽酸含量穩定、水質優良,專為高端商務場所、酒吧、星級酒店,高級餐廳和咖啡廳等高端消費場景量身客製。但怡寶的「綠色包裝、2元一瓶」的形象已深入人心,但華潤飲料近年來試圖進軍高端市場的嘗試並未取得理想成果。

戰爭才剛剛開始

4月下旬,怡寶遞表後,農夫山泉推出了與怡寶相似的綠色瓶裝純凈水,該產品規格為550毫升每瓶,零售價格定為2元人民幣。值得註意的是,該新產品為不含礦物質的純凈水,其中意味、不言而喻。

這一系列動作不禁引人推測,華潤怡寶出擊IPO刺激了農夫山泉敏感的神經。加之前些時日農夫山泉創始人鐘睒睒與已故娃哈哈創始人宗慶後之間的輿論風波,對農夫山泉的公眾形象造成損害、陷入了一場前所未有的公關危機。其股價跌跌不休。

數據來源:百度股市通

多種因素共同作用下,農夫山泉似乎不得不打響了瓶裝水價格戰的第一槍,透過降價策略推出綠瓶水,顯然是為了迅速在純凈水市場確立地位,為此不惜采取了犧牲利潤以換取市場份額的策略。

隨著農夫山泉純凈水的強勢促銷活動啟動,直接將今年的瓶裝水市場拖進了「價格戰」的趨勢,原本在純凈水市場占據穩固地位的怡寶、娃哈哈等品牌也不得不跟進。據某超市工作人員透露,目前12瓶裝的怡寶純凈水售價為16.9元人民幣,單價約為1.4元人民幣;娃哈哈純凈水的單價為1.9元人民幣。

戰鬥正酣之時,場外其他品牌也在虎視眈眈。伊利、元氣森林、東方甄選、海天味業等其他行業的領軍企業也紛紛布局,跨界進入飲用水市場。

2024年6月20日,東方甄選首次舉辦了自營新品釋出會,向外界展示了7款夏季新品,其中包括東方甄選自營礦泉水。據介紹,東方甄選礦泉水源自長白山地區,提供了350毫升和500毫升兩種規格的包裝,單瓶快遞到家的價格不超過2元人民幣。目前,該產品已在東方甄選APP平台上架銷售。其中,350毫升規格的產品一箱24瓶,日常售價為39.8元人民幣,折合每瓶約1.66元人民幣;500毫升規格的產品一箱24瓶,日常售價為47.8元人民幣,折合每瓶約1.99元人民幣。

繼續跟進的,是胖東來。7月9日,胖東來創始人於東來在社交平台上釋出了一款360毫升的DL天然礦泉水產品,並附文「為水而來,期待」,瓶身標註「水源取自長白山」。

從當前市場上已開始規模化銷售的瓶裝水產品來看,東方甄選、元氣森林、伊利旗下的品牌,均瞄準2元價格帶礦泉水產品。這時,考驗的是華潤集團的整體布局與戰略定力。

近年來,華潤集團在食品飲料領域以高端化布局為戰略導向。如2020年9月,華潤五豐推出了全新品牌戰略,以「領鮮」為核心,對中國米業進行戰略布局,旨在打造國內中高端大米市場的領先品牌;超市方面,自2024年起,華潤萬家似乎正嘗試一條高端化的轉型之路,全國多地出現了閉店現象。華潤萬家宣稱,未來將對那些不符合新戰略定位的門店進行升級,轉型為更貼合商圈需求的高端超市品牌,如Olé、Blt等,並計劃進一步擴大門店的服務範圍。

如此背景下,怡寶著眼當下價格戰演變趨勢,關鍵在於怎樣利用華潤自身的渠道資源優勢、深化高端市場,講好「水」的故事。如新品開發方面,在口味、營養配比、包裝設計及市場推廣方面下真功夫。同時,還需準備較高的前期投入以應對試錯成本。以農夫山泉「東方樹葉」系列為例,其市場培育耗時長達十年。培育本身蘊含巨大投資風險,對於國有企業華潤飲料而言,承擔風險開展創新產品研發和市場培育、可能頗具挑戰;對於投資者而言,這種可能產生的巨大試錯成本,也難免會引發擔憂。

怡寶此刻面對的,與「前有猛虎、後有追兵」無二,是否能在這場飲用水市場的「三國殺」中笑到最後,我們還要拭目以待。