股市風雲、變幻莫測,沒有任何投資者可以保證在股市中永遠立於不敗之地。市場上有很多優秀的投資者,投資策略和方法可以拿來作為借鑒,但是務必要明白的是,別人的思想即使是精髓也永遠是別人的,最重要的是如何在浩如煙海的理論中找到最適合自己的,並將其轉化為自己的投資風格,這需要長時間的實踐積累。因此,投資者進入實戰以後,一定要註重知識的積累和融會貫通,根據自己的偏好,不斷調整投資策略,久而久之一定會形成自己的投資風格。

成功絕非偶然,每一位成功的人都是經歷百般磨煉,一步一個腳印走出來的。不可否認有的人出生就是天才,但是這樣的人少之又少,不是你也不是我。大部份人,在不斷的經歷失敗之後,逐漸趨於完美。也正是這些失敗的經歷,會悟出很多走捷徑體會不到的的感受和道理。 分享一些這些年的炒股經驗,希望對於大家有所幫助:

1、賺多少錢是行情給的,往往你決定不了,但是虧多少錢是由你自己決定的。

2、市場是客觀的,好的時候和差的時候愛恨分明。當市場遇到調整,底部就不明朗,因此要跟隨趨勢,觀望為主。

3、買在分歧,賣在一致。買在分歧是指市場上大多數人對某個新題材還處於將信將疑階段,存在分歧時,此時是介入的時機。

4、不要為自己虧錢找任何借口,願賭服輸這是這裏的規矩,玩不起就不要玩。

5、只做龍頭,不做雜毛。無論是短線還是中長線,要做就做龍頭股,不要在弱勢股上面浪費時間。

6、強勢股上漲猛,洗盤也猛,只要回呼振幅不超過25%,而且主力低位建倉的籌碼仍然釘選時,就能繼續持有或者二次介入。

7、職業與業余玩家還有一個很大的區別,就是職業玩家隨時根據行情變化調整策略,而業余玩家沒有這個技能。

8、炒股既不是嚴謹的科學,也不是無法確定的賭博,而是一種高超的藝術,市場的波動實質就是人心的波動。

9、實戰派與理論派最大的區別,就是理論派過於過於追求理論體系完美,而實戰派能根據市場情緒變化隨時應變,側重點完全不同。

10、慢就是快,快就是慢。在股市當中,財富的積累,快就是慢,慢就是快。豐厚的利潤都是等出來的,而不是交易出來的!

11、心態比技術更重要,但是誰虧多了心態都不會好,要讓自己心態好的主要手段就是控制虧損,學會止損。

12、知行合一更重要,很多優秀的人在生活中,往往利用各種社交技巧偽裝自己,但是在交易中不行。交易就是你內心最真實的反應。

最安全穩健的買入法,很賺錢也很簡單——回呼支撐戰法

股價在某一重要支撐位出現漲停攻擊,經過一段時間反彈之後,股價再次回到前一次漲停攻擊的起點,這時往往會再次遇到支撐,在相同的價格位置附近出現漲停,這種盤面走勢就叫「回呼支撐」形態。

股價回落遇到支撐時,放量強勢拉漲停,短線仍有進一步上攻動力。盤面特征是:在底部經過一段時間的盤整後,股價開始放量向上突破盤區,但突破之後股價並沒有維持強勢執行,而是回落到漲停價起漲點附近,遇到支撐後股價再次向上拉起,此時構成較好的買點。

技術原理及操作技巧:既然在某一價位能出現漲停,說明有主力在這個價格附近已經參與,至少其短線成本就在該漲停價位附近,經過一段時間的整理之後再次回到該價格附近時,這勢必再次引起該主力資金的重點關註。即使在出貨階段,主力很多時候不可能把籌碼一次就出貨徹底,再次回到該價格時已經和主力的底倉成本接近,如果不在此進行第二次攻擊,則主力很可能前功盡棄,股價將重回弱勢整理,所以主力往往會繼續拉高股價。這種形態短線介入一般會有20%左右的利潤空間。

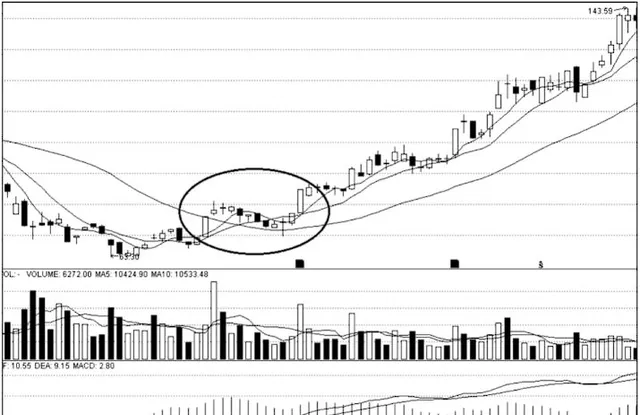

如圖1-1所示為八方股份(603489)走勢圖:該股見頂後大幅回落,當股價調整到上市首日收盤價附近時止跌企穩。隨後,股價向上拉漲停,但漲停後股價並沒出現持續上漲,小幅沖高後出現向下整理。股價向下打壓,一度吞沒了漲停板的全部漲幅,然後止跌快速回升,當日收出帶長下影線的K線。之後,股價再次拉漲停,形成突破走勢,構成較好的買點。

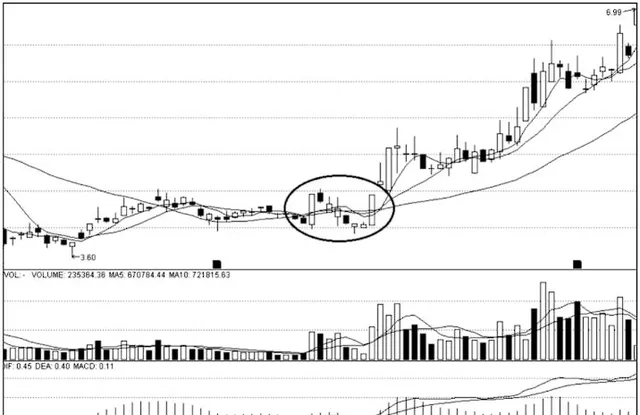

如圖1-2所示為雅本化學(300261)走勢圖:該股經過大幅調整後,股價漸漸止跌企穩。隨後,股價向上放量拉漲停,但股價沒有出現持續上漲,而是向下回落調整,吞沒了漲停板的全部漲幅。之後,在前一個漲停板的起漲點附近得到有力支撐,股價再次放量拉漲停,形成短線較好的買點。

在實戰操作中要註意:在快速盈利的目的沒有達到後,短線追漲失敗的投資者往往會選擇止損的策略減少損失,但是在實際操作中,出於人類對損失的本能逃避,大多數投資者往往在面對損失時會出現拖延、逃避和慌亂,對止損產生種種認識誤區。

誤區一:損失可以「拖」回來

投資者在追漲失敗出現損失時,往往會優柔寡斷,心存僥幸,放棄執行止損計劃,希望透過拖延來等待行情的扭轉,把損失「拖」回來。特別是在損失巨大時,會因為心理上難以承受,希望透過拖延來減小損失程度。這是股票交易中最難以克服也是最常見的心理誤區。

事實上,任何一筆交易都有最佳的止損時機和止損位置,一旦錯過,不僅不能挽回最初的損失,還有可能導致巨大損失。尤其是在逆勢操作出現損失的時候,更應該當機立斷,嚴格執行止損,這就是所謂的「不怕錯、只怕拖」。

誤區二:止小損、虧大錢

投資實踐中,也有很多投資者在具備一定的投資經驗後,往往會高估自己的止損能力,在止損中陷入「止小損、虧大錢」的誤區。例如,當損失在10%以內的時候能夠及時理性的止損,可是當損失超過50%的時候卻不願止損。

通常在行情激烈的時候,投資者會出現判斷和決策上的混亂,無法及時下達止損指令,而一旦錯過了預設的止損點後,又難以執行止損。因為這樣的原因而造成更大損失的投資者不在少數。

誤區三:止損猶豫不決

任何一筆交易都不應該看作是孤註一擲的賭博,而是機率遊戲中的一個分子。不執行止損操作,意味著不願或沒有勇氣承認錯誤,潛意識裏或者認為自己不會犯錯,或者抱有僥幸心理。而根據墨菲定律「如果某件事有可能變壞的話,那麽這種可能性將成為現實」,小錯誤會變成大錯誤,小損失會變成大損失,最終變得一發不可收拾。在止損時的猶豫心態往往會讓投資者錯過止損的最佳時機,造成更多損失。

最後,考慮風險時不能只向外看,多數時候,我們自己往往才是最大的風險源。小到操作失誤下錯單,大到逆勢重倉不止損,這些都是自己成了真正的風險點。

第一個層次是與交易系統伴生的風險,就是說只要你使用交易系統,就一定會存在的風險,因為任何的交易系統都不可能百戰百勝,總歸是有虧損的時候的,所以它是不可規避也不需要規避的。很多交易者在不停地完善自己的交易系統,妄圖消滅交易系統伴生的風險,比如多指標結合,找各種指標共振、技術面和基本面共振、長短周期共振等等。但是這些努力往往是徒勞的,因為這些交易者往往忽略了一個重要的問題,即盈虧同源。過度地去追求勝率損失的必然是盈利能力,在規避交易系統所伴生的風險的同時,你也在規避它所伴生的獲利能力。

因此,作為交易者,我們能做的就是選擇或者自己客製一套自己滿意、與自己性格等各方面比較適應的交易系統,然後經過嚴格、海量、反復地測試(對,這是特別重要的步驟),接受和包容它的優點、缺點,堅定不移地使用它,不去懷疑它的。

第二個層次是交易者帶來的主觀風險,即由於交易者主觀的各種錯誤,導致在執行交易系統時發生錯誤或者無法嚴格執行交易系統所帶來的風險,長期來看這類風險不會帶來任何收益,因此必須規避這類風險。每個交易者都是人,都會犯錯的,比如下錯單,比如交易系統提示我們不能平倉但自己卻患得患失只賺了個小錢,等等。

每個交易者都是要從初學者不斷走向成熟的,在這個過程中我們需要接受自己會犯各種主觀的錯誤,但是這絕不代表這些錯誤都是應該的,我們絕不可以反復去犯同樣的錯誤。正確的態度是要積極地記錄錯誤,總結錯誤,改正錯誤,讓自己快點成長,避免這些無謂的主觀風險。另外,我們也需要註意自己的交易心理,避免由於失控等原因造成淪陷性的主觀交易風險。