繼7月轉讓2%股份於私募基金後,昨日,司太立(603520.SH)控股股東及一致行動人再宣布將轉讓5%的股權,兩次轉讓合計套現約2.2億元,均用於償還股票質押融資貸款。

短期內密集轉讓股權償債,昭示了大股東的資金壓力。目前,司太立前三大股東股權質押率已超80%,而公司股價較2020年9月的歷史高點已跌超88%,伴隨股價下跌,大股東的質押平倉風險有增無減。

股價跌跌不休背後,是司太立商譽暴雷後的一蹶不振、業績拐點難產的的結果。縱然9.28億元定增落地有助於公司產能擴張和紓解財務壓力,但短期來看,受困於上下遊夾擊的處境、銷售折舊費用激增、以及短債壓力都令司太立的前景難言樂觀。

套現2.2億,大股東兩度賣股救急

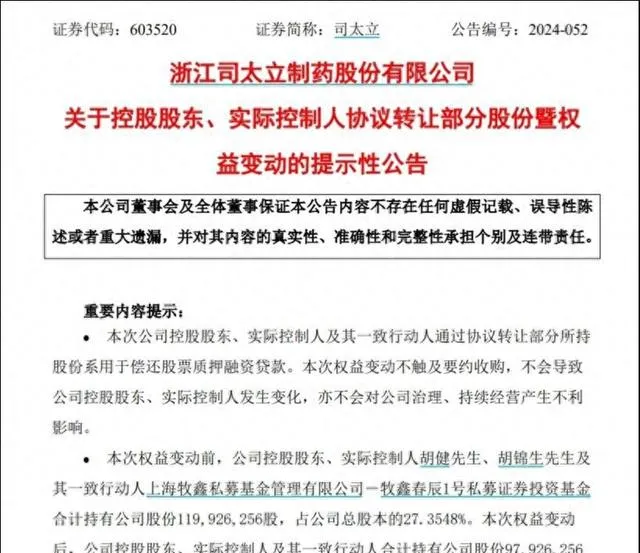

9月13日晚,司太立釋出公告稱公司控股股東、實控人胡健、胡錦生及其一致行動人上海牧鑫私募基金管理有限公司-牧鑫春辰1號私募證券投資基金擬將其所持有的公司合計2200萬股股份透過協定轉讓方式轉讓給倪蓮慧,轉讓股份占公司總股本的5.0181%。標的股份的轉讓單價為7.31元/股(含稅),轉讓價款共計為1.61億元。

來源:公告

本次公司控股股東、實控人及其一致行動人透過協定轉讓部份所持股份系用於償還股票質押融資貸款。本次股份轉讓不會導致公司的控股股東、實控人發生變化。本次權益變動後,公司控股股東、實際控制人及其一致行動人合計持有公司股份97,926,256股,占公司總股本的22.3367%。

這是近2個月來,司太立控股股東第二次轉讓上市公司股份。

相關公告顯示,因在國泰君安的股票質押合約到期,胡錦生於2024年7月20日與青島皓雲資產管理有限公司-皓雲資產5號私募證券投資基金(以下簡稱「皓雲基金」)、國泰君安簽署了【股份轉讓協定】,擬將其所持有的公司無限售條件流通股8,768,200股股份透過協定轉讓方式轉讓給皓雲基金,轉讓股份占公司總股本的2.00%。本次股份轉讓價格為6.59元/股,股份轉讓價款為人民幣5778.24萬元。

兩個月內合計出售約7%股份、套現近2.2億元用於還債,司太立實控人的償債壓力可見一斑。

自2017年起,胡錦生及其一致行動人陸續質押上市公司股份。Wind數據顯示,截至目前,司太立前三大股東(胡健、胡錦生、台州聚合投資有限公司)合計未解押股權質押數量為1.06億股,占其持有股份的比例為81.64%,質押至今股價跌幅達72.77%。

事實上,資金緊張的實控人曾於去年減持過一次股份。相關公告顯示,2023年7月,胡錦生透過集中競價方式累計減持公司股份3,429,144股,占公司總股本的1%,減持金額達5636.16萬元。

在巨額質押融資貸款面前,減持五千多萬償債也僅是杯水車薪。更何況,伴隨著股價持續下跌,大股東的股權質押還可能面臨平倉風險。

自2020年9月觸及69.39元(前復權)的歷史高點後,司太立股價一路走低。截至9月14日收盤,司太立報7.94元,較股價高點跌超88%。

來源:Wind

業績拐點難臨,定增難解資金饑渴

資料顯示,司太立是國內X射線造影劑原料藥龍頭企業,公司產品品類覆蓋X射線造影劑、核磁共振造影劑及氟喹諾酮領域,其中造影劑類主要產品包括碘海醇、碘帕醇、碘克沙醇等。

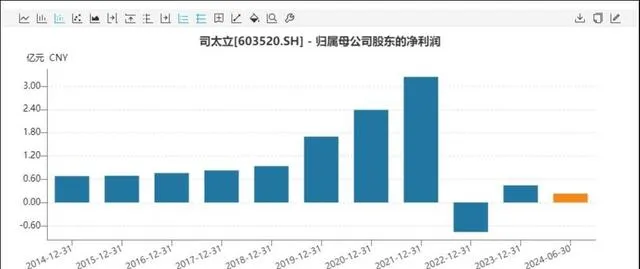

在上遊原材料碘大幅漲價、下遊受集采定價制約、子公司海神制藥計提1.15億商譽減值多重因素影響下,司太立2022年出現上市以來首虧,當年歸母凈利潤虧損7584.57萬元,同比下滑123.43%;扣非凈利潤虧損9793.52萬元,同比下滑131.81%;主營業務毛利率較2021年度下降了13.10%。

據悉,2018年底,司太立斥資8億元收購海神制藥94.67%股份,由此帶來了5.46億元的商譽。後者同樣規模化生產碘海醇、碘帕醇、碘克沙醇原料藥,這無疑擴大了司太立的產能。然而,這筆收購當時曾引發重大爭議,一方面源於海神制藥司太立大股東存在關聯關系,並且在收購前期海神制藥估值暴增,且有關聯股東突擊入股等情況發生。

雪上加霜的是,隨著碘海醇、碘帕醇、碘克沙醇三款產品先後進入國家集采,司太立原本主營的造影劑類產品國內市場顯著縮小,加之作為上遊碘供應商的溢價能力有限,公司不得不尋找新的增長點。

為此,司太立從2021年起開始拓展CMO/CDMO(醫藥合約客製生產/醫藥合約客製研發生產)業務,推進原料藥制劑一體化的產業布局,並行力造影劑海外市場。不過從業績反饋來看,效果不甚理想。

剔除商譽減值影響後,盡管2023年實作凈利潤小幅扭虧,但司太立似乎已元氣大傷。就今年上半年表現來看,公司大有頹勢再現的征兆:2024年上半年凈利潤在小基數基礎上同比下滑35.09%,其中,二季度歸母凈利潤同比下降58.71%,環比下降13.57%。就業績承壓原因,公司稱主要系上遊供應商原材料價格上漲及新增產線折舊增加導致毛利率較同期下降所致,且為加強制劑產品推廣,銷售費用上漲。

來源:Wind

2024年6月6日,司太立公告完成9.28億元的定增。雖然最終募資縮水近4成,但造影劑系列原料藥的產能擴充終於可以提上日程,而且融資落地一定程度上能緩解公司的財務壓力。Wind數據顯示,截至2024年6月底,司太立資產負債率已由去年末的68.12%下降至56.06%。

不過,司太立當前的流動性壓力依然不小。上半年公司貨幣資金同比增加104.76%至11.57億元,也大都是因為完成了定增,但距離覆蓋合計23.7億元的短債仍遙不可及。

從定增落地的市場反應來看,股價持續下挫,顯示投資者對於司太立的產能擴張興趣寡淡。這對於深陷質押泥沼的大股東來講,顯然算不上好兆頭。 (本文先發鈦媒體App,作者 | 馬瓊,編輯 | 曹晟源)